Revenons encore un moment sur la réunion de la BOE qui se tiendra aujourd’hui, car un changement de la part ….

Les banques centrales restent d’une extrême prudence

Revenons encore un moment sur la réunion de la BOE qui se tiendra aujourd’hui, car un changement de la part d’une banque centrale dans sa politique monétaire est tout sauf anodin dans le contexte actuel.

Réunion de la BOE

Cette dernière pourrait revoir à la hausse ses prévisions de croissance pour cette année, estimée pour le moment à 5%, alors que selon certaines prévisions elle devrait plutôt tourner autour des 7%.

Jusqu’à présent, la BOE dépense 4.4 milliards de sterling par semaine pour acheter des obligations dans le cadre de son programme d’assouplissement quantitatif. Il n’est pas exclu qu’elle diminue ce montant à 3,2 milliards de sterling par semaine pour permettre au programme d’assouplissement quantitatif, actuellement plafonné à 895 milliards de livres, de durer jusqu’à la fin de l’année.

Cela serait un premier pas vers la fin du programme d’assouplissement quantitatif, mais pour autant la BOE devrait laisser son taux inchangé à 0.1% jusqu’en 2023.

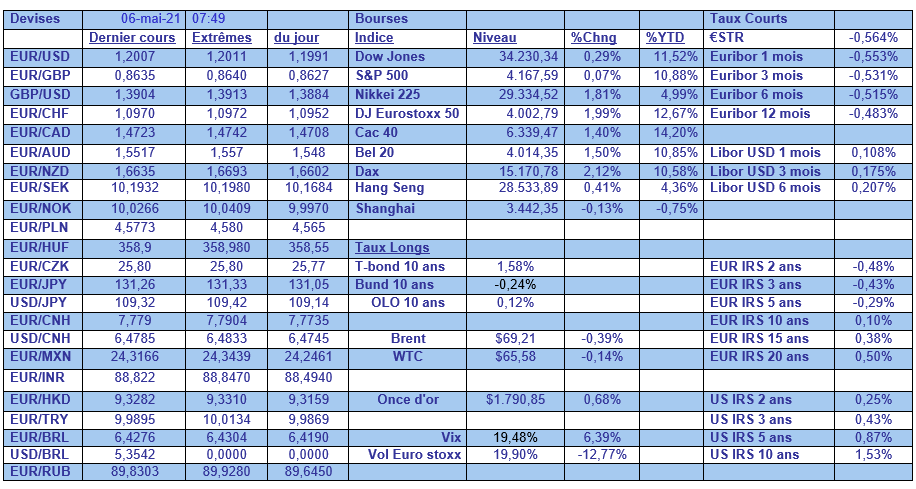

Comme le montre le graphique, cette perspective n’a eu aucun impact sur le taux à 10 ans en Grande-Bretagne, qui s’est stabilisé, comme d’ailleurs tous les taux longs en Europe et aux Etats-Unis.

Bien loin de cette perspective

La situation en zone euro n’a absolument rien de comparable et nous sommes en retard par rapport à la Grande-Bretagne, ce qui signifie que la BCE est loin d’envisager un tapering.

Et comme l’a rappelé son économiste, il est peu probable qu’une inflation élevée persistante s’installe dans la zone euro, et qu’il faudra donc encore du temps avant que la BCE n’envisage de réduire les mesures de relance.

Même si le fameux programme PEPP se termine normalement en mars 2022, rien n’empêche la BCE d’augmenter son programme de rachats mis en place en 2014. Pour le moment, ces derniers s’élèvent à 20 milliards d’euros par mois, et rien n’empêcherait la BCE d’augmenter ses achats à la fin du PEPP compte tenu du fait que l’inflation est loin de l’objectif fixé par la banque.

Si l’on se base sur les prévisions de la BCE, l’inflation ne sera toujours que de 1.4% en 2023, ce qui est en plus bien en deçà des niveaux prévus avant la pandémie. Cela suggère que le choc persistera pendant des années, obligeant la BCE à maintenir un soutien constant.

Si je prends le cas particulier de la Belgique, et si l’on se base sur les dernières prévisions du Bureau du Plan, l’inflation devrait être de 1.5% cette année et de 1.7% en 2022. Après le creux en 2020 à 0.74% à cause de la pandémie, elle devrait revenir pratiquement au niveau de 2019 qui était de 1.44%. On reste donc en-deçà de l’objectif de la BCE.

De très bonnes perspectives

Le chiffre publié hier par ADP sur les créations d’emploi dans le secteur privé aux Etats-Unis est un signal en effet très positif pour les chiffres du chômage demain.

En avril, le secteur privé a créé 742.000 emplois, soit la plus forte hausse depuis septembre dernier, contre 565.000 le mois précédent.

Malgré cela, et comme le sujet de ce jour est l’attitude des banques centrales, la FED ne devrait pas modifier sa politique ultra accommodante de sitôt car le taux de chômage est encore loin de son niveau d’avant crise. Et surtout que la hausse de l’inflation est perçue comme temporaire et ne devrait pas durablement s’installer au-dessus des 2%.

Et c’est d’ailleurs ce qu’a rappelé le président de la FED de Chicago, « notre mandat en matière d’emploi est en vue. Mais avec une hausse de l’inflation prévue dans les mois à venir qui sera probablement de courte durée, atteindre notre objectif d’inflation pourrait s’avérer plus difficile. La politique est probablement en attente pour un certain temps ».