La grande crainte des banques centrales est de revivre une situation comparable à celle de 2013, où les propos de Bernanke ….

Les banques centrales a la recherche du bon timing

La grande crainte des banques centrales est de revivre une situation comparable à celle de 2013, où les propos de Bernanke sur la fin programmée du programme d’assouplissement avait provoqué une forte hausse des taux et une chute des bourses.

Rassurer

Et la position de la FED est en particulier délicate car comment justifier sa politique alors que le FMI revoit ses prévisions à 6.4% pour les Etats-Unis cette année.

Mais les membres de la FED se montrent prudents et veulent éviter une flambée des taux longs qui viendrait mettre à mal cette reprise. Voilà pourquoi nous pouvons lire dans les minutes de la dernière réunion ; « les participants ont convenu que l’économie restait loin des objectifs à long terme de la Fed et que la voie à suivre restait très incertaine ».

Le constat est toujours le même, à savoir, que malgré l’amélioration attendue, les marchés de l’emploi restent lourdement affectés par la pandémie. Mais si les créations d’emploi restent dans le même rythme que celui du mois de mars, l’amélioration pourrait être beaucoup plus rapide que prévu. Raison pour laquelle, dans le même temps, les membres de la FED ne se sont pas montrés inquiets de la remontée des taux longs. L’équilibre est donc difficile entre le maintien des taux bas et éviter que ces taux trop bas ne créent des bulles.

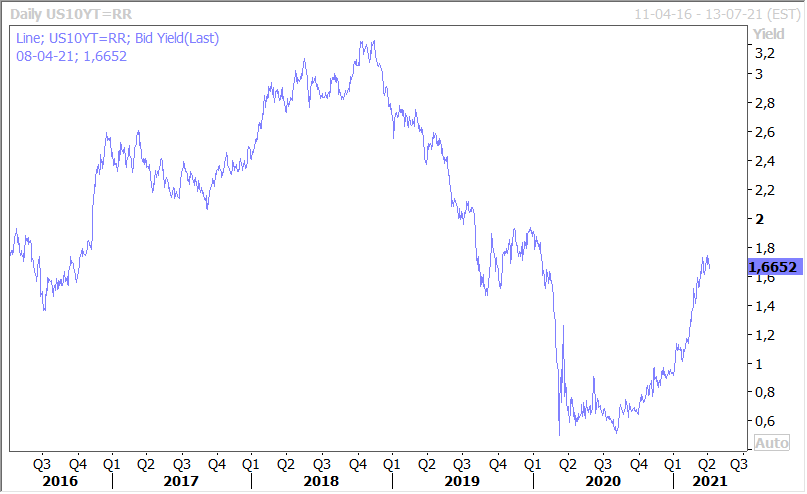

Le message semble passer pour le moment, et les taux longs aux Etats-Unis se sont stabilisés comme le montre l’évolution du rendement du treasury 10 ans.

La BCE de son côté, a accéléré le rythme de son programme d’achat d’urgence d’obligations de 22,7 % en mars. Elle a ainsi acheté pour 73,5 milliards d’euros d’obligations dans le cadre de son programme d’achat d’urgence en cas de pandémie (PEPP) et pour une large part des obligations allemandes pour 44.8 milliards d’euros.

Là aussi la BCE marche sur des œufs, et ne veut pas voir une remontée des taux longs qui viendrait perturber la reprise. Mais certains de ses membres commencent à évoquer la nécessité d’envisager l’avenir et en particulier le gouverneur de la banque centrale des Pays-Bas. Ce dernier a effet déclaré « si l’économie se développe conformément à notre scénario de référence, nous verrons une meilleure inflation et une meilleure croissance à partir du second semestre. Dans ce cas, il serait tout aussi clair pour moi qu’à partir du troisième trimestre, nous pourrons commencer à réduire progressivement les achats d’urgence en cas de pandémie et y mettre fin comme prévu en mars 2022 ».

Scénario de référence

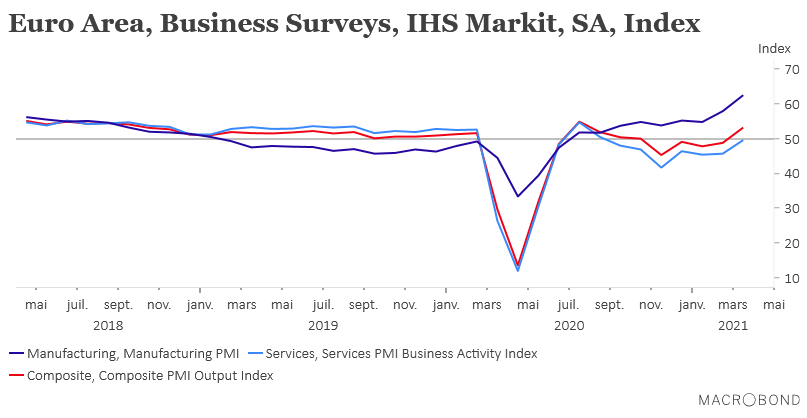

Et ce scénario de référence commence à se dessiner si l’on se réfère aux indices PMI publiés hier pour la zone euro. Comme le montre le graphique, l’indice composite est repassé au-dessus de 50 à 53.2, fortement aidé en cela par l’indice manufacturier qui est à son niveau le plus élevé depuis juin 1997. Mais aussi grâce à la résilience (ou résistance) de l’indice des services.

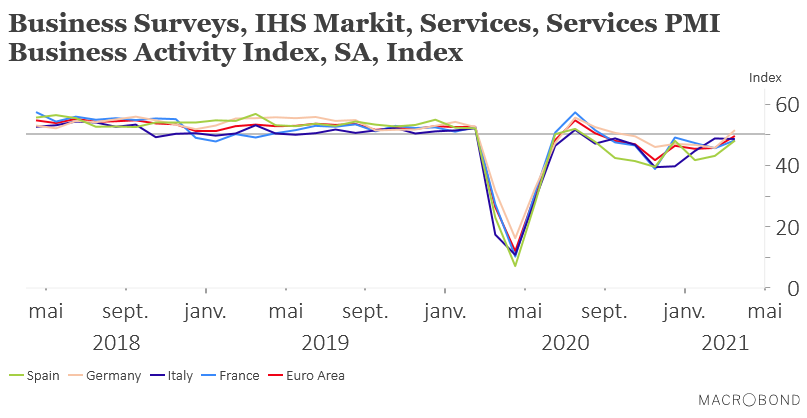

Cette résilience du secteur des services s’observe dans tous les pays comme le montre le graphique, en particulier en Allemagne où il est repassé au-dessus de 50. Mais la situation est fragile car l’Allemagne pourrait devoir être contrainte à prendre de nouvelles mesures de restriction dans les prochains jours.

Manifestement, les entreprises des services se projettent au-delà des mesures de confinement et se préparent à une réouverture en fanfare, ce qui explique la remontée de ces indices.

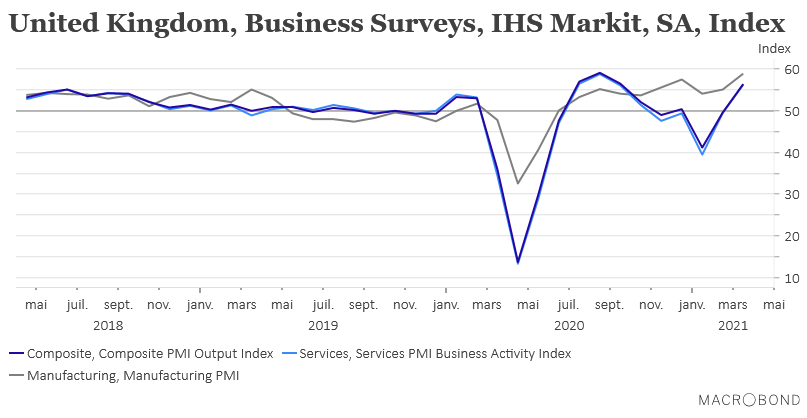

Et pour y croire, il faut observer ce qui se passe en Grande-Bretagne où les indices PMI ont connu un très sérieux rebond, comme le montre le graphique, dans la perspective d’un assouplissement des restrictions. Ainsi, deux tiers des entreprises de services s’attendent à une augmentation de leur activité au cours de l’année à venir, ce qui représente le résultat le plus encourageant depuis la fin de 2006.

Conséquence inattendue

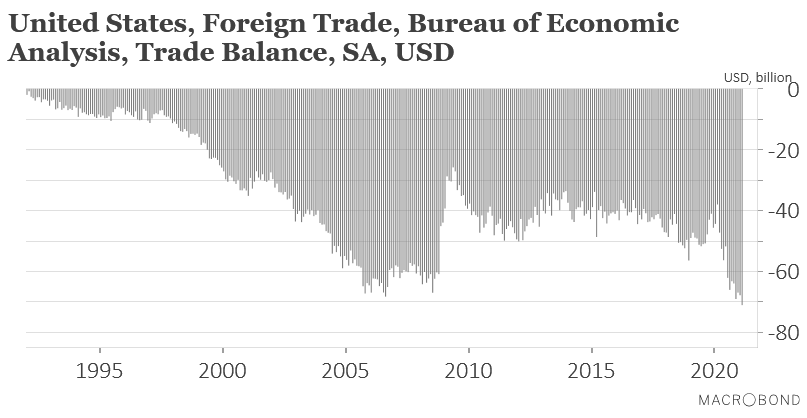

Comme le montre le graphique, le déficit commercial américain a atteint un niveau record suite aux mesures de relance. Il a augmenté de 4.8% pour atteindre donc la somme record de 71.1 milliards de dollars avec un recul de 2.6% des exportations et de 0.7% des importations.

Il semblerait que ce recul des importations soit lié à des contraintes dans les chaînes d’approvisionnement qui devraient perdurer, mais soutenues par les plans de relance ces dernières devraient rester soutenues et donc grever durablement ce déficit.