Le nouveau recul des rendements obligataires reflète les craintes que fait peser le variant Delta sur les pays asiatiques….

Le retour des ruptures des chaînes d’approvisionnement ?

Le nouveau recul des rendements obligataires reflète les craintes que fait peser le variant Delta sur les pays asiatiques, mais aussi sur de nouvelles ruptures dans les chaînes d’approvisionnement.

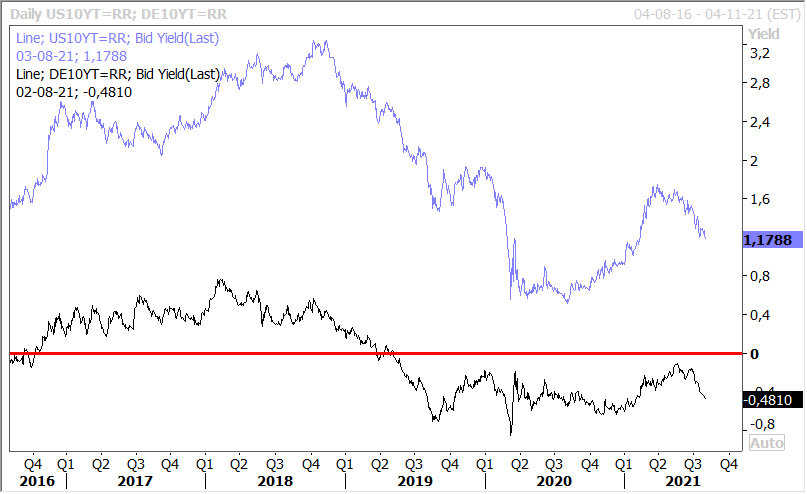

Recul des taux

Alors que la Chine annonce qu’elle va de nouveau dépister les habitants de la ville de Wuhan, un sentiment de lassitude se fait ressentir car même si nous avons appris à vivre avec le Covid, nous ne sommes pas prêts à revivre des périodes de confinement. Et pourtant, c’est exactement ce qui en train de se passer en Australie, au Japon, au Vietnam, en Thaïlande, en Indonésie, et j’en passe. Avec comme conséquences des usines qui ferment, au Japon des constructeurs automobiles doivent suspendre leur production faute de pièces, et des révisions à la baisse des prévisions de croissance.

Face à cette situation, les Banques centrales ne savent plus sur quel pied danser et font de plus en plus l’objet de critiques en interne ou en externe, et c’est en particulier le cas pour la BCE et la FED. Contre toute attente, la Banque centrale d’Australie a confirmé son « tapering » annoncé le mois passé, qui consiste à réduire à partir de septembre ses rachats d’actifs de 5 milliards de dollars australiens à 4 milliards jusqu’à la mi-novembre, alors que les nouvelles mesures de confinement de Sydney risquent de provoquer une croissance négative au troisième trimestre.

Tout cela pour dire que le marché obligataire sert de nouveau de valeur refuge, ce qui a entrainé une poursuite du mouvement de baisse des taux comme le montre le graphique. Car malgré les critiques, les Banques centrales ne vont pas pouvoir faire évoluer leur politique monétaire dans un tel contexte.

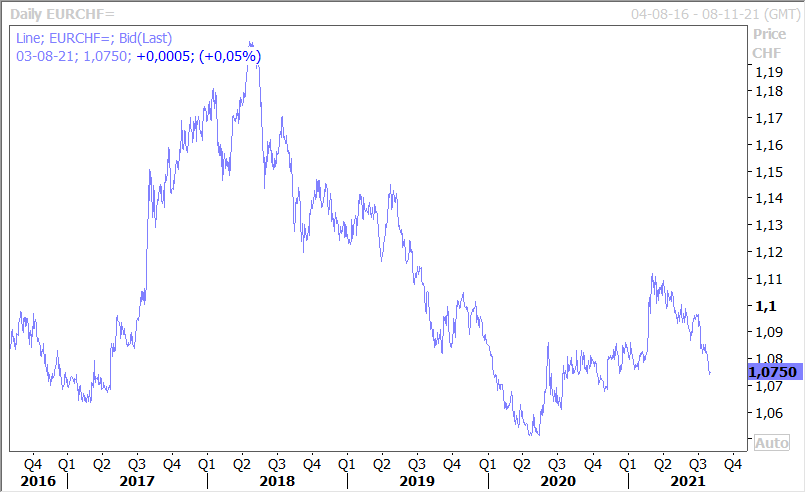

Autre signe d’une certaine inquiétude, le franc suisse se renforce par rapport à l’euro comme le montre le graphique.

Une forme de rééquilibrage ?

Comme le montre le graphique, l’indice ISM manufacturier aux Etats-Unis est en recul sans doute en partie parce que la surchauffe montre les premiers signes d’une certaine accalmie.

Il se confirme que les consommateurs privilégient les services en délaissant les achats de biens, ce qui fait diminuer la tension sur la demande, même si l’on observe encore des phénomènes de pénurie dans certains secteurs.

En tout cas, l’indice ISM des prix payés par les fabricants est tombé à 85,7 le mois dernier, contre un record de 92,1 en juin, reflétant une baisse des prix des matières premières. Et la mesure de l’enquête sur les livraisons des fournisseurs est tombée à 72,5, contre 75,1 en juin. Un indice supérieur à 50 indique un ralentissement des livraisons.

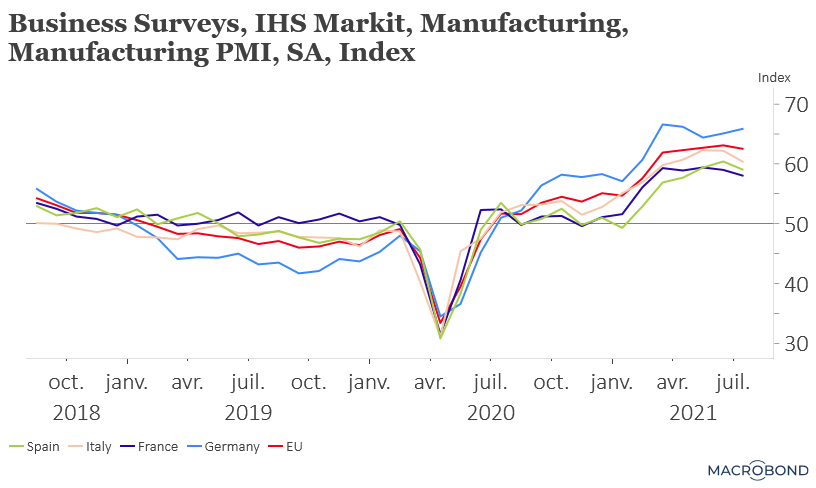

Rythme différent

Il est intéressant d’observer les indices PMI manufacturiers en Europe par rapport à l’indice ISM manufacturier aux Etats-Unis, car cela traduit bien le fait que nous sommes encore dans la phase de surchauffe alors que les Etats-Unis commencent à se stabiliser.

Certes, l’indice a très légèrement reculé dans la zone euro en passant de 63.4 à 62.8, mais il traduit sans doute des difficultés à augmenter la production à cause des coûts des intrants et des problèmes d’approvisionnement. En tout cas, le sous-indice des prix des intrants est passé de 88,5 à 89,2, soit son niveau le plus élevé depuis le début de l’enquête en juin 1997.

« Les indicateurs de contraintes de capacité continuent de clignoter en rouge. Les pénuries d’intrants se sont encore aggravées en juillet à un rythme quasi record et le mois de juillet a connu une nouvelle hausse quasi record des arriérés de travail », a déclaré M. Williamson, l’économiste de Markit.

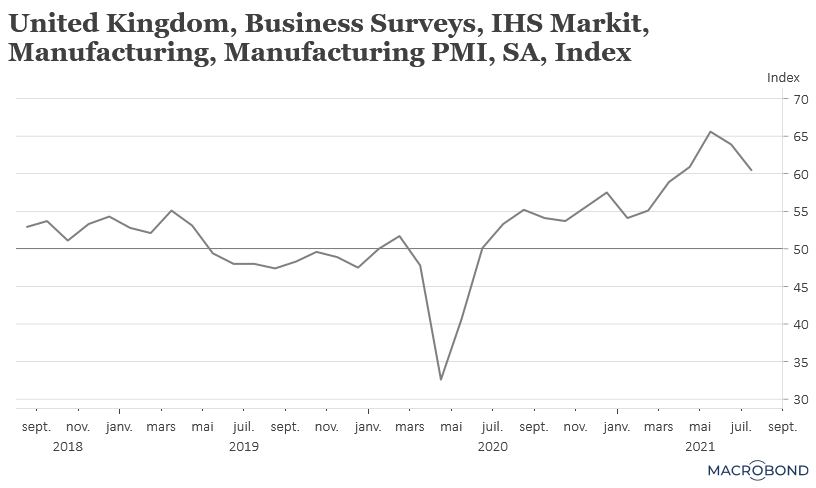

Tant qu’on est dans les comparaisons, la Grande-Bretagne se situe un peu dans la situation des Etats-Unis avec un recul de l’indice PMI manufacturier (voir graphique). Après avoir atteint un sommet en mai, l’indice marque le pas, mais aussi en partie parce que l’industrie reste confrontée à des problèmes d’approvisionnement et de hausse des prix.

Cette hausse des prix devrait d’ailleurs inciter la BOE à revoir à la hausse ses prévisions d’inflation lors de sa réunion de ce jeudi, mais elle devrait aussi considérer que cette hausse est temporaire et qu’elle n’est donc pas encore prête à réduire son programme de rachats.