Pour rester dans le ton de mon titre d’hier et parce que nous allons clairement continuer à attendre Godot tout l’été,…

Mauvaises nouvelles pour les épargnants

Pour rester dans le ton de mon titre d’hier et parce que nous allons clairement continuer à attendre Godot tout l’été, je pourrais reprendre une phrase de Samuel Beckett tirée de cette pièce, « essayons de converser sans nous exalter puisque nous sommes incapables de nous taire ».

Hausse de l’inflation

L’inflation est bien orientée à la hausse aux Etats-Unis, avec même le taux le plus haut depuis 13 ans, mais après ce chiffre les taux longs aux Etats-Unis ont reculé. Dans le détail, d’un mois à l’autre l’inflation a augmenté de 0.6%, soit un taux annuel de 5% après un taux de 4.2%.

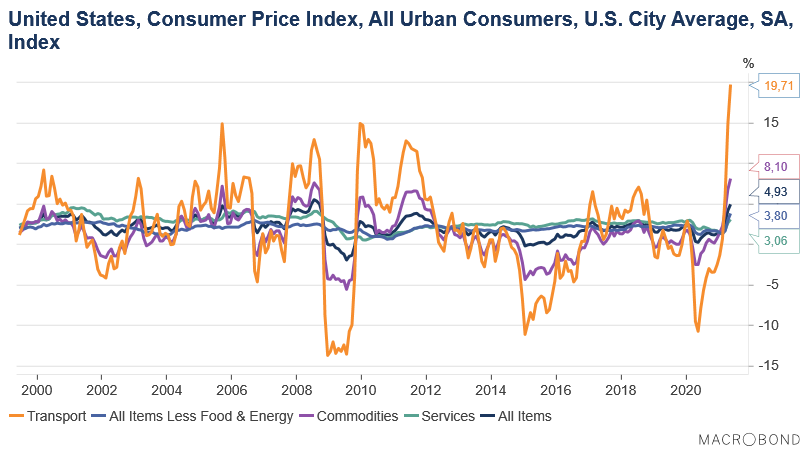

Le Core CPI a lui progressé de 0.7%, soit un taux annuel à 3.8% qui est la plus forte hausse depuis juin 1992. Mais le diable se cache dans les détails, et il faut pour cela observer le graphique de la décomposition de cet indice. Et il ressort très clairement que cette hausse de l’inflation est essentiellement due à la hausse des prix dans le transport avec par exemple une hausse de 7.3% des prix des voitures et camions d’occasion, ou encore une hausse de 12.1% des prix des locations de voitures. Car les Américains veulent voyager.

Ces éléments sont donc considérés comme temporaire, même s’ils dureront encore quelques mois certainement, et sont liés à la reprise fulgurante de l’économie. Conséquence, comme le montre le graphique, les anticipations d’inflation ont reculé et les taux longs ont même reculé aussi avec comme conséquence que le différentiel entre le rendement du treasury 10 ans et 2 ans a continué de fléchir comme le montre le graphique.

Baisse des taux

Cette baisse des taux longs aux Etats-Unis s’est également observée en Europe après la réunion de la BCE, qui a relevé ses prévisions de croissance et d’inflation, tout en s’engageant à maintenir un soutien massif au crédit et à l’activité.

Tout en maintenant donc tous ses instruments en place, la BCE a même été plus loin en affirmant dans le communiqué que « les achats nets au titre du PEPP se poursuivront à un rythme nettement plus élevé au cours du trimestre à venir que pendant les premiers mois de l’année ».

Il n’est donc nullement question de « tapering » et le programme de PEPP reste en l’état.

La BCE a donc revu à la hausse ses prévisions de croissance à 4.6% cette année contre 4% précédemment et à 4.7% l’année prochaine contre 4.1%. Et elle a également revu ses prévisions pour l’inflation à 1.9% cette année contre 1.5% précédemment et à 1.5% pour 2022 contre 1.2% et inchangée à 1.4% en 2023. Mais plus important car il s’agit du taux que regarde la BCE, le Core CPI est attendu à 1.1% en 2021, 1.3% en 2022 et 1.4% en 2023, soit loin de l’objectif de 2% de la BCE.

Ce qui a fait dire à Christine Lagarde, « nous sommes loin de notre objectif ultime. Nous n’avons certainement pas atteint le niveau que nous aimerions avoir atteint une fois la pandémie terminée ».

Prévisions du Bureau du Plan

Le Bureau du Plan se montre particulièrement optimiste et table pour la Belgique pour cette année sur une croissance de 5.5%, après il est vrai un recul de 6.3% en 2020. Le soufflé devrait cependant retomber avec une croissance attendue de 2.9% en 2022.

Quels sont les facteurs qui vont contribuer à cette forte croissance en 2021 selon le Bureau du Plan ? La consommation des particuliers devrait être un large contributeur et devrait croitre de 4.5% en 2021 et 6.4% en 2022. Avec comme conséquence que le taux d’épargne des ménages qui s’est envolé à 21.8% en 2020 devrait retomber à 14.9% en 2022, ce qui reste quand même un niveau supérieur à celui de 2019.

Après avoir connu en 2020 une chute de 7.8%, les investissements des entreprises devraient connaitre un fort rebond de 8.7% en 2021 et de 2.1% en 2022. Et les investissements publics ne seront pas en reste avec une hausse de 17.4% en 2021.

Concernant l’inflation, le Bureau du Plan fait bien évidemment le même constat de la hausse des prix des matières premières et de l’impact des problèmes d’approvisionnement. Et il estime que « si des tensions sur les prix sont perceptibles dans l’industrie, le consommateur a jusqu’à présent été assez épargné. Certes, sa facture d’énergie a augmenté mais l’inflation sous-jacente est, pour le moment, restée limitée. À partir de la mi-2021, toutefois, l’inflation sous-jacente devrait s’accélérer, à mesure que les entreprises répercutent la hausse de leurs coûts sur les prix à la consommation ». En conséquence, le taux d’inflation devrait être de 1.5% cette année et de 1.7% l’année prochaine.

Ce qui signifie clairement que les épargnants vont voir leurs revenus de l’épargne tomber encore un peu plus dans le négatif et que le niveau des taux longs continuera de se révéler insuffisant pour couvrir l’inflation. Et que cette situation va perdurer cette année et au moins les deux prochaines années alors qu’elle dure depuis déjà pas mal de temps. Mais comme la hausse de l’inflation est plus marquée ces deux prochaines années, la perte de pouvoir d’achat des épargnants sera encore plus importante s’ils ne modifient pas leur façon d’investir.