Même si la situation continue de s’aggraver avec 132 morts et 6.000 personnes contaminées, une certaine forme de lassitude …

Nouvelles spéculations

Même si la situation continue de s’aggraver avec 132 morts et 6.000 personnes contaminées, une certaine forme de lassitude ou de banalisation a dominé les marchés financiers et ouvert aussi la porte à de nouvelles spéculations.

De nouvelles spéculations ?

Derrière cette épidémie, considérée un peu comme un « cygne noir », monte la crainte d’un ralentissement de la croissance en Chine avec un impact négatif inéluctable au reste du monde.

Alors que la FED tient sa réunion et qu’aucun changement de taux n’est attendu, cette épidémie pourrait l’inciter à revoir à la baisse ses prévisions de croissance. Dans cette perspective, les probabilités d’une baisse de taux qui étaient de 43% pour le mois de septembre ont bondi à 78%, et pour juin, elles sont passées de 18% à 28%.

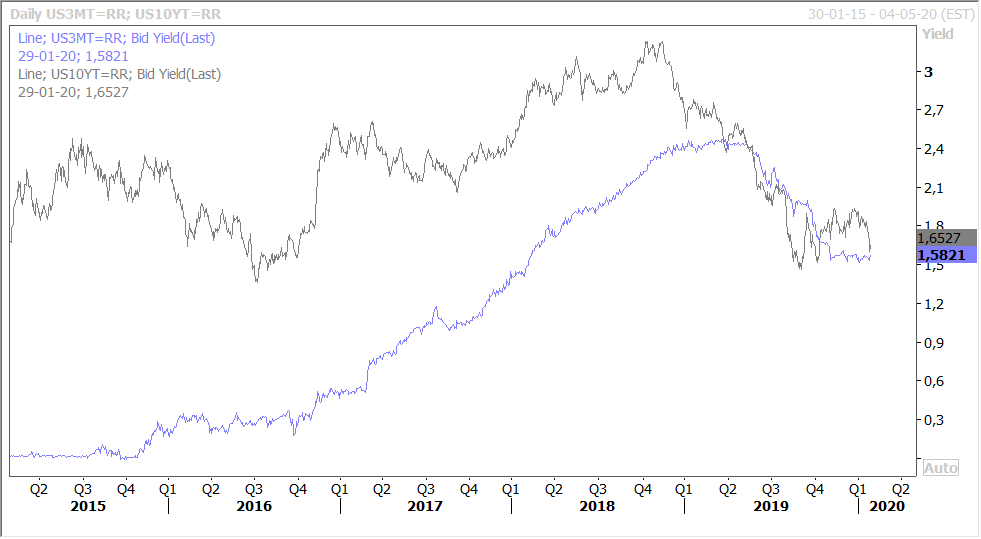

Ces anticipations ont été aussi accentuées par l’évolution des taux ces derniers jours, avec, comme le montre le graphique, une nouvelle convergence des taux courts et longs (ici le 3 mois et le 10 ans).

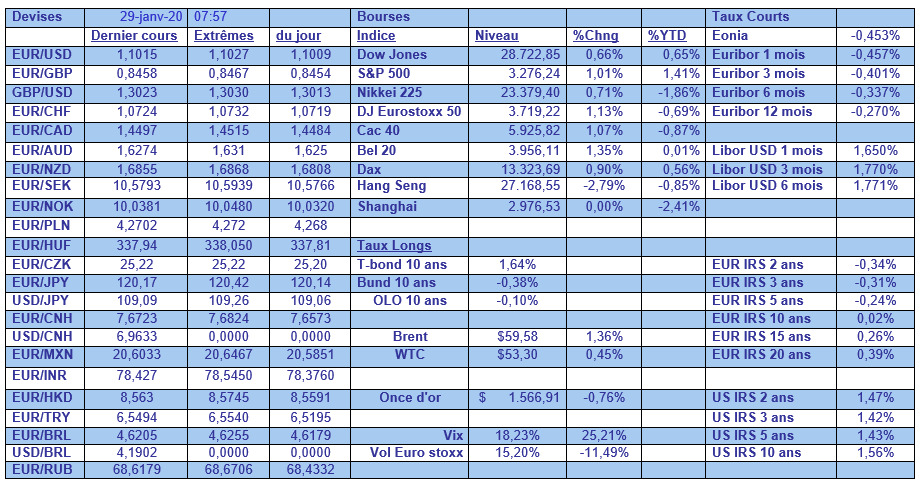

Soutenues par des résultats des entreprises, dont Apple, et la perspective d’un nouvel assouplissement monétaire, les bourses ont récupéré une partie de leur perte. Sauf Hong Kong qui ouvre après la période de Nouvel An et qui évidemment doit se mettre au diapason.

Le prix du baril de pétrole s’est également légèrement repris après que l’OPEP ait manifesté sa volonté de prolonger sa réduction de production de mars à juin en cas de forte baisse de la demande provenant de Chine.

Sur le front de devises, la pression sur le franc suisse s’est légèrement détendue et globalement les autres devises se sont très légèrement reprises.

Chiffres aux Etats-Unis

La situation demeure solide mais contrastée en particulier pour le secteur manufacturier. Si les commandes de biens durables ont augmenté de 2.4% en décembre après une chute de -3.1% en novembre, on ne peut pas en dire de même pour les nouvelles commandes de biens d’équipement.

Ces dernières ont en effet reculé de -0.9% après une très faible hausse de 0.1% en novembre. Ce recul est perçu comme un mauvais signal concernant les intentions des projets d’investissement des entreprises américaines.

Si l’on rajoute à cela le fait que l’arrêt de la production du Boeing 737 MAX pourrait amputer la croissance au premier trimestre de -0.50%, il demeure évident que le secteur manufacturier ne va pas afficher de redressement en ce début d’année.

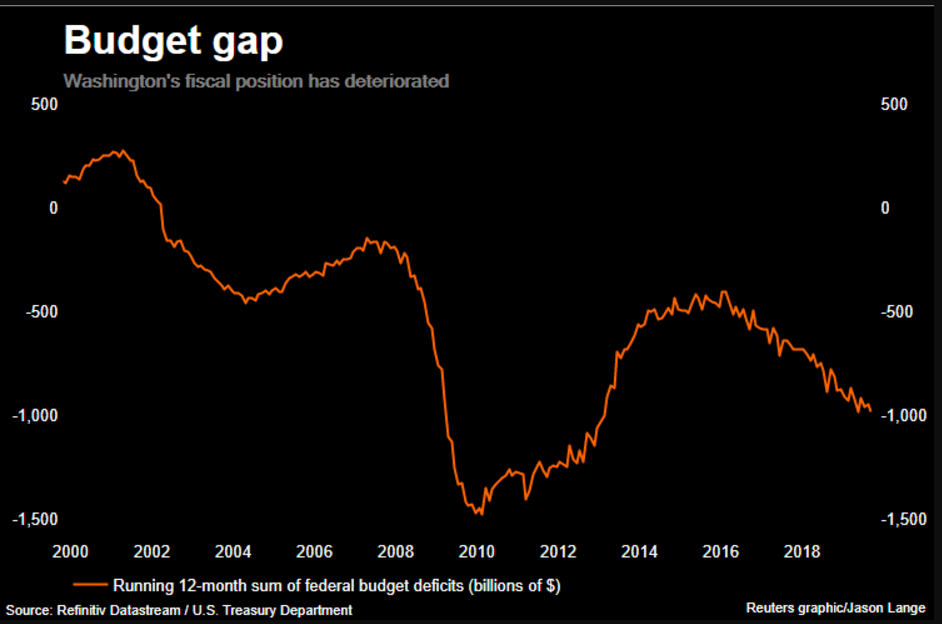

Autre chiffre qui donne à réfléchir, selon le Congressional Budget Office, le déficit du budget fédéral cette année dépassera les mille milliards de dollars malgré une croissance qui devrait rester solide, estimée à 2.2%.

Comme le montre le graphique, ce déficit est déjà tombé à 1.4 billions de dollars au moment de la crise pour ensuite nettement se réduire et passer de 1 billion en 2012 au début du mandat de Barack Obama à 585 milliards en 2016 à la fin de ce dernier.

Et toujours selon le CBO, ce déficit devrait évoluer entre 2021 et 2030 autour des 1.3 billions de dollars, montant qui est à leur yeux intenable.

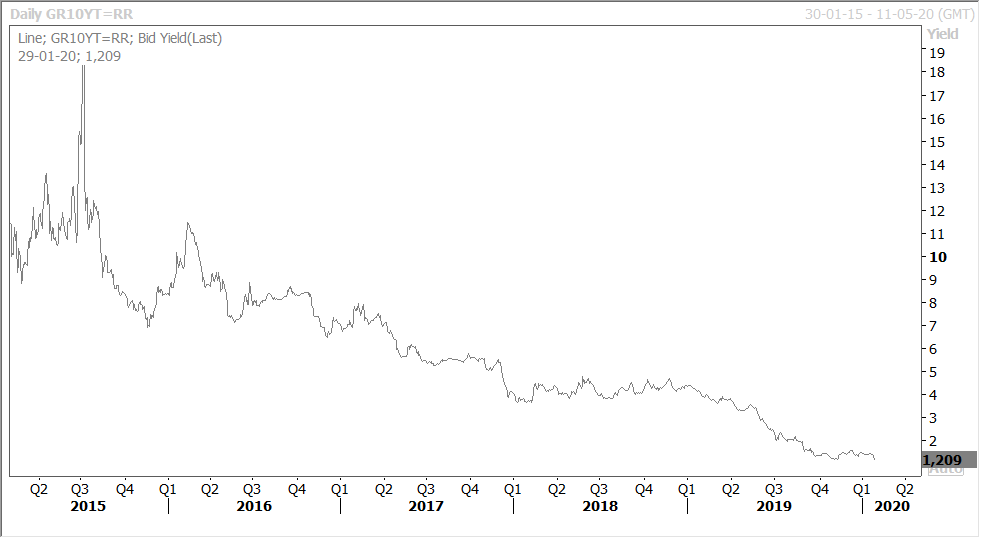

Le bon timing

La Grèce a lancé hier un nouvel emprunt sur une durée de 15 ans, et a pleinement profité de la baisse des taux comme le montre le graphique du rendement du 10 ans. Mais surtout de la remontée de son rating qui a certainement encore plus accentué l’appétit des investisseurs. Alors que la Grèce a émis une obligation pour un montant de 2.5 milliards d’euros, le carnet d’ordre a engrangé pour 18.8 milliards d’euros de demande.

La Grèce ne fait pas exception et rejoint ainsi des pays comme l’Italie ou l’Espagne qui ont aussi reçu des niveaux records de demande lors de leurs adjudications.

Et la France qui a émis un emprunt à 30 ans pour un montant de 5 milliards d’euros a reçu pour 38 milliards d’euros, malgré le niveau extrêmement bas des taux.