Sauf surprise avec une hausse plus importante que prévu de l’inflation aux Etats-Unis, le ciel devrait rester beau aujourd’hui …

Nous sommes clairement en train d’attendre .. Godot

Sauf surprise avec une hausse plus importante que prévu de l’inflation aux Etats-Unis, le ciel devrait rester beau aujourd’hui et les révisions à la hausse des prévisions de croissance de la BCE seront le soleil qui égayera celle-ci.

Détente

Des taux américains dans l’attente de ces chiffres d’inflation, car personne ne veut prendre le risque de spéculer sur une hausse. Le taux d’inflation est attendu en hausse de 0.4% d’un mois à l’autre, soit un taux annuel de 3.4%.

Preuve de cette détente des taux, comme le montre le graphique, le différentiel de taux entre le rendement du treasury 2 ans et celui à 10 ans a très sensiblement reculé.

La détente vient aussi du fait que la BCE devrait maintenir inchangé son programme de rachats d’actifs, malgré des révisions à la hausse de ses prévisions de croissance.

Préparer le terrain

C’est clairement ce que vont devoir faire les Banques centrales avant de réduire leur programme de rachats et en second lieu remonter les taux. Et certaines s’y attellent déjà mais avec énormément de précaution.

Ainsi, la BoC a laissé ses taux inchangés et son programme de rachats à 3 milliards de dollars canadiens par semaine tout en réitérant le fait que les taux resteront inchangés jusqu’à la seconde partie de l’année 2022. Ce qui ne veut cependant pas dire qu’elle ne va pas poursuivre la réduction de son programme de rachats, mais comme le montre le graphique du rendement de l’obligation canadienne à 10 ans, comme cela se fait en douceur, c’est sans impact sur les taux longs.

La Banque centrale de Norvège devrait aussi augmenter ses taux avant la FED et a déjà commencé à préparer les marchés à ce changement pour cette année.

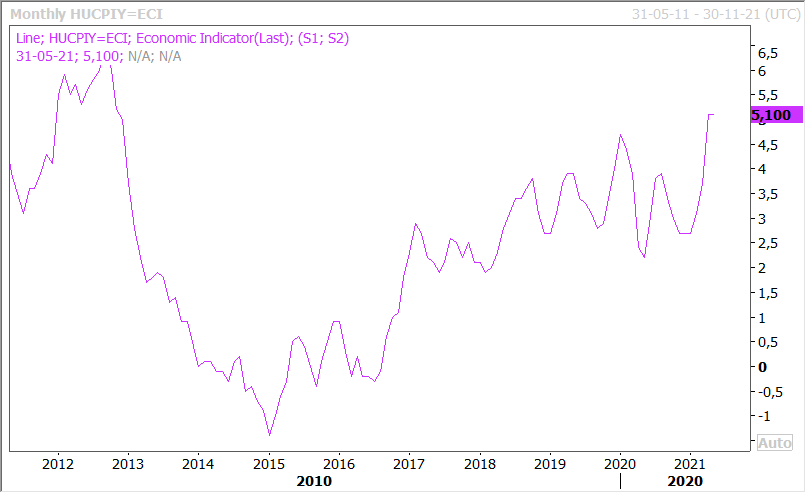

Mais la Banque centrale hongroise pourrait devancer tout le monde en procédant dès le 22 juin prochain à une hausse de taux. C’est clairement ce qu’a laissé entendre son gouverneur en tablant sur le fait que la croissance pourrait dépasser les 6% cette année, et que l’inflation moyenne pourrait dépasser les 4%. Car comme le montre le graphique, l’inflation dépasse largement l’objectif de la Banque centrale qui est de 3% avec une marge de tolérance de 1% de part et d’autre.

Mais la Banque centrale hongroise a déjà été devancée, par la Banque centrale du Brésil qui a déjà augmenté ses taux et qui devrait encore le faire la semaine prochaine compte tenu de l’envolée de l’inflation.

En effet, le taux d’inflation a augmenté de 0.8% d’un mois à l’autre, soit la plus forte hausse en un mois depuis 1996. Ce qui signifie qu’en taux annuel, l’inflation est passée de 6.8% à 8.1%, son taux le plus élevé depuis septembre 2016. On est très loin de l’objectif de la Banque centrale qui est de 3,75%, avec une marge d’erreur de 1,5% de part et d’autre. Pas étonnant qu’avec un taux directeur de 4.25%, la Banque centrale procèdera à une nouvelle hausse de 0.75% de ce dernier la semaine prochaine.

En dehors donc de ces deux exceptions, l’été devrait donc être calme sur le front des Banques centrales et il est très probable que lors du Jackson Hole symposium en août, Powell commence à préparer les esprits à une réduction du programme de rachats.

Prévisions pour la Belgique

La BNB a publié ses prévisions pour le deuxième trimestre et après un taux de 1%, elle table sur un taux de 1.3%. Elle se montre optimiste compte tenu de la reprise plus que significative de la consommation, qui avait déjà soutenu la croissance au premier trimestre.

Elle pointe également le fait que la croissance des investissements des entreprises a surpris positivement au premier trimestre et que donc elle devrait rester soutenue au second. Et pour s’en convaincre, elle pointe le niveau atteint par l’indice de confiance des chefs d’entreprises qui est bien au-dessus de son niveau d’avant crise.