Compte tenu de la hausse quasi généralisée des prix des matières premières, les craintes d’une hausse de ….

Le spectre de l’inflation revient nous hanter

Compte tenu de la hausse quasi généralisée des prix des matières premières, les craintes d’une hausse de l’inflation ont ressurgi et pesé sur les bourses.

Craintes ou réalités ?

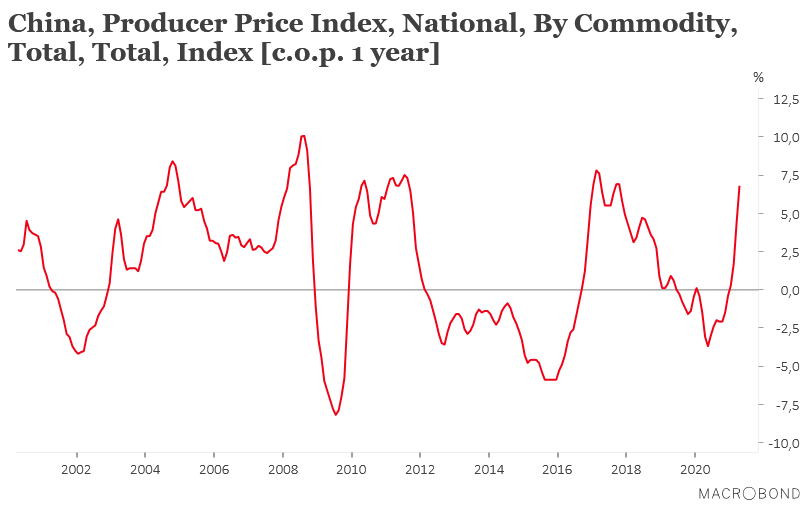

Réalité, si l’on se réfère à l’évolution de l’indice des prix à la production en Chine, publié ce matin, et qui est venu confirmer que les prix dans l’industrie se tendent.

En taux annuel (voir graphique), les prix à la production ont progressé de 6.8%, soit le niveau le plus élevé depuis trois ans et demi contre une hausse de 4.4% en mars. De nouveau dans cette hausse, la part venant de la hausse du prix du pétrole est loin d’être négligeable et aura donc un effet temporaire.

Autre constat, l’inflation est par contre restée contenue à 0.9% en avril contre 0.4% le mois précédent, et elle devrait rester pour l’ensemble de l’année largement en dessous des 3% qui est l’objectif officiel. Surtout que l’inflation de base se situe à 0.7% contre 0.3%.

Mais il n’en fallait pas plus pour relancer les craintes inflationnistes, d’autant plus que demain seront publié les chiffres d’inflation aux Etats-Unis, et l’inflation devrait connaitre une forte hausse. Les estimations s’élèvent à 3.6% en taux annuel contre 2.6% précédemment pour l’inflation générale. L’inflation de base par contre devrait rester plus contenue à 2.3% contre 1.6%, certes au-dessus des 2% mais hausse considérée comme provisoire. Ce retour des craintes inflationnistes a provoqué un « sell off » sur les valeurs technologiques aux Etats-Unis et ce matin en Asie.

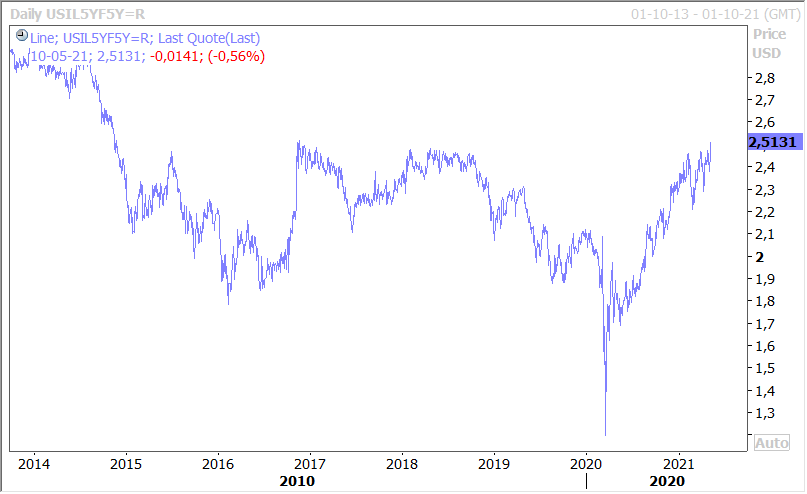

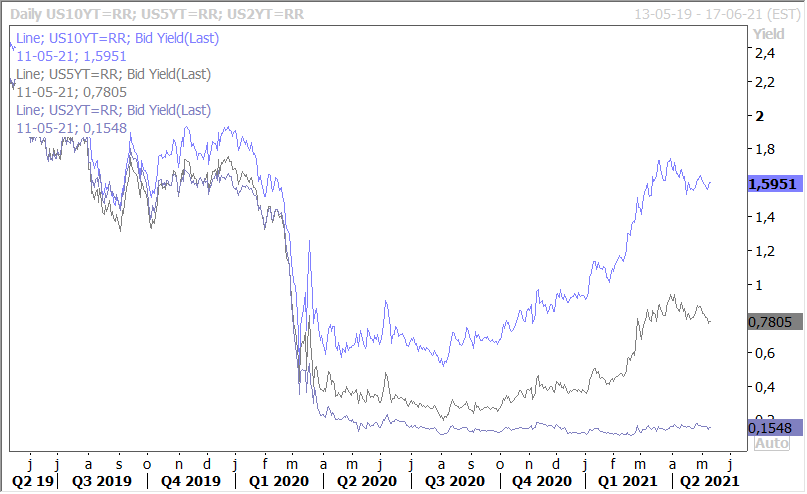

Si on observe l’évolution des anticipations d’inflation aux Etats-Unis (voir graphique), elles sont clairement orientées à la hausse, mais par contre les taux longs n’ont pratiquement pas bougé (voir graphique).

Le débat sur l’inflation agite le landerneau financier aussi en Europe, mais comme l’a rappelé Isabel Schnabel, membre du directoire de la BCE, l’inflation allemande pourrait dépasser 3 % cette année, mais la Banque centrale européenne considère qu’il s’agit d’une hausse passagère et n’ajustera pas sa politique en conséquence.

Pourquoi en particulier en Allemagne les prix augmentent-ils plus rapidement ? Car à côté de la hausse du prix du baril qui concerne tout le monde, la TVA avait été abaissée temporairement de juillet à décembre 2020, et le retour à son niveau normal a provoqué une hausse automatique des prix des biens et des services.

Mais si la BCE reconnait que la hausse des coûts de production est une réalité et aura un impact, elle estime que cet impact sur le consommateur sera ponctuel et limité.

Dans un blog publié le mois dernier, l’économiste en chef de la BCE, Philip Lane, a cité des estimations des services de la BCE selon lesquelles l’augmentation de 38 % des prix mondiaux des métaux de base entre juin 2020 et janvier 2021 n’ajouterait qu’environ 1,5 % aux prix de production de l’ensemble de l’économie. Et que l’augmentation massive de 355 % des coûts de fret de la Chine vers la zone euro au cours de la même période n’entraînerait en soi qu’une hausse de 0,3 % des prix à la production dans la zone euro.

Et de conclure, « cela indique que l’impact probable sur les prix à la consommation serait globalement très limité ».

Le débat est lancé en tout cas et nous en reparlerons car une hausse de l’inflation ne serait pas sans conséquence sur les taux. Mais pour le moment la hausse des salaires n’est pas d’actualité vu l’état du marché de l’emploi, or c’est une condition sine qua non pour un retour durable de l’inflation.

A moins que …

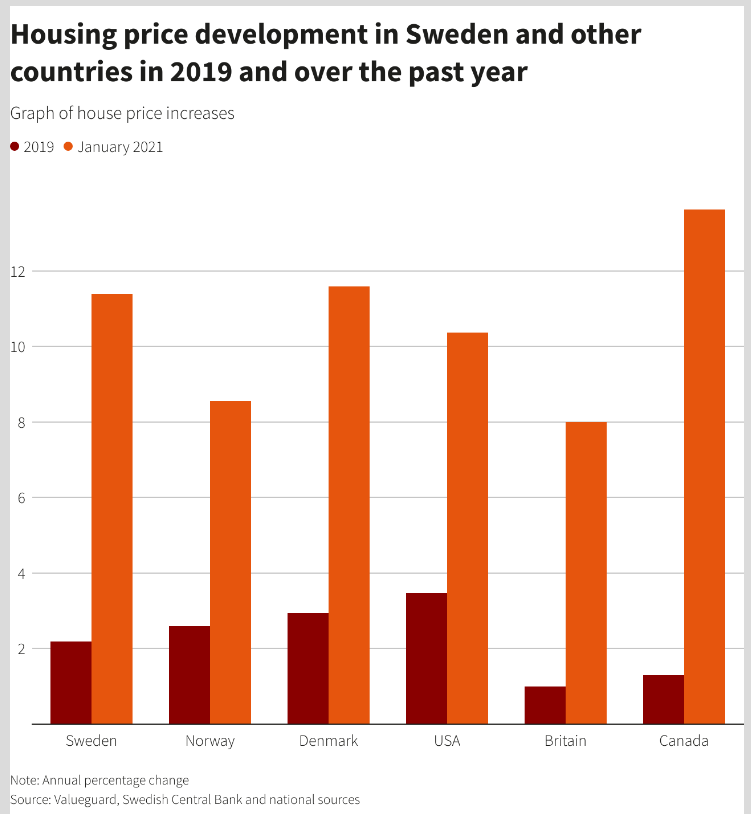

Que l’inflation soit ailleurs, et en particulier dans le secteur immobilier qui a vu les prix augmenter nettement en 2020 comme le montre le graphique, pour quelques pays particulièrement affectés par cette hausse.

Cette hausse des prix de l’immobilier est la conséquence de taux d’intérêt bas qui facilitent l’accès à la propriété mais incitent aussi les investisseurs à délaisser les obligations au profit de l’immobilier comme investissement. Mais il faut aussi pointer un déséquilibre récurrent entre l’offre de biens et la demande, en particulier dans les pays repris dans le graphique. Et dernier élément, la pandémie a provoqué une très forte demande de biens suite au télétravail avec des demandes tournées vers plus d’espaces et/ou des jardins.

Tout cela fait craindre une bulle immobilière, mais une remontée des taux viendrait tuer la reprise et ne serait pas la solution donc.