Les marchés boursiers et les marchés obligataires semblent vivre deux vies différentes et percevoir totalement différemment …

La divergence de vue des bourses et des obligations

Les marchés boursiers et les marchés obligataires semblent vivre deux vies différentes et percevoir totalement différemment la situation sans qu’il y ait une logique commune.

Divergence de vue

D’un côté, les bourses engrangent des records et profitent d’une part d’indicateurs économiques solides, en tout cas en Europe et aux Etats-Unis. Et d’autre part, des résultats des entreprises qui dépassent les prévisions. Quelques chiffres pour éclairer cela.

Jusqu’à présent, plus de 300 sociétés du S&P500 ont publié leurs résultats et si on extrapole sur base de ces chiffres, les bénéfices devraient augmenter de 90% au deuxième trimestre alors que l’on attendait une hausse de 65.4%. Selon les données de Refinitiv, près de 89 % des rapports dépassent les estimations de bénéfices des analystes pour le deuxième trimestre, soit le pourcentage le plus élevé jamais enregistré depuis 1994.

Evidemment, la comparaison est biaisée par la chute de l’activité en 2020, mais le redressement n’en demeure pas moins spectaculaire. Et malgré ces chiffres exceptionnels, selon les données de Refinitiv, les bénéfices du troisième trimestre devraient augmenter de 29,6 % par rapport au trimestre de l’année précédente et ceux du quatrième trimestre de 21,2 %.

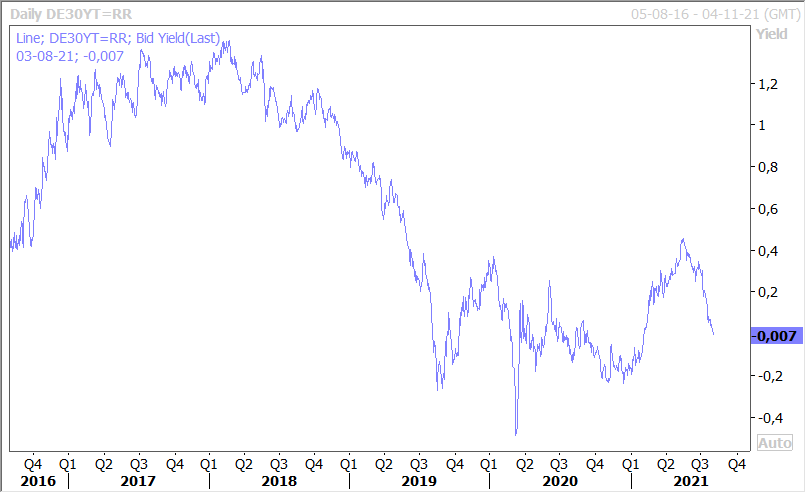

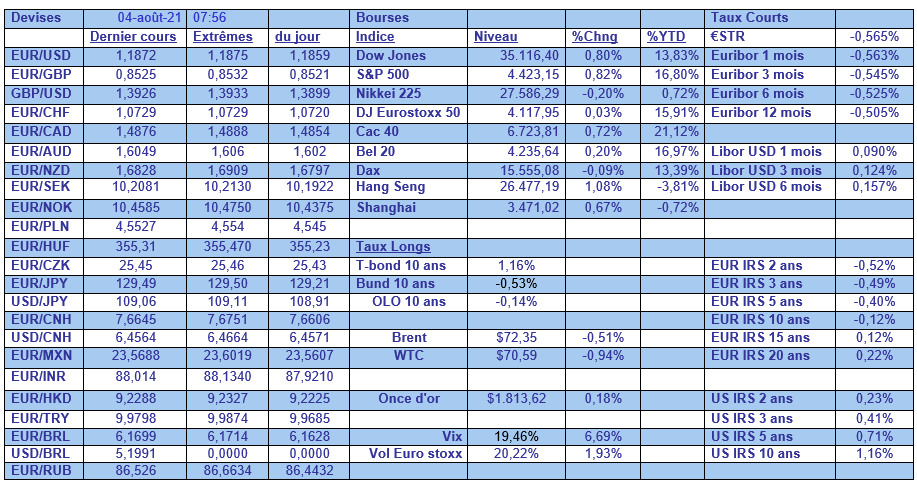

Ça, c’est le côté pile. Le côté face, c’est le recul des rendements obligataires, que je peux illustrer, par exemple, par l’évolution du rendement du Bund 30 ans, qui est repassé en territoire négatif. Comme si le marché obligataire ne voyait que l’impact négatif du variant Delta et s’inquiétait des perspectives économiques.

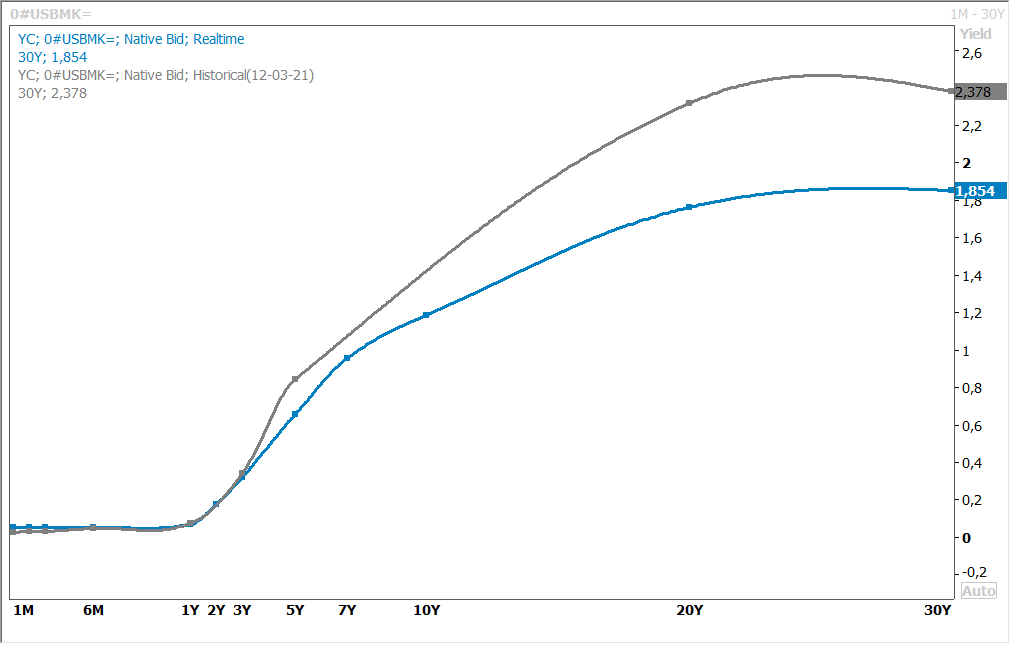

Et l’évolution de la courbe des taux aux Etats-Unis n’est pas différente, comme l’illustre le graphique qui reprend en gris la courbe au 12 mars et en bleu la courbe actuelle.

Evidemment, le marché obligataire est biaisé par les achats des Banques centrales, achats qui assèchent complètent le marché obligataire. C’est par exemple le cas des achats de la BCE qui ont absorbé tous les montants émis par les principaux pays de la zone euro ces dernières semaines. Est-ce que la réduction de ces programmes de rachats ramènera une certaine convergence de vue avec une remontée des taux longs ?

Indices PMI des services

Après la publication des indices PMI manufacturiers, nous avons celle des indices PMI des services, qui devraient rester bien orientés à part en Asie.

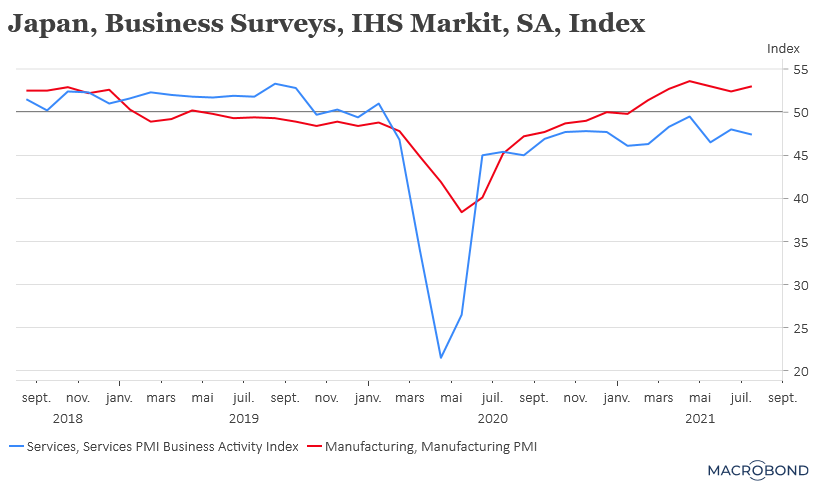

A l’exception de la Chine, ces indices en Asie sont évidemment affectés par le variant Delta et les mesures de restriction imposées par les gouvernements. Ainsi, au Japon, cet indice est passé de 48 à 47.4, soit le dix-huitième mois sous le seuil des 50 (voir le graphique). Et la prolongation et l’extension des mesures de confinement ne vont évidemment pas inverser la tendance à court terme.

En Inde, même si l’indice a progressé, il demeure largement sous le seuil des 50. Il est en effet passé de 41.2 en juin à 45.4, ce qui signifie que l’indice composite reste à cause de cela sous le seuil des 50 à 49.2 contre 43.1.

Seule donc, en Asie, la Chine voit son indice progresser. Il est passé de 50.3 à 54.9, en nette progression mais il faut dire que la consommation intérieure a été plus lente à la reprise. Mais cette reprise pourrait être mise à mal par le variant Delta qui frappe aussi la Chine et l’imposition de nouvelles mesures de confinement aura un impact négatif sur les services.

On attend donc aussi ces indices en Europe qui devraient rester solides, ainsi qu’en Grande-Bretagne et aux Etats-Unis, mais là aussi, vu les pass sanitaires, l’obligation de vaccination pour certains lieux, l’imposition de la vaccination dans certaines entreprises aux Etats-Unis, ou le report du retour au bureau, la situation pourrait se dégrader. Et cela pourrait donc affecter les restaurants, les lieux touristiques, les lieux culturels, les cinémas, … bref des activités qui commencent à peine à se redresser.

Hausse des coûts

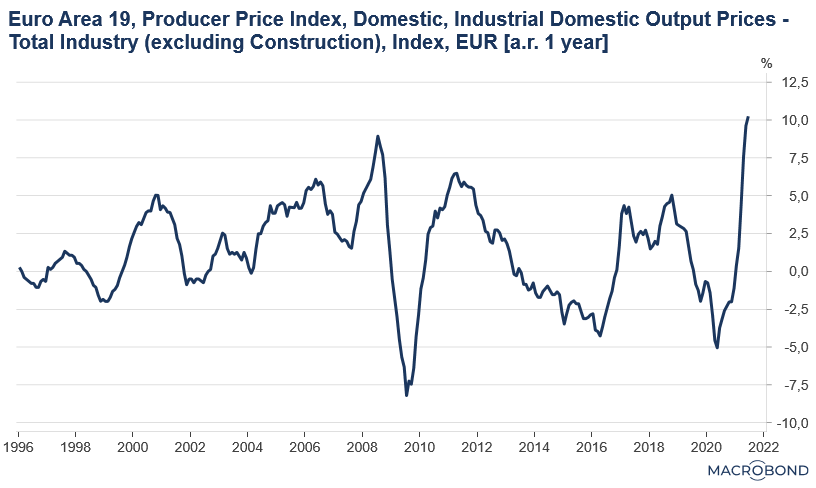

Les entreprises en Europe se plaignent de la hausse importante des prix des intrants et des coûts d’approvisionnement. Et cela se confirme avec une nouvelle hausse des prix à la production, hausse de 1.4% en juin aussi bien dans la zone euro que dans l’UE. Avec, comme le montre le graphique, un taux annuel qui est passé de 9.6% à 10.2% dans la zone euro.

Bien évidemment, sur un an, c’est le secteur de l’énergie qui affiche la plus forte hausse, de 24.8%, dans l’UE et donc les prix dans l’ensemble de l’industrie, à l’exclusion du secteur de l’énergie, n’ont augmenté que de 5,9%, avec les plus fortes hausses observées en Irlande (+42,5%), en Belgique (+20,7%) et au Danemark (+19,1%).