Face à une situation inédite, les banques centrales ont déployé des outils inédits dans des ampleurs inédites….

Changement en vue pour la FED ?

Face à une situation inédite, les banques centrales ont déployé des outils inédits dans des ampleurs inédites, mais elles doivent maintenant passer à une seconde phase pour rassurer sur leur capacité à agir sur le long terme.

Nouvelle stratégie

Powell pourrait, lors de son intervention dans le cadre du Jackson Hole symposium, esquisser les prémices d’un changement assez fondamental des objectifs de la banque centrale.

Jusqu’à présent, la politique monétaire était dictée par la conviction qu’une faible inflation et un faible taux de chômage ne peuvent pas coexister, car les salaires et les prix montent en flèche si trop de personnes travaillent.

C’était clairement le cas avant la pandémie. Le chômage avait atteint des niveaux historiquement bas sans même que l’inflation n’atteigne l’objectif de 2 % fixé par la Fed. Les attentes en matière d’inflation, considérées comme la clé du futur rythme des hausses de prix, n’avaient également pas fortement évolué.

C’est devenu un problème chronique non seulement pour la FED mais aussi pour les banques centrales du monde entier. Sans une certaine inflation, les taux d’intérêt restent inférieurs à la normale, ce qui laisse peu de marge de manœuvre pour aider l’économie en les réduisant en cas de récession, comme cela s’est produit cette année. Les banques centrales doivent alors réduire rapidement les taux à zéro et utiliser des outils de politique monétaire non conventionnels, comme l’achat d’obligations ou les programmes de crédit, pour soutenir les entreprises et les familles.

Si l’on observe les anticipations du marché en termes d’inflation actuellement, ces dernières tablent dans 10 ans sur un taux de 1.75%, qui reste donc en deçà de l’objectif de 2% que s’est fixé la FED.

Fort de ce constat, la FED pourrait annoncer, le mois prochain, une modification fondamentale de la manière dont elle caractérise son objectif en matière d’inflation. Au lieu de chercher à atteindre une inflation de 2 % sur une base annuelle, elle devrait viser à atteindre ce niveau en moyenne sur une plus longue période, et permettre explicitement que des années d’augmentation plus rapide des prix compensent peut-être les années où les prix ont augmenté trop lentement.

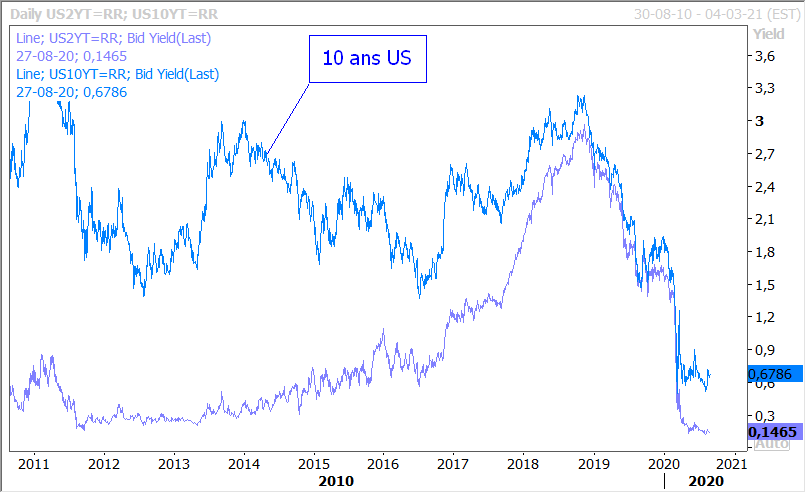

Conséquence non négligeable de ce changement, la FED pourrait donc laisser ses taux bas pendant de très longues périodes (voir le graphique des taux aux Etats-Unis) et plus se focaliser sur le taux de chômage. Mais le message est particulièrement délicat à faire passer dans le contexte actuel d’une forte hausse du chômage avec un risque de voir l’inflation repartir à la hausse.

Avec la crise, il y a en effet environ 28 millions d’Américains au chômage et la décrue ne s’amorce que très lentement comme devrait le confirmer le chiffre des inscriptions hebdomadaires au chômage. Ce dernier devrait rester très élevé avec 1 million de nouvelles inscriptions cette semaine contre 1.100 millions la semaine passée.

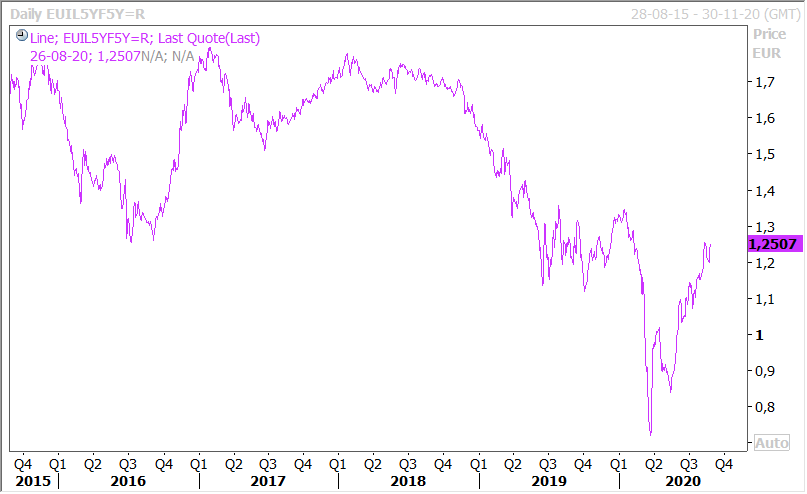

Ce changement de la part de la FED pourrait inciter d’autres banques centrales à également modifier leur objectif d’inflation, dont la BCE. Car cette dernière court aussi depuis longtemps vers son objectif sans y parvenir et les anticipations d’inflation à long terme (voir graphique) restent très loin de son objectif.

Conséquence possible de ce changement, le dollar pourrait être mis sous pression à l’avenir en l’absence de hausse des taux en cas de remontée de l’inflation.

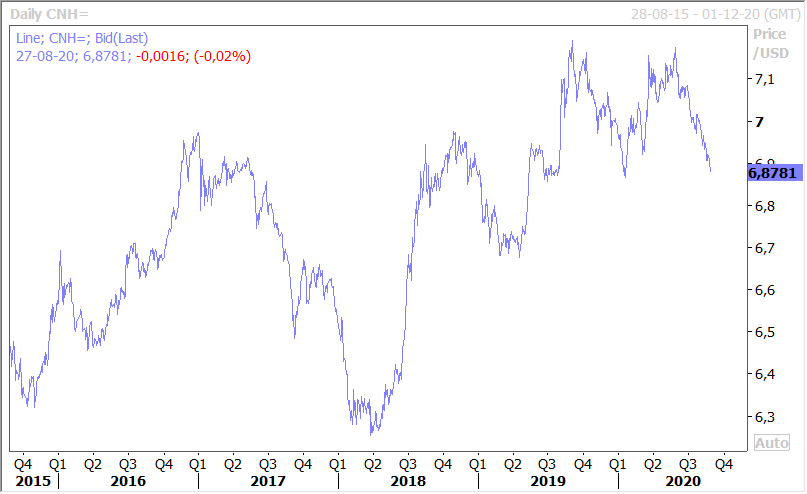

Ce qui explique peut-être que malgré les nouvelles tensions entre les Américains et les Chinois, le yuan continue de se renforcer par rapport au dollar, comme le montre le graphique.

Le Mexique s’enfonce

Les pays d’Amérique Latine ont été particulièrement touchés par la pandémie et le Mexique, en particulier, est aussi fortement impacté par le ralentissement de l’économie aux Etats-Unis.

Sur base des derniers chiffres, la banque centrale a revu ses prévisions et table sur une contraction de 13% du PIB cette année. Dans le meilleur des cas, la chute pourrait se limiter à 8.8% cette année avec un rebond de 5.6% l’année prochaine, et dans le pire des cas, le rebond pourrait n’être de 1.3% l’année prochaine.

Cette révision par la banque centrale s’est faite suite à la publication du chiffre du PIB au deuxième trimestre qui a reculé de 17.1%, soit un taux annuel de -18.7%.