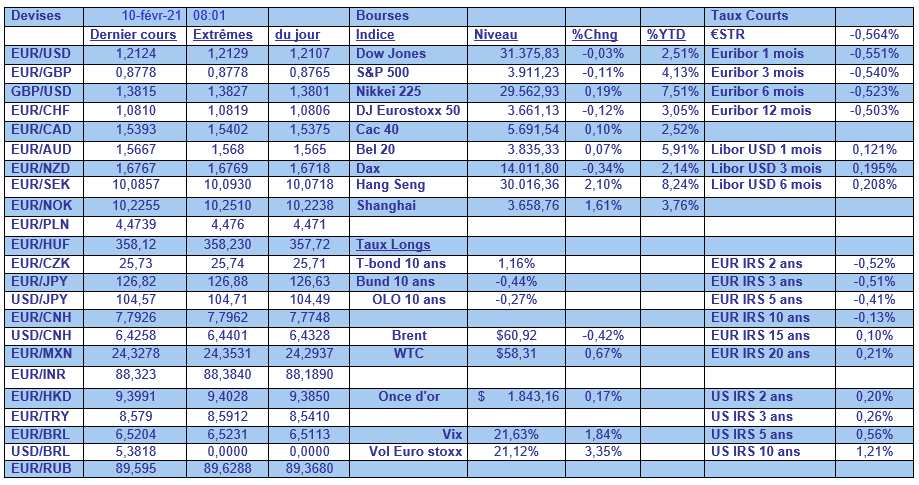

Il sera encore question d’inflation ce matin, car la perspective d’une reprise ne va en principe pas sans hausse de l’inflation …

Il est encore question d’inflation

Il sera encore question d’inflation ce matin, car la perspective d’une reprise ne va en principe pas sans hausse de l’inflation surtout si l’on a un effet démultiplicateur avec une politique monétaire et budgétaire expansionniste.

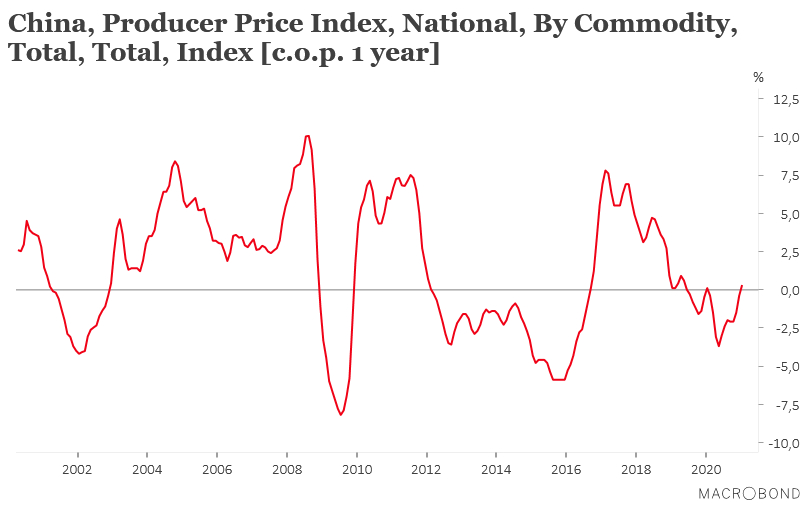

Inflation en Chine

Pour la première fois depuis 1 an, le PPI en Chine s’affiche en territoire positif à 0.3% après un recul de 0.4% en décembre (voir graphique). Cette hausse vient confirmer la reprise de l’activité et aussi le fait que malgré la résurgence du virus en Chine cela n’a pas d’impact significatif sur l’économie.

Par contre, le CPI s’affiche en recul de 0.3% en janvier contre une hausse de 0.2% en décembre, mais n’est qu’un recul temporaire lié à un effet de base qui sera rapidement effacé le mois prochain. En effet, le taux d’inflation pour l’ensemble de l’année 2021 est attendu à 2% compte tenu des perspectives de croissance de l’économie chinoise.

Au Brésil, comme le montre le graphique, l’inflation a atteint son niveau le plus élevé depuis janvier 2017 à 4.56%. On est loin de l’objectif de 3.75% de la banque centrale, même si elle tolère une marge de 1.5% autour de ce niveau. Cette dernière table sur un taux de 3.6% cette année, mais la hausse des prix des produits alimentaires vient bouleverser son objectif et compliquer sa politique.

Preuve que l’inflation attire l’attention, la Grande-Bretagne a émis une obligation à 30 ans liée à l’inflation pour un montant de 2.25 milliards de sterling et qui a fait l’objet d’une demande pour 20 milliards de sterling. Ce n’est pas le rendement réel qui a attiré les investisseurs puisque ce dernier se situe à -2.0234%, mais plutôt une protection en cas de hausse de l’inflation.

Si on peut donc comprendre l’intérêt pour des émissions liées à l’inflation, par contre on peut sans doute s’étonner de l’intérêt des investisseurs pour des émissions très longues. Comme par exemple, la forte demande pour l’émission de l’emprunt obligataire par l’Espagne à 50 ans. Elle a en effet reçu des demandes pour 65 milliards d’euros pour une offre de 5 milliards d’euros.

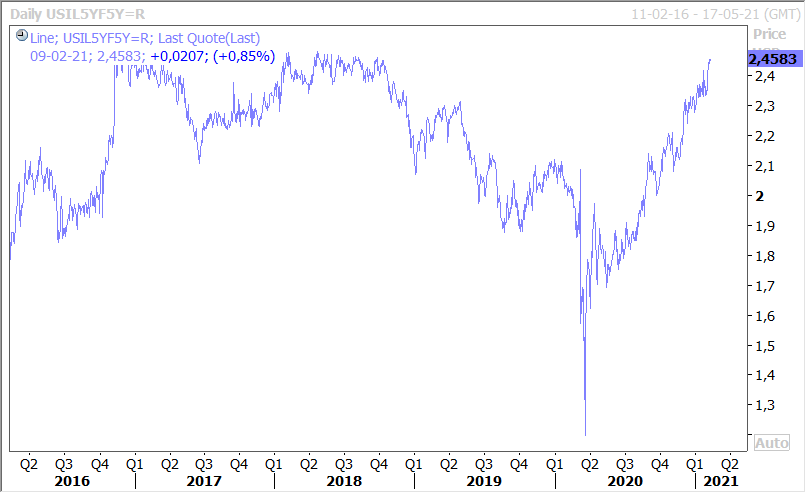

A propos d’inflation, aux Etats-Unis, les chiffres devraient venir rassurer avec un taux attendu en hausse de 0.20% contre 0.10% d’un mois à l’autre, soit un taux annuel à 1.50% contre 1.60%. Ce qui n’empêche cependant pas les anticipations d’inflation de continuer d’augmenter comme le montre le graphique.

Prix du baril soutenu

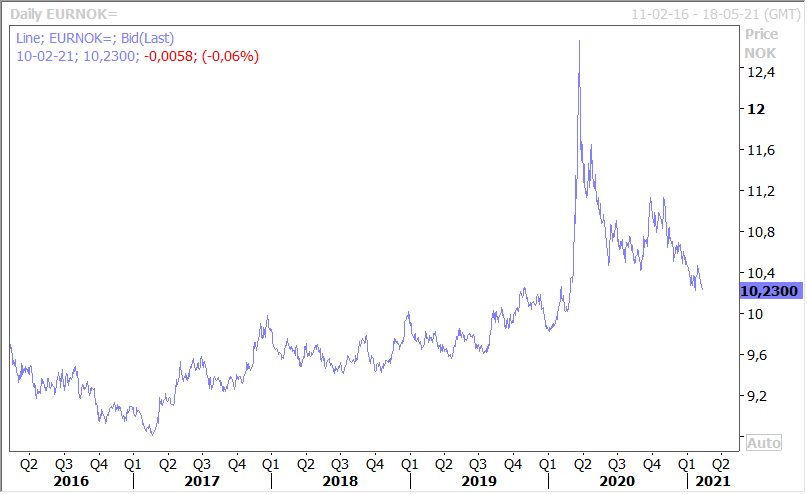

Elément qui pourrait aussi à terme soutenir l’inflation, le prix du baril reste soutenu avec un Brent qui a touché le niveau des 61$. En plus d’une production qui reste contenue de la part de l’OPEP+, le recul assez sensible des stocks aux Etats-Unis a consolidé le mouvement de hausse des prix.

Pour autant, la faiblesse de la demande en Europe en particulier et du secteur aérien demeure une pression sur les prix qui exclut toute forte hausse. Mais malgré tout cela fait le bonheur de la couronne norvégienne comme le montre le graphique.

L’Allemagne sauvée par les exportations

Les exportations allemandes ont augmenté de 0.1% en décembre après une hausse de 2.3% en novembre. Et c’est clairement la reprise en Chine qui permet à l’Allemagne de compenser les effets négatifs des mesures de lockdown depuis le mois de novembre.

En effet, les exportations vers la Chine ont augmenté de 11.6% sur un an et de 8.4% vers les Etats-Unis. Cela compense le recul de 3.3% des exportations en décembre vers la Grande-Bretagne, et alors que les importations ont chuté de 11.4%. Et ce n’est sans doute que le début car les premiers chiffres donnent une chute encore plus importante des exportations de la Grande-Bretagne à destination de l’UE sur le mois de janvier.

L’Allemagne devrait donc espérer pouvoir profiter de la forte reprise de l’activité en Chine et ses exportations de voitures, machines-outils et autres viendront compenser une demande intérieure atone sur la première partie de l’année pour cause de restriction toujours de vigueur au moins jusque début mars.