Vrai dérapage sur les marchés boursiers après une nouvelle hausse des taux longs qui a fait craindre des ventes ….

Hausse des taux, une bonne et mauvaise chose

Vrai dérapage sur les marchés boursiers après une nouvelle hausse des taux longs qui a fait craindre des ventes d’autres actifs pour compenser les pertes.

A cause des taux

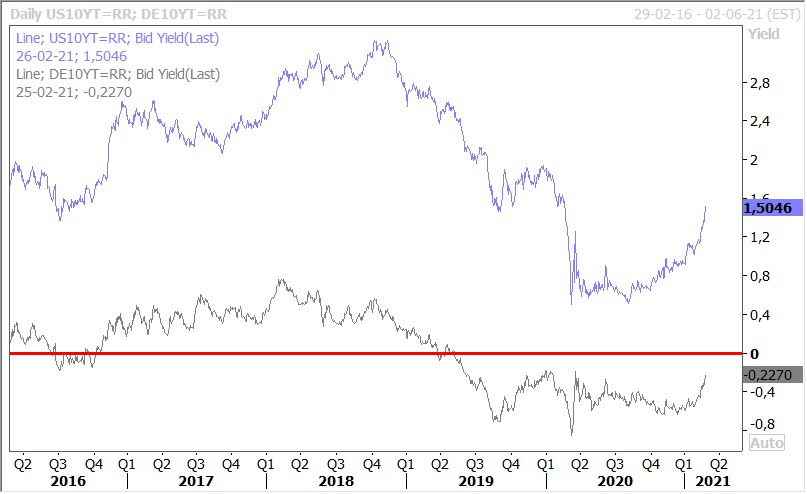

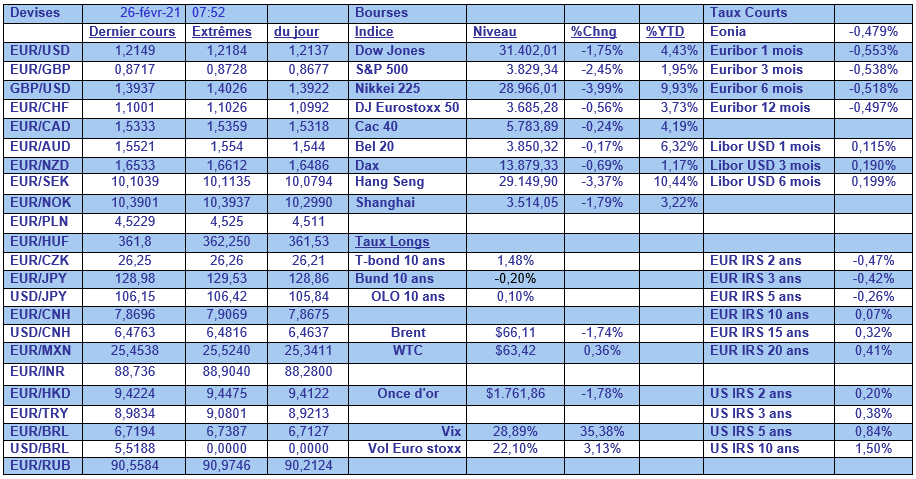

Les propos de Powell n’ont eu qu’un effet limité et le mouvement de hausse des taux longs a repris de plus belle avec même une accélération qui a nettement déplu. D’autant plus que le rendement du treasury 10 ans a touché hier soir le niveau de 1.60%, soit un rendement supérieur au rendement des dividendes du S&P500.

Même s’il s’est légèrement tassé ce matin, voir graphique avec le rendement du Bund 10 ans repris également, cette hausse des taux a effrayé les investisseurs et a provoqué d’importantes prises de bénéfice.

Alors que jusqu’à présent la hausse des rendements a longtemps été considérée comme une amélioration des attentes de croissance, le mouvement commence à intégrer une hausse de taux de la part de la Fed en janvier 2023 de 0.25%.

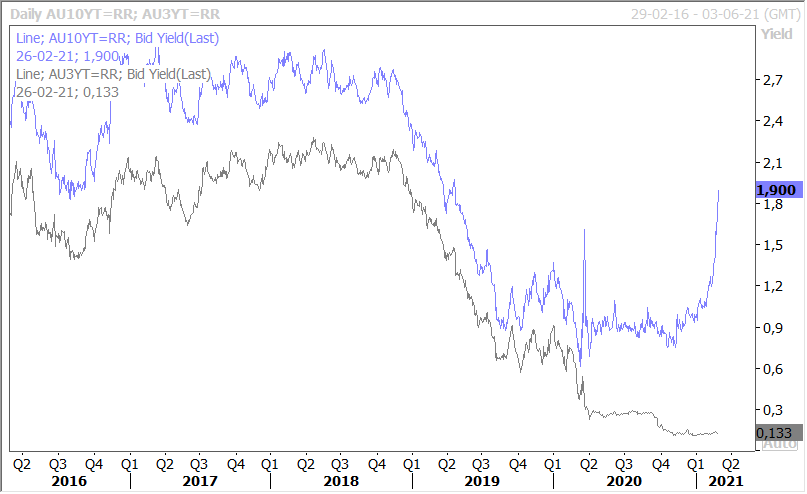

L’ampleur de cette hausse des taux longs a incité la banque centrale australienne à lancer une opération surprise d’achat d’obligations pour tenter d’enrayer l’hémorragie.

Si elle est intervenue en lançant une offre d’achat non programmée d’obligations d’État à trois ans, c’est parce que la hausse des taux a fait grimper les rendements au-delà de son objectif de 0,1 %. Mais comme le montre le graphique des taux australiens à 10 ans et 3 ans cette intervention ressemble plus à un coup d’épée dans l’eau.

Cette hausse des taux longs n’a pas que des effets négatifs sur les bourses mais également sur le prix de l’or qui continue de reculer et sur des devises comme la réal brésilien, le rand sud-africain et la livre turque.

A cause aussi de la confiance ?

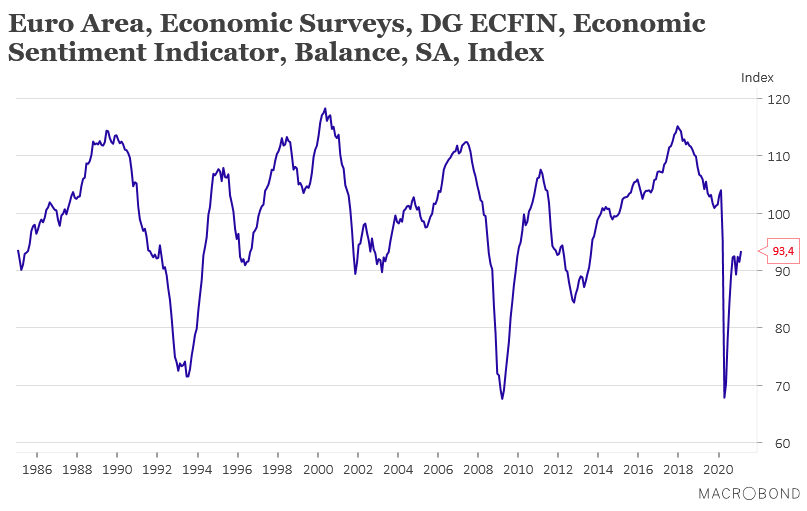

La hausse des rendements en zone euro a été aussi soutenue par une hausse de la confiance confirmée par trois indices.

D’une part, comme le montre le graphique, une progression de l’indice de confiance dans la zone euro qui concerne aussi bien les industriels que les services ou les consommateurs. En plus, les perspectives d’inflation sont perçues à la hausse aussi bien par les producteurs que par les consommateurs.

Ensuite, en Italie, l’indice qui mesure le moral des affaires et des consommateurs a aussi progressé en passant de 95.6 à 99, soit son taux le plus élevé depuis novembre 2019.

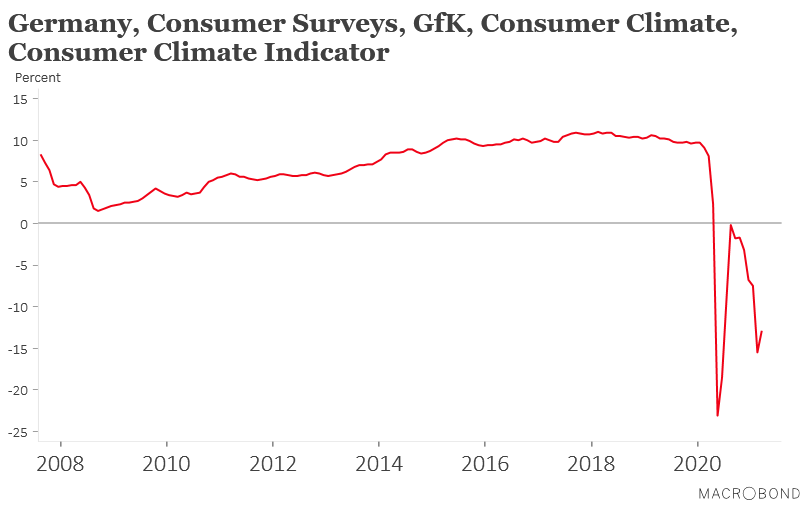

Et pour finir, l’indice GfK qui mesure le moral des consommateurs allemands a aussi progressé, mais plus modestement, comme le montre le graphique alors que les mesures de confinement sont toujours d’application.

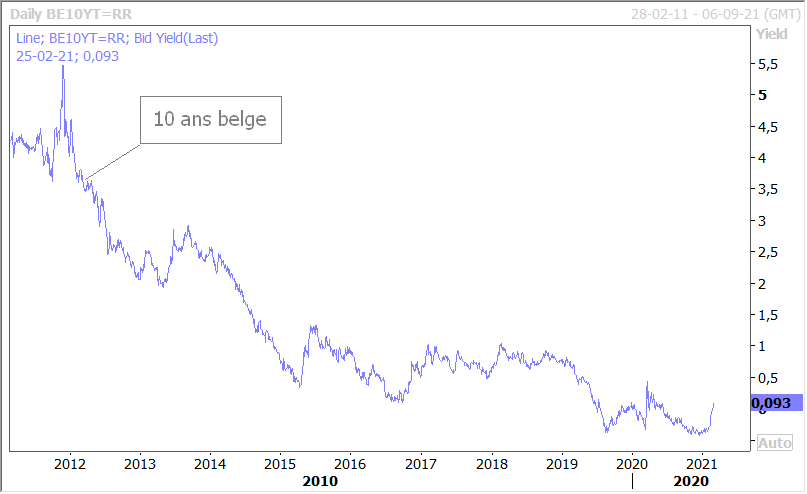

Même s’il faut remettre cette hausse des taux en perspective (voir le graphique du rendement de l’obligation belge à 10 ans sur 10 ans), elle déplait fortement aux banques centrales, et en particulier à la BCE.

Après les propos de Christine Lagarde, Isabel Schnabel, membre du directoire, est aussi montée aux créneaux en déclarant « nous veillerons à ce qu’il n’y ait pas de durcissement injustifié des conditions de financement. Une augmentation trop brutale des taux d’intérêt réels – ou ajustés de l’inflation – en raison de l’amélioration des perspectives de croissance mondiale pourrait compromettre la reprise économique. C’est pourquoi nous suivons de près l’évolution des marchés financiers ». Et le Chief Economist de la BCE, Philip Lane, s’est aussi fendu d’une intervention en n’excluant pas une extension des mesures d’assouplissement monétaire.

Mais manifestement, les banques centrales ne peuvent pas inverser une tendance bien ancrée d’une reprise de la croissance avec des anticipations de hausse de l’inflation qui provoquent cette hausse des taux. Il ne faut cependant pas exclure le fait que la BCE augmente ses achats dans le cadre de son PEPP dont il reste encore 1.000 milliards d’euros non utilisés.