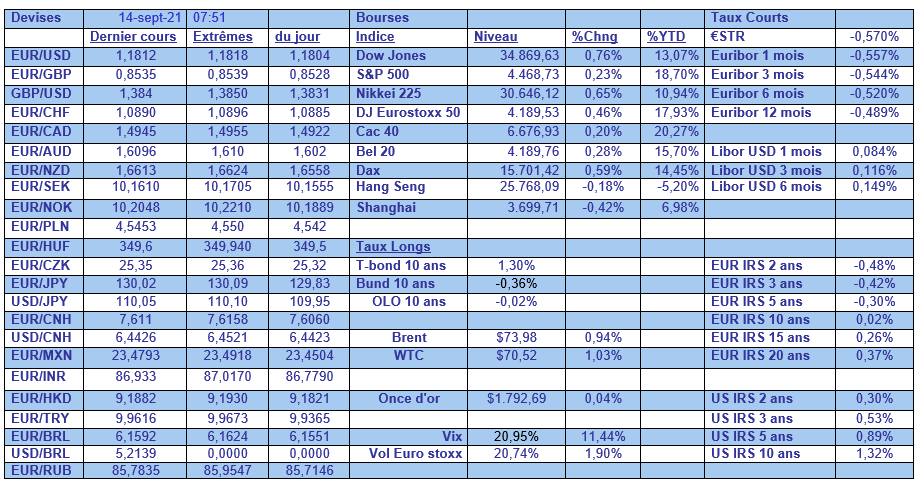

Le chiffre de la semaine est incontestablement celui de l’inflation aux Etats-Unis, publié cet après-midi, une semaine ….

Le temporaire ou pas de l’inflation ?

Le chiffre de la semaine est incontestablement celui de l’inflation aux Etats-Unis, publié cet après-midi, une semaine avant la réunion de la FED.

Chiffre d’inflation

Selon les prévisions, l’inflation pourrait se stabiliser à 5.3% au mois d’août contre 5.4% pour l’indice global et à 4.2% contre 4.3% pour le Core CPI. Cette stabilisation serait déjà en soi une bonne nouvelle, mais ne devrait pas remettre en cause les discussions sur le tapering qui se tiendront inéluctablement durant la réunion de la FED.

D’autant plus que les attentes des consommateurs américains concernant l’évolution de l’inflation au cours de l’année prochaine et des trois années à venir ont augmenté le mois dernier pour atteindre les niveaux les plus élevés depuis 2013, selon une enquête publiée par la Réserve fédérale de New York.

Ces attentes au cours de l’année prochaine tournent autour de 5.2% et celles pour les trois prochaines années autour de 4%. Avec comme conséquence que les consommateurs revoient à la hausse leurs prévisions quant aux dépenses supplémentaires qu’ils pourraient devoir consacrer au logement, à l’alimentation et à d’autres biens essentiels au cours de l’année prochaine, ce qui pèserait évidemment sur les autres dépenses.

Mais tapering ne signifie nullement une hausse des taux courts, ce que répètent à l’envie les banquiers centraux.

Pas de hausse de taux

C’est ce qu’a martelé le gouverneur de la Banque centrale d’Australie estimant que les taux d’intérêt ne devraient pas être relevés avant 2024, compte tenu de la faiblesse persistante de la croissance des salaires.

Il s’est même étonné des anticipations de hausse des taux en 2022 et 2023 en déclarant, « ces attentes sont difficiles à concilier avec le tableau que je viens d’esquisser et j’ai du mal à comprendre pourquoi des hausses de taux sont prévues pour l’année prochaine ou le début de 2023 ».

Il a aussi reconnu que les mesures de confinement entraineront une contraction d’au moins 2% du PIB au troisième trimestre, mais qu’avec la vaccination le rebond devrait se faire sentir au quatrième trimestre et au début de l’année prochaine.

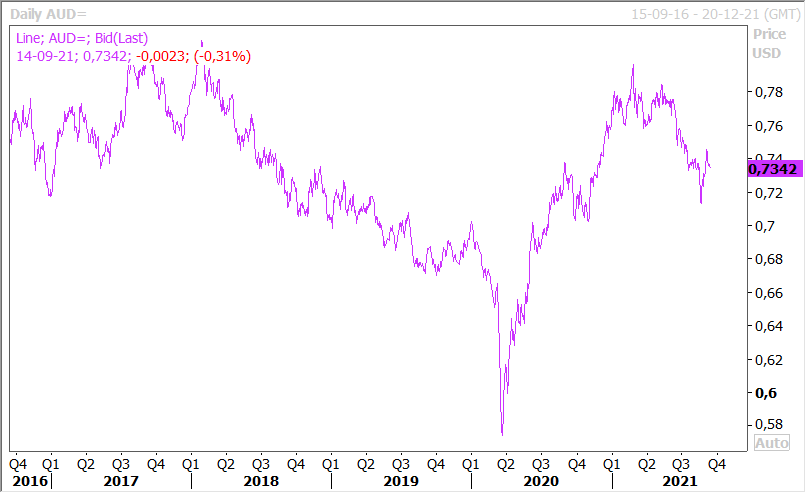

Cette perspective d’un statu quo des taux pour une longue période n’a pas affaibli le dollar australien comme le montre le graphique de l’évolution de la parité en AUD/USD.

Révisions à la hausse

Ne boudons pas notre plaisir de voir les instances européennes revoir à la hausse leurs prévisions de croissance. C’est le cas cette fois-ci de la Banque de France qui table sur une croissance de 6.3% cette année contre une précédente estimation de 5.8%.

Mais, ce fort rebond en 2021 va concentrer cette reprise et la Banque de France a révisé légèrement à la baisse ses prévisions pour 2022 à 3.7% contre 4.1% et pour 2023 à 1.9% contre 2.1%.

Concernant l’inflation, elle devrait s’établir à 1.8% cette année, pour ralentir ensuite à 1.4% en 2022 et à 1.3% en 2023.

Cette question de l’inflation demeure le point crucial et au centre des préoccupations des Banques centrales. Et Isabel Schnabel, membre du directoire de la BCE s’est montrée confiante en déclarant « selon toute probabilité, l’inflation va nettement diminuer dès l’année prochaine ». Elle n’a cependant pas exclu que « si l’inflation devait durablement atteindre notre objectif de 2% plus tôt qu’attendu, nous agirions de manière à la fois rapide et résolue”.

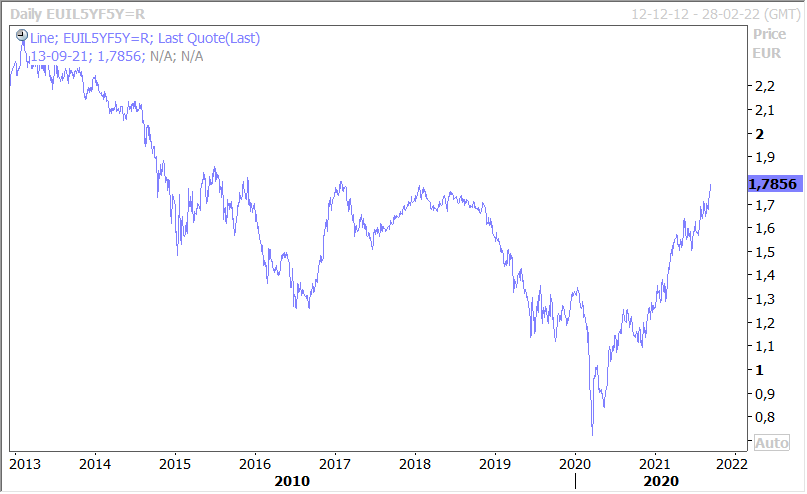

Comme le montre le graphique, les anticipations d’inflation dans la zone euro sont à la hausse et quelque part, elles rejoignent les craintes exprimées par les consommateurs américains d’avoir une hausse durable des prix. Mais le paradoxe est que si les anticipations sont à la hausse en revanche les taux longs ne bougent quasiment pas, confirmant que la hausse de l’inflation est vue comme temporaire.

A moins que comme le disait Gilles Nolin “il n’y a rien de plus permanent que le temporaire”.