La volonté de réguler et de contrôle des autorités chinoises met à mal la bourse de Shangaï et de Hong Kong, qui s’affichent ….

La bourse chinoise victime des volontés régulatoires

La volonté de réguler et de contrôle des autorités chinoises met à mal la bourse de Shangaï et de Hong Kong, qui s’affichent à leur niveau le plus bas depuis 7 mois et qui se démarquent totalement des autres bourses.

Décrochage de l’Asie

Non seulement l’impact du variant Delta pèse sur l’activité économique et donc sur les bourses, mais la volonté des autorités chinoises de réguler un certain nombre de secteurs a provoqué une chute des bourses asiatiques.

A contrario, les résultats des entreprises américaines ayant dépassé les attentes, la bourse américaine a attiré des capitaux, ce qui explique la hausse du dollar. Selon les estimations, au premier semestre 2021 les fonds américains ont attiré 900 milliards de dollars.

Et cela ne devrait pas faiblir vu les résultats attendus des sociétés américaines, l’annonce d’une croissance de 8.6% au deuxième trimestre, et une Banque centrale qui devrait confirmer qu’elle va laisser ses taux inchangés même si la question du « tapering » sera abordée.

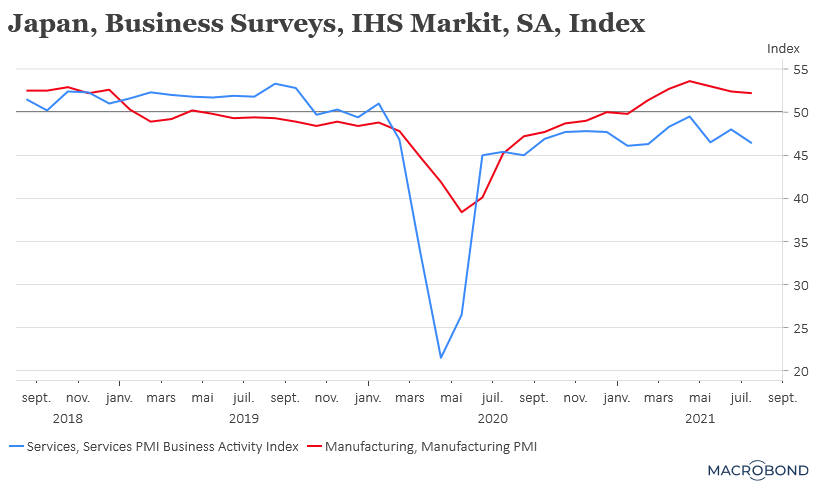

Preuve de ce décrochage, comme le montre le graphique, les indices PMI au Japon sont en recul, ce qui contraste fortement avec la tendance observée en Europe comme on va le voir après. Si l’indice manufacturier est encore relativement stable, par contre l’indice des services accentue son recul à cause des mesures de restriction qui pèsent sur la consommation.

Contraste avec l’Europe

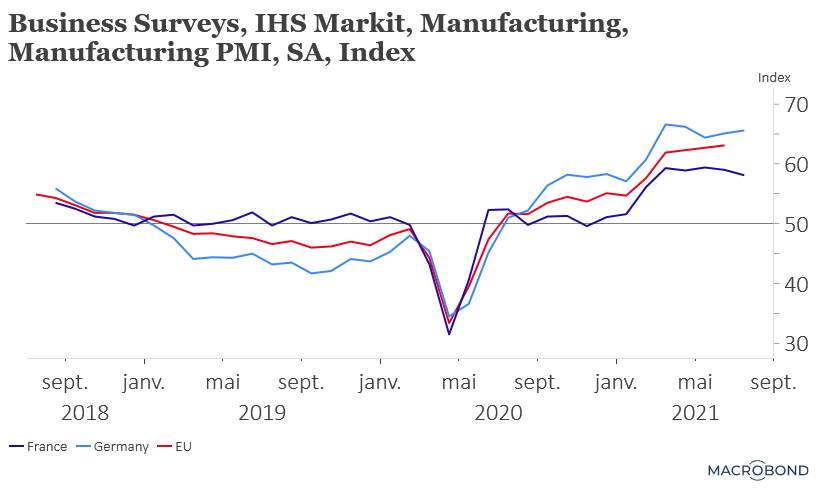

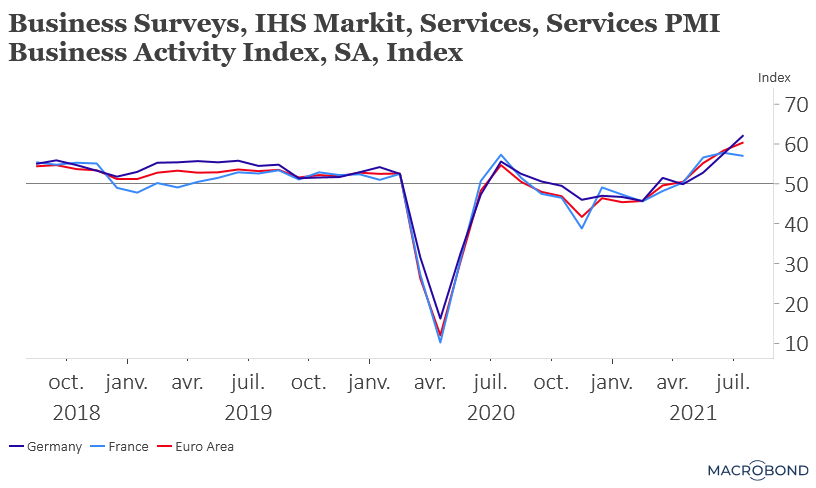

Comme l’illustre les deux graphiques, les indices PMI en Europe n’ont pas du tout la même tendance qu’au Japon. Certes le secteur manufacturier marque un peu le pas, mais le secteur des services continue sa hausse.

En Allemagne, l’indice composite est passé de 60.1 à 62.5, tiré par l’indice des services qui s’affiche à 62.2, soit son plus haut niveau depuis 1997.

En France, l’indice composite a reculé en passant de 57.4 à 56.8, sous l’effet d’un petit recul de l’indice des services à cause des mesures liées au pass sanitaire qui réduit la fréquentation dans les cinémas, restaurants, et autres et ce phénomène devrait s’amplifier avec le durcissement des conditions.

L’indice composite de la zone euro est passé de 59.5 à 60.6, soit son niveau le plus haut depuis juillet 2020, et signe ainsi une perspective de croissance solide au troisième trimestre. Même si le quatrième trimestre sera inéluctablement plus compliqué avec l’effet du variant Delta et que l’on devrait donc connaitre un recul de la croissance.

Londres décroche un peu

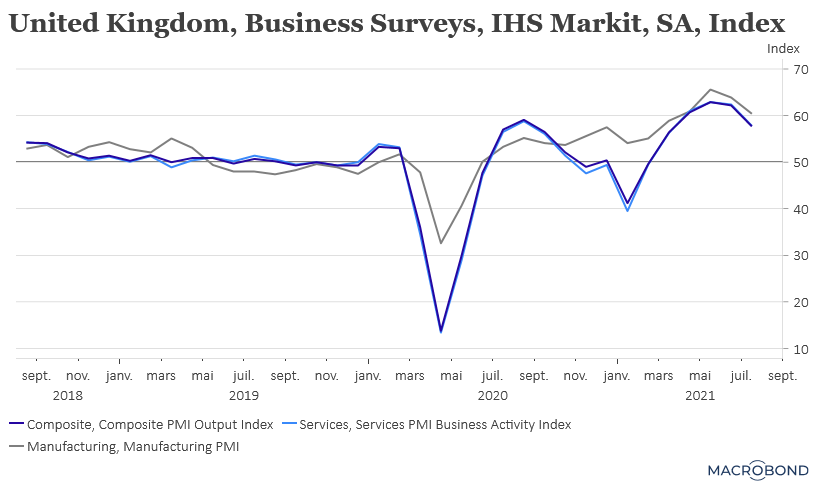

Comme le montre le graphique, le rebond de l’économie en Grande-Bretagne s’essouffle et se grippe en partie à cause de ce qu’on appelle là-bas la « pingdemic ».

Selon les règles imposées par le gouvernement, en cas de contact avec une personne contaminée il faut s’isoler ce qui contraint des centaines de milliers de travailleurs à le faire. Comme le souligne Chris Williamson, l’économiste de Markit, « «en juillet, la récente poussée de croissance de l’économie britannique a été étouffée par la vague croissante d’infections virales, qui a freiné la demande des clients, perturbé les chaînes d’approvisionnement et provoqué des pénuries de personnel généralisées, et a également jeté une ombre de plus en plus sombre sur les perspectives ».

Et pour compliquer les choses, les indices PMI montrent aussi une hausse record des prix qui pèse sur l’activité des entreprises.

Prudence de la FED

Même si la question de la réduction du programme de rachats sera certainement abordée lors du Comité, la prudence restera de mise de la part de la FED vu deux incertitudes. La première sur le facteur temporaire ou pas de la hausse de l’inflation, et il est encore trop tôt pour le dire. La deuxième sur l’impact combiné du ralentissement des vaccinations et surtout du variant Delta sur la croissance économique au quatrième trimestre.

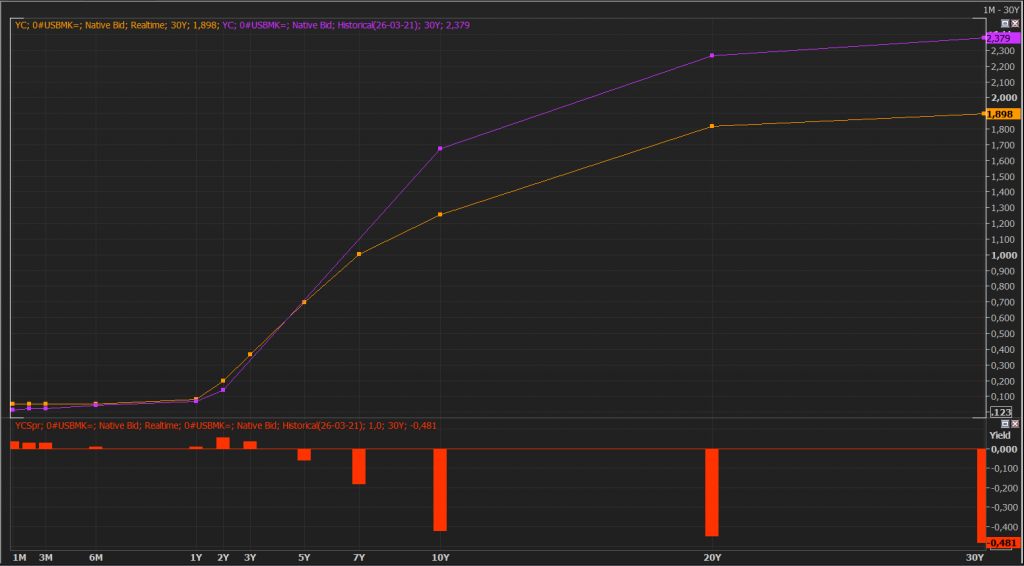

Comme le montre le graphique, la courbe des taux aux Etats-Unis s’est sensiblement aplatie depuis le mois de mars (courbe mauve), avec un recul assez sensible des rendements sur la partie longue de la courbe. Et pourtant, la dernière réunion de la FED au mois de juin avait donné le signal d’un changement de ton de la part d’une partie des membres du Comité. Mais l’incertitude rebat les cartes et soyons honnête cette baisse des taux longs n’était absolument pas attendue.