Le rallye obligataire se poursuit avec la hausse des contaminations à cause du variant Delta en Asie, en Afrique, en Europe et aux Etats-Unis…

Le marché obligataire doute de la durée de la reprise

Le rallye obligataire se poursuit avec la hausse des contaminations à cause du variant Delta en Asie, en Afrique, en Europe et aux Etats-Unis, et le sentiment que la hausse de l’inflation sera contenue ou à tout le moins ne provoquera pas de remontées de taux de la part des Banques centrales.

Minutes de la FED

Les minutes de la dernière réunion de la FED montrent que même si l’économie américaine a connu une forte reprise, cette dernière n’est pas encore suffisante pour entrainer un changement de politique.

Mais il ressort de ces minutes qu’une majorité s’est inquiétée de la hausse de l’inflation et « les participants ont généralement estimé que, dans le cadre d’une planification prudente, il était important d’être bien positionné pour réduire le rythme des achats d’actifs, le cas échéant, en réponse à des développements économiques inattendus, y compris des progrès plus rapides que prévu vers les objectifs du Comité ou l’émergence de risques qui pourraient entraver la réalisation des objectifs du Comité ».

Il faut constater qu’il n’y a pas de majorité qui ressort de ces discussions et que le débat est ouvert, mais que la question du « tapering » sera largement débattue lors des prochaines réunions.

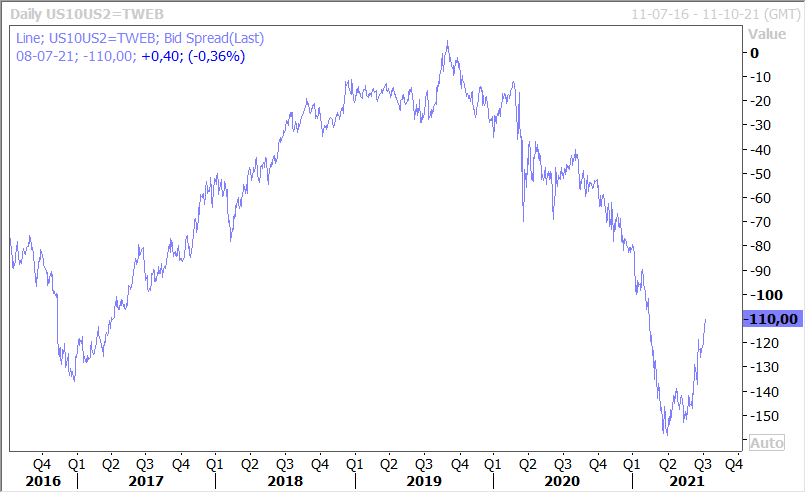

Mais la publication de ces minutes n’a pas entravé la poursuite de la baisse des rendements obligataires, et même l’écart entre les rendements à long terme et ceux à plus court terme (voir graphique) s’est réduit, ce qui est souvent associé au scepticisme quant aux perspectives de croissance économique à long terme.

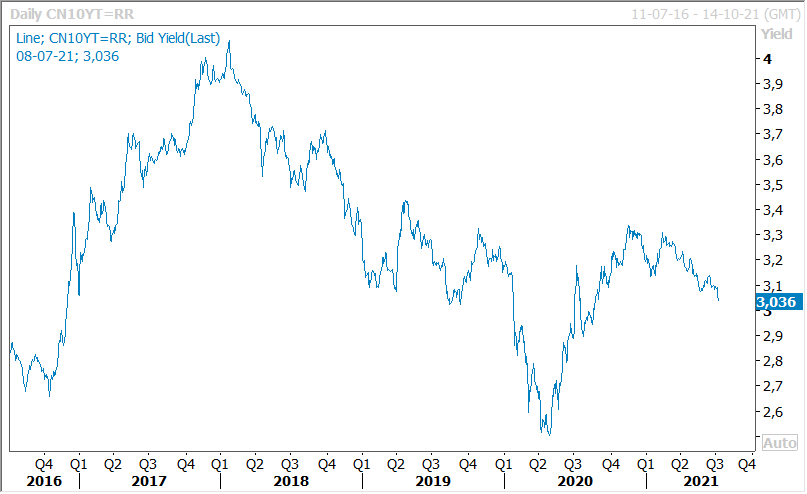

Ce recul des rendements obligataires est sans doute aussi accentué par la déclaration d’un membre de la Banque centrale de Chine qui a laissé entendre qu’une baisse des taux serait possible sur la seconde partie de l’année. Ce propos a provoqué un léger recul du rendement de l’obligation chinoise à 10 ans (voir graphique), et surtout est sans doute le reflet du sentiment que l’économie chinoise va ralentir après la forte hausse suite au rattrapage. La dernière baisse des taux date d’avril 2020 et la Banque centrale dispose d’une marge de manœuvre pour agir, à contrario des autres Banques centrales.

Révisions en Europe

D’abord, révisions des prévisions pour la zone euro par la Commission européenne qui table désormais sur une croissance de 4.8% cette année contre 4.3% précédemment et de 4.5% en 2022 contre 4.4% précédemment. Conséquence, le PIB réel devrait retrouver son niveau d’avant la crise au dernier trimestre de 2021, que ce soit dans l’UE ou dans la zone euro.

Les raisons de ces révisions à la hausse sont connues et selon la Commission « la consommation et l’investissement privés devraient être les principaux moteurs de la croissance, soutenus par l’emploi qui devrait évoluer parallèlement à l’activité économique. La forte croissance des économies des principaux partenaires commerciaux de l’UE devrait être bénéfique pour les exportations de biens européens, tandis que les exportations de services devraient souffrir des contraintes qui persistent pour le tourisme international ».

Concernant l’inflation, la Commission prévoit un taux de 1.9% en 2021 (1.7% précédemment) et de 1.4% en 2022 (1.3% précédemment) pour la zone euro.

Pour autant, et même si le titre de ses prévisions est « la réouverture alimente la reprise », la Commission reste prudente et pointe deux risques majeurs. Bien évidemment la propagation de nouveaux variants et une hausse plus importante que prévu de l’inflation.

A propos d’inflation, on attend, et c’est la deuxième révision, le résultat de la révision stratégique menée par la BCE ces derniers mois et qui devrait concerner son objectif d’inflation et fixer son rôle dans la lutte contre le changement climatique.

J’ai été, à ce sujet, interrogé par l’Echo hier et vous pouvez retrouver mon intervention via ce lien. Et je vous renvoie également à ma carte blanche publiée sur mon blog la semaine passée.

Selon les rumeurs, la BCE devrait fixer son objectif d’inflation à 2 %, abandonnant sa formulation actuelle “inférieure mais proche de 2 %”. Mais évidemment la question principale sera de savoir si la BCE sera disposée à laisser l’inflation dépasser l’objectif après des épisodes de faible croissance des prix comme la FED.

Si c’est le cas, cela signifierait que la politique monétaire resterait extrêmement flexible pendant encore une période plus longue, ce qui pourrait aussi expliquer le recul des rendements obligataires (voir le graphique du rendement de l’obligation belge à 10 ans).

Ces résultats seront annoncés ce matin et Christine Lagarde tiendra une conférence de presse par la suite.

A propos des risques d’inflation

Il faut évidemment continuer de tenir à l’œil l’évolution du prix du baril, qui après une forte hausse après le clash des discussions au sein de l’OPEP+, a sensiblement reculé sur la crainte d’un délitement de cet accord qui entrainerait alors une hausse de la production.

Mais il a aussi reculé à cause évidemment des inquiétudes concernant le variant Delta qui pourrait peser sur la demande avec en particulier le cas de l’Asie et l’annonce par le Japon, quatrième importateur de pétrole, de l’état d’urgence dans la région de Tokyo jusqu’au 22 août, ou celle de la Corée du Sud qui a signalé le plus grand nombre de cas quotidiens de Covid-19.