Les indices PMI des services, en particulier en Europe, ont sonné le glas de la reprise et confirmé …

La fin de la récréation

Les indices PMI des services, en particulier en Europe, ont sonné le glas de la reprise et confirmé que la phase de rattrapage était terminée. Un peu comme quand on sonne la fin de la récréation, ce que vient peut-être aussi de faire le gouvernement français.

Dichotomie

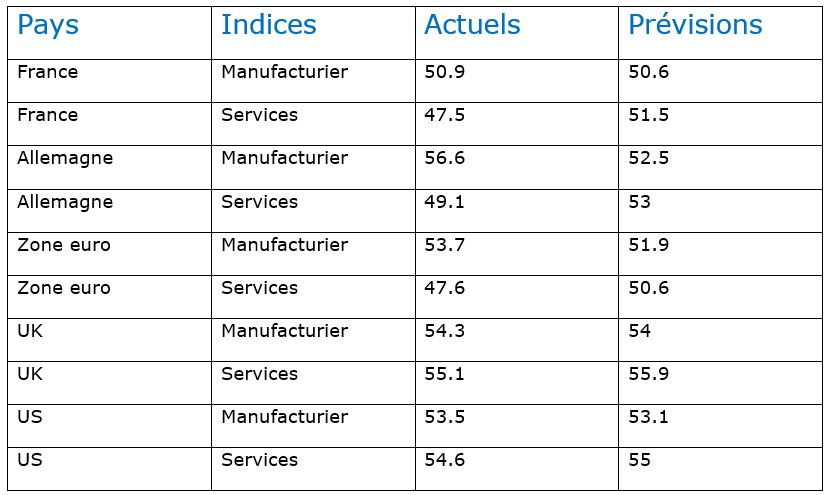

La publication des indices PMI a aussi mis en évidence la dichotomie entre le secteur manufacturier et celui des services. Si je reprends le tableau publié hier, mis à jour avec les chiffres publiés, elle saute aux yeux avec une hausse marquée pour l’industrie alors que le secteur des services repasse sous le seuil des 50.

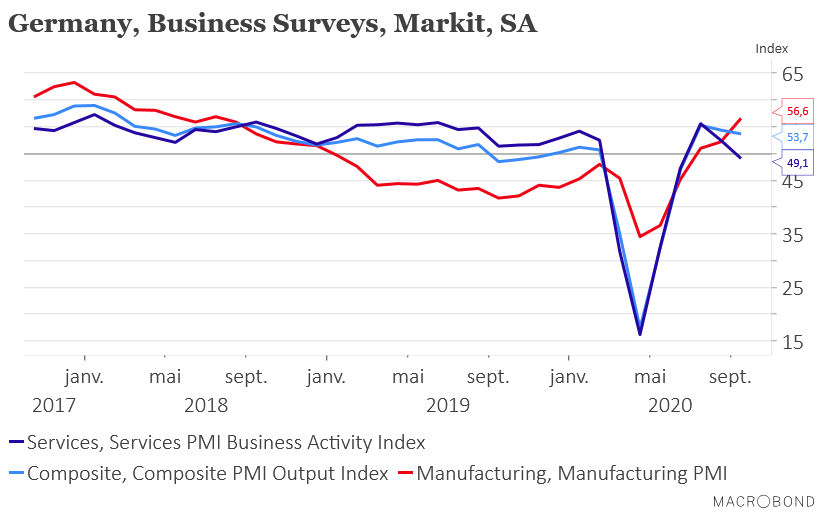

Et en plus, la situation n’est pas la même d’un pays à l’autre, comme on va le voir en comparant la situation de l’Allemagne et celle de la France. Si on regarde l’évolution des indices PMI en Allemagne, le secteur manufacturier a connu une forte hausse et se situe à son niveau le plus haut depuis 2 ans. Ce dernier est porté par une forte hausse des commandes à l’exportation. Par contre, le secteur des services repasse sous le seuil des 50, même si le mouvement est encore limité.

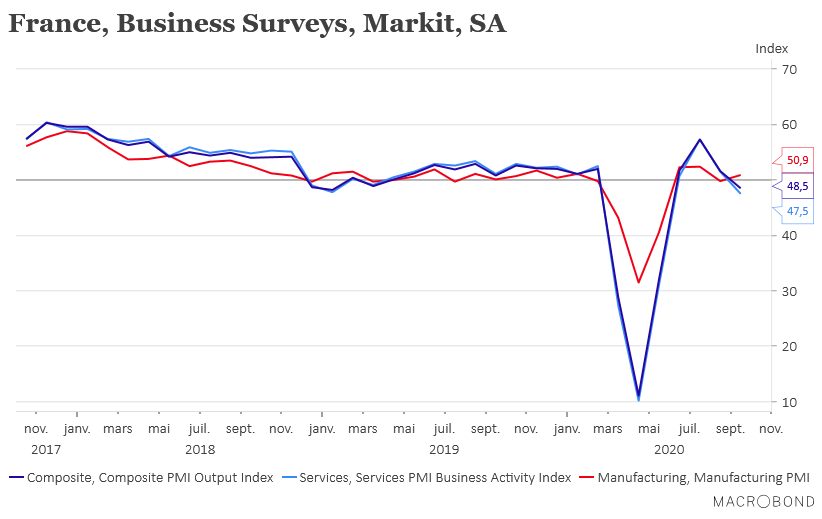

Par contre, la situation en France est nettement moins enviable comme le montre le graphique. Parce que d’une part, le secteur manufacturier se stabilise car la France ne profite pas d’une reprise du commerce international vu son tissu industriel et encore moins avec l’arrêt du secteur aérien. Et d’autre part, le secteur des services a connu une correction nettement plus marquée et il se retrouve à son niveau du mois de mai. Il est évident que les nouvelles mesures de restriction annoncées hier par le gouvernement et les craintes d’une aggravation de la situation ne vont pas améliorer le moral dans ce secteur.

Le signal envoyé par l’indice PMI des services en Europe n’est donc vraiment pas de bon augure et fait craindre une reprise bien moindre qu’escomptée. Si les taux en Europe ont dans un premier temps reculé légèrement, c’est finalement l’euro qui a été le plus affecté.

Glissement ailleurs

En Grande-Bretagne et aux Etats-Unis, le recul des indices PMI des services est nettement moins prononcé mais n’en demeure pas moins aussi un signal de ralentissement.

Aux Etats-Unis, ce recul a provoqué une sérieuse déception qui a pesé sur la bourse américaine, accentuée par l’absence de nouvelles mesures de la part de la FED. Cette dernière estime qu’elle a mis en place les mesures suffisantes mais qu’il revient au pouvoir politique de mettre en place un nouveau plan de relance.

Le message distillé par la FED est qu’elle continuera de laisser ses taux inchangés pour une longue période mais que pour le moment elle n’avait pas l’intention d’augmenter la taille de son programme de rachats qui s’élève à 120 milliards de dollars par mois. Comme l’a encore rappelé Powell, il y a encore beaucoup de chemin à parcourir et en particulier pour voir une amélioration du marché de l’emploi.

A ce propos, les inscriptions hebdomadaires au chômage ne devraient toujours pas beaucoup reculer puisqu’elles sont attendues à 840.000 contre 860.000 la semaine passée.

Détente en Italie

Comme le montre le graphique, le spread entre le bund 10 ans et l’obligation italienne sur la même période s’est fortement réduit. Cela s’explique par d’une part, le résultat des élections qui a vu Salvini subir un nouvel échec, ce qui par ricochet renforce la position de Conte.

Et d’autre part, le recul des indices PMI des services renforce le scénario de nouvelles mesures par la BCE (augmentation de la taille du PEPP et/ou de sa durée), ce qui est bénéfique pour les obligations italiennes.

Conséquence aussi de cette perspective de voir la BCE encore agir, l’euro se tasse encore un peu.

Et on reste quand même dans ce paradoxe où le dollar se renforce malgré les tensions aux Etats-Unis, la nomination contestée à la Cour Suprême, le risque de voir les élections contestées par Trump, les tensions avec la Chine, ou avec l’Iran. Malgré cette litanie d’éléments qui pourraient peser sur le dollar, ce dernier se renforce et l’or continue de reculer.