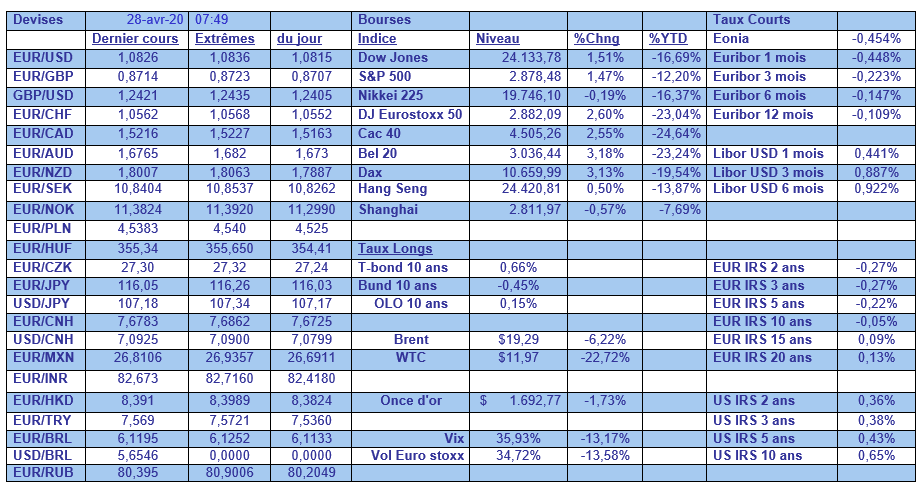

La perspective d’une levée partielle du lockdown dans un certain nombre de pays avait donné un peu d’espoir aux bourses…

Baisse des ratings, suite et pas fin

La perspective d’une levée partielle du lockdown dans un certain nombre de pays avait donné un peu d’espoir aux bourses, mais de nouvelles tensions sur le prix du WTI viennent mettre à mal cette hausse.

Même cause, même effet

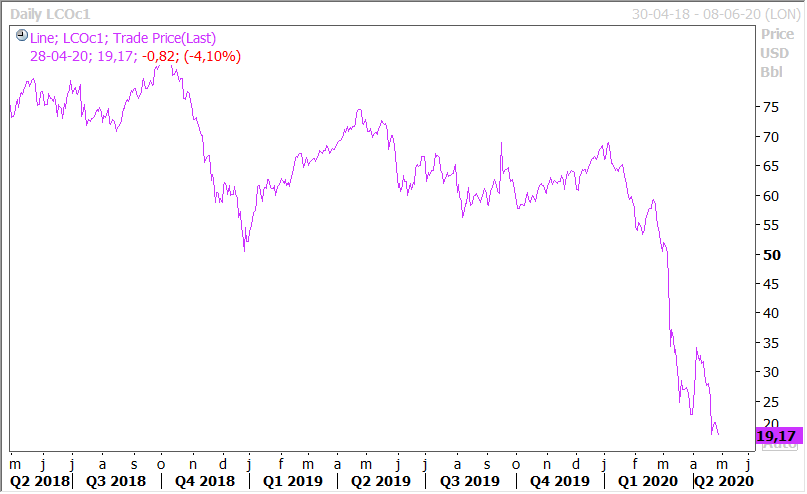

Je pourrais reprendre les mêmes raisons pour expliquer le fait que le WTI est de nouveau reparti à la baisse, entrainant au passage le Brent dans sa correction (voir graphique).

Le constat est le même, il n’y a nulle part où stocker tout le pétrole qui n’est pas consommé en raison de la baisse de l’activité économique mondiale. En raison de l’effondrement de la demande, le stockage mondial à terre est estimé à environ 85 % de sa capacité depuis la semaine dernière.

Signe du désespoir, les négociants en pétrole ont recours à la location de navires américains coûteux pour stocker l’essence ou expédier le carburant à l’étranger, selon des sources maritimes.

Et la situation pour les producteurs de pétrole américains est encore plus délicate, quand on sait que les importations de pétrole par la Chine ont augmenté en mars de 4.5% par rapport à il y a un an, mais que celles en provenance des États-Unis sont restées proches de zéro.

En effet, après avoir chuté l’année dernière en raison de la guerre commerciale entre les États-Unis et la Chine, elles ne devraient reprendre que plus tard en 2020, après que Pékin ait commencé à accorder des dérogations tarifaires sur les produits américains, y compris le pétrole brut.

Impact de la crise sur les ratings

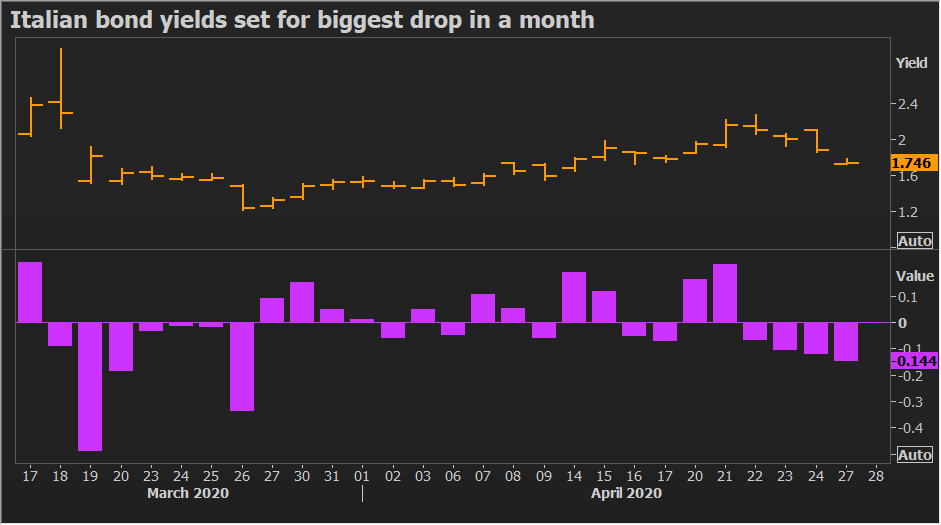

Comme le montre le graphique, les taux italiens se sont nettement détendus après la décision de S&P de laisser le rating inchangé. Cette détente s’est aussi marquée sur l’euribor 3 mois qui est reparti légèrement à la baisse.

Il est évident aussi que le programme d’achats de la BCE a permis de temporiser la hausse des spreads, mais qu’une baisse de rating aurait quand même provoqué une hausse des taux italiens.

Autre élément qui a un peu détendu le marché monétaire, c’est la perspective de voir la Commission européenne assouplir les règles comptables pour les banques afin de libérer des capitaux pour faciliter le crédit sans avoir à augmenter en proportion les provisions sur créances douteuses.

Il faut dire que le secteur bancaire n’échappe pas à l’arrêt de l’activité, ni d’ailleurs aux révisions à la baisse des ratings. Ainsi S&P a annoncé avoir dégradé d’un cran la notation de Commerzbank AG de A- à BBB+ et a maintenu sa perspective à négative. Il a aussi dégradé de stable à négative la perspective de plusieurs banques belges (dont KBC), françaises (BNP Paribas, BPCE, Crédit Agricole, Crédit Mutuel), allemandes (Deutsche Bank, Deutsche Pfandbriefbank AG, …), maltes et néerlandaises (Rabobank, ING Groep NV, NIBC Bank NV, …), et britanniques (Barclays, Lloyds, National Westminster Bank PLC, Royal Bank of Scotland Group PLC, Santander UK, …).

Et tant qu’on parle des baisses de ratings, il faut aussi pointer les nombres de défauts qui augmentent. Parmi les entreprises notées par S&P, ce dernier a atteint 57 depuis le début de l’année, après 6 défauts la semaine passée, dont 3 sur le secteur retail. Le nombre de défauts est déjà en nette augmentation, puisque l’année dernière à la même époque, S&P reportait 42 défauts seulement au total (et 31 en 2018).

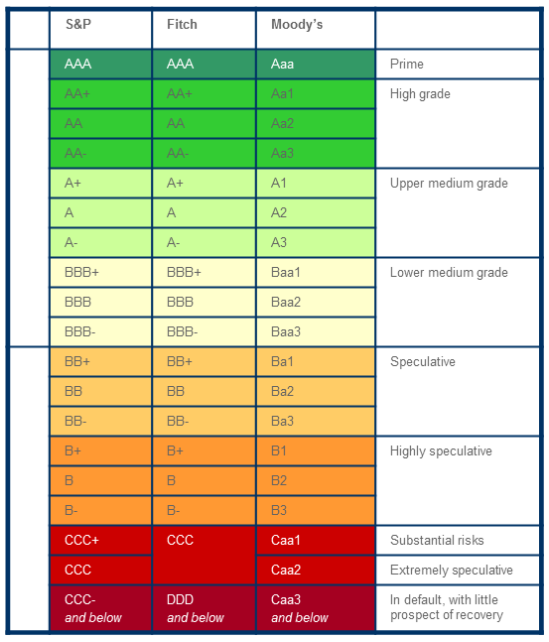

Si l’Italie a échappé à la baisse de rating, l’Argentine se dirige tout droit vers le défaut de paiement depuis qu’hier les détenteurs d’obligations ont rejeté une proposition de restructuration de la dette de la province argentine de Buenos Aires, qui est la plus grande et la plus riche province d’Argentine, et ont déclaré que l’offre conduirait probablement à un défaut de paiement. Et pour rappel, voici le tableau des différents ratings.