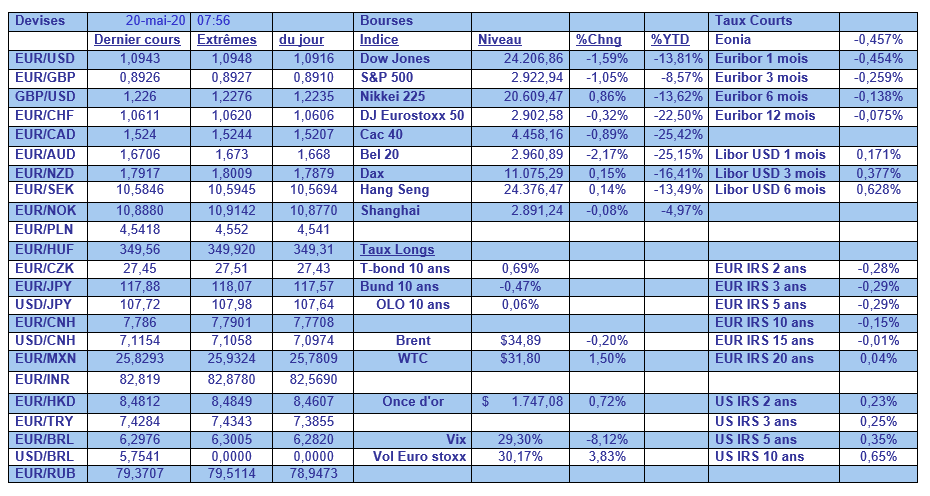

Le vent euphorique est retombé et la dure réalité des indicateurs économiques a repris le dessus, ainsi ….

Arrêt brutal de la construction aux USA

Le vent euphorique est retombé et la dure réalité des indicateurs économiques a repris le dessus, ainsi que la reprise finalement assez timide de l’activité malgré le déconfinement.

Effondrement de l’immobilier aux USA

Sans réelle surprise, mais à chaque fois l’ampleur de la chute étonne, les chiffres sur le marché immobilier aux Etats-Unis ont été très négatifs.

Les mises en chantier ont chuté de 30.2% en avril, soit le déclin le plus important jamais connu en un mois depuis 1959 année de mise en place de cette statistique. Sur un an, le plongeon est de 29.7%. Les demandes de permis de bâtir ont, elles, chuté de 20.8% et plus spécifiquement celles pour des maisons familiales ont connu un déclin de 24.3%.

Ces chiffres ne font que renforcer le scénario d’un effondrement de l’économie américaine au deuxième trimestre et renforcent la nécessité d’un nouveau plan de soutien de la part de l’administration.

En attendant, la FED continue d’élargir la palette de ses interventions et Powell a déclaré que les nouveaux programmes de prêts destinés aux entreprises de taille moyenne et aux marchés des obligations municipales, seraient mis en place et fonctionneraient d’ici le début du mois de juin. Et que la Fed envisageait d’étendre l’accès aux facilités de crédit à d’autres emprunteurs, y compris les États ayant une population plus faible.

Alors que la question d’un nouveau plan de soutien fait l’objet d’âpres discussions, le Trésor américain va émettre, ce mercredi, un emprunt à 20 ans pour un montant de 20 milliards de dollars, qui ne devrait avoir aucun problème pour se placer. Il s’agit d’une première tranche, le Trésor américain ayant programmé d’emprunter pour 54 milliards de dollars à 20 ans sur les 3 prochains mois. Mais il va émettre aussi à 7, 10, 20 et 30 ans, pour un montant au total de 15% supérieur à celui d’il y a un an.

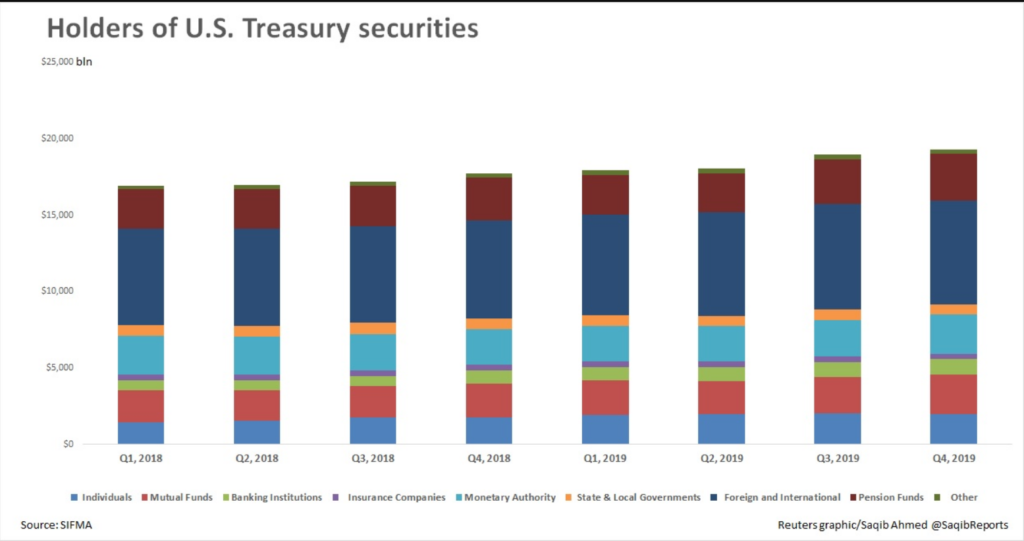

Le graphique reprend la répartition des détenteurs de dette américaine et son évolution depuis un peu plus d’un an. Environ 65% de la dette est détenue par des investisseurs domestiques. La part des investisseurs étrangers a légèrement diminué, et le Japon reste le premier détenteur étranger de dette à hauteur de 1.271 billions de dollars suivi par la Chine avec 1.081 billions.

Intérêt pour la dette

Il est intéressant d’observer que malgré l’endettement exponentiel des Etats, les adjudications rencontrent une énorme demande. Cela a été le cas pour les derniers emprunts émis par des pays de la zone euro, cela va être le cas pour ceux émis par le Trésor américain.

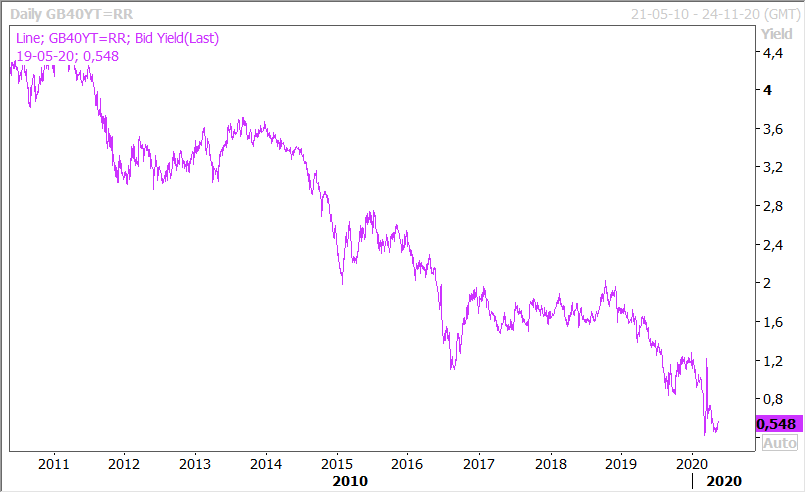

Et cela a été le cas aussi pour l’emprunt à 40 ans émis par la Grande-Bretagne. L’adjudication portait sur un montant de 7 milliards de sterlings et a fait l’objet d’une demande record pour cette période, quand même assez longue, de 53 milliards de sterling.

La semaine passée, l’émission à 10 ans avait aussi connu un engouement inédit avec une demande pour 82 milliards de sterlings. Il faut dire que la BOE s’est engagée à acheter pour 200 milliards de sterlings d’obligations dans le cadre de son programme de rachats d’actifs.

Et c’est donc la présence permanente et pour une longue période des programmes de rachats de la part des banques centrales qui expliquent en partie cet intérêt pour les émissions obligataires. Même si comme le montre le graphique, avec un rendement à 0.5852% sur 40 ans, il est à des niveaux historiquement bas dans le cas de l’émission en sterling.

Et même si l’on attend une poursuite de la baisse de l’inflation en Grande-Bretagne, ce taux ne la couvre même pas. On attend en effet, un recul de 0.10% en avril, à un taux annuel qui passerait de 1.50% à 0.90%. Le taux annuel pour le Core CPI passerait de 1.60% à 1.40%.

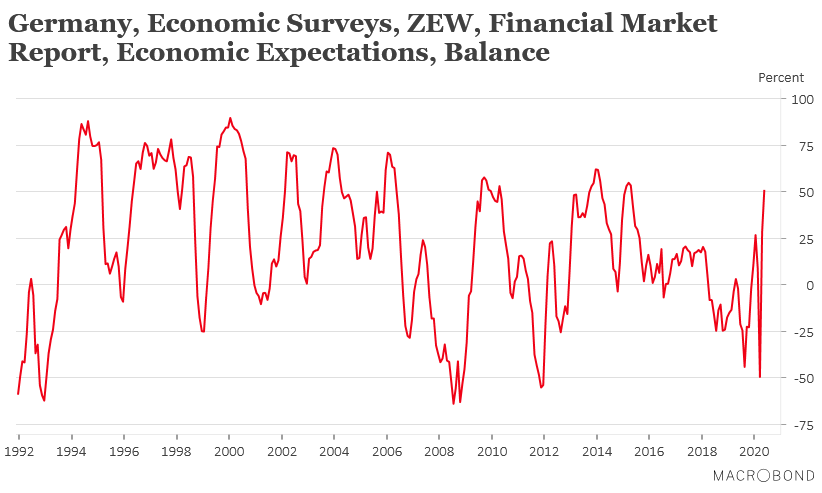

Rebond de l’indice ZEW en Allemagne

Comme le montre le graphique, l’indice ZEW, qui mesure le moral des investisseurs, a fait un bond très significatif. Mais ce rebond appelle deux remarques. D’une part, parce que, comme l’illustre le graphique, il s’agit d’un indice extrêmement volatile. Et d’autre part, parce que cette hausse est finalement aussi liée à la reprise des marchés boursiers qui entretient le moral des investisseurs.

Mais si l’on prend le sous-indice sur l’état de l’économie, il affiche une poursuite de la baisse. Cela confirme qu’il ne faut pas se laisser aveugler par les tendances actuelles sur les marchés boursiers.