La déconfiture du prix du WTI a finalement eu aussi un impact sur le Brent, qui a chuté de 35% à son niveau ….

La chute du prix du baril, un avertissement

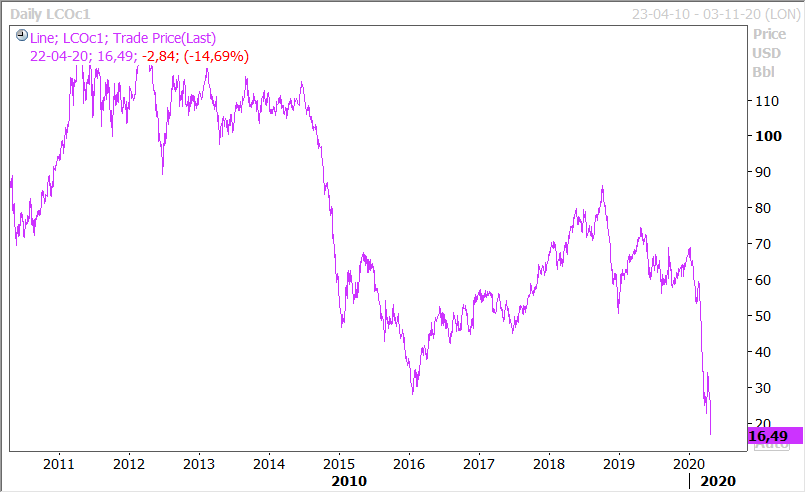

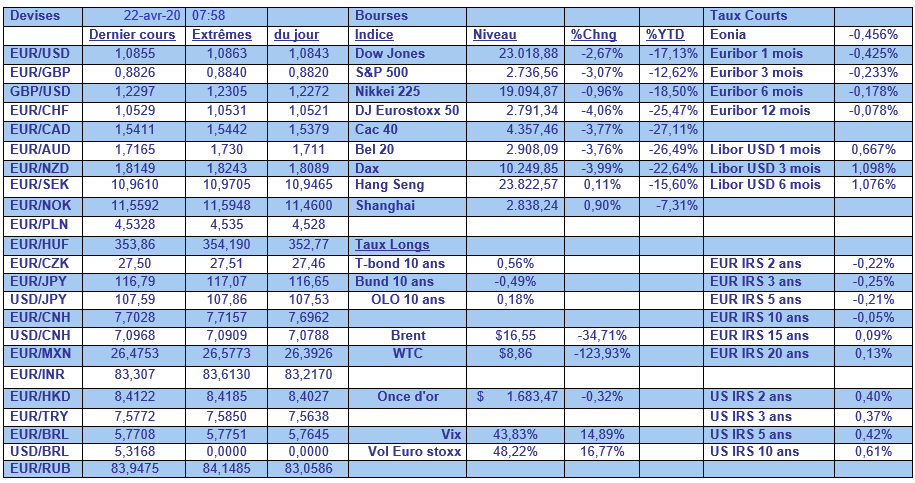

La déconfiture du prix du WTI a finalement eu aussi un impact sur le Brent, qui a chuté de 35% à son niveau le plus bas depuis 18 ans hier, emportant dans son sillage les bourses dans une nouvelle correction.

Volatilité excessive

Même s’il faut relativiser les mouvements de ces derniers jours, ils n’en demeurent pas moins le signe d’une forme de déliquescence de l’activité économique.

Si le prix du WTI s’est légèrement repris, et est repassé au-dessus de zéro, en revanche, hier, le Brent a aussi encaissé une correction importante comme le montre le graphique.

Cette chute a provoqué deux réactions, d’une part celle de l’Arabie Saoudite qui s’est dit prête à s’entendre avec la Russie pour maintenir la réduction de la production pendant plusieurs années. Et d’autre part, Trump qui a demandé à son administration de réfléchir à un plan d’aide au secteur pétrolier américain.

Ce dernier a d’ailleurs déjà sollicité la FED pour qu’elle modifie son programme de soutien sous forme de facilités de prêts pour un montant de 600 milliards de dollars pour qu’ils soient également accessibles aux entreprises du secteur du gaz et du pétrole.

Cette chute du prix du baril a finalement entrainé dans son sillage une baisse des prix des matières premières, et donc un recul des devises liées à ces dernières, une baisse des bourses et un recul des rendements obligataires aux Etats-Unis.

Taux italiens sous pression

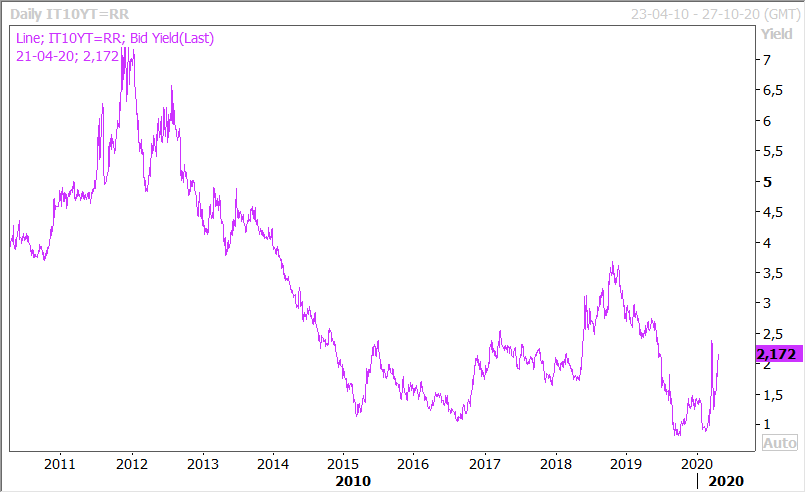

Ce n’est pas sans raison que la BCE, qui se réunit la semaine prochaine, va discuter aujourd’hui de la possibilité d’accepter en collatéral des « junk bonds ». En effet, ce vendredi, S&P devrait rendre son avis sur le rating de l’Italie dont la perspective est négative et Moody’s a annoncé une révision du rating de l’Italie en mai.

Car la situation de l’Italie avant la crise était déjà tendue et ses besoins de financement ont bien évidemment explosé, comme les autres pays. Même si la BCE fait tout pour empêcher une hausse des taux et surtout un décrochage des spreads, la tension sur les taux italiens s’est accentuée.

Et on se trouve un peu dans une situation paradoxale, alors que la demande pour des émissions émises par l’Italie explose littéralement, dans le même temps, les taux se tendent. L’Italie a en effet réouvert sa ligne à 30 ans qui a fait l’objet d’une demande de 45 milliards d’euros, et a lancé une nouvelle émission à 5 ans qui a été sursouscrite à hauteur de 55 milliards d’euros.

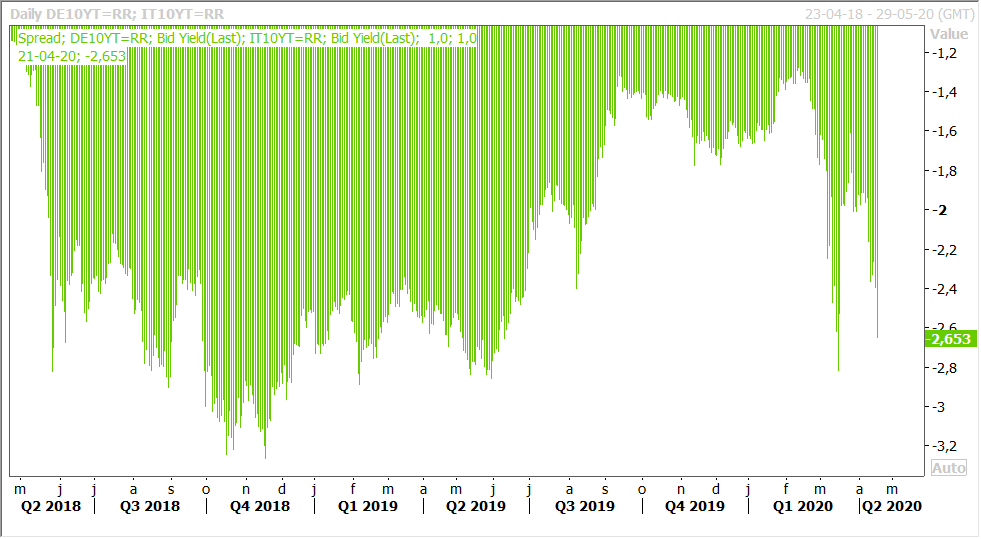

Et dans le même temps, comme le montre le graphique, les taux italiens sont repartis à la hausse, malgré les achats de la BCE, et comme le montre l’autre graphique, le spread par rapport au bund s’est sensiblement élargi.

La tension devrait perdurer car le gouvernement de Conte réfléchit à la mise en place d’un nouveau plan de soutien de 50 milliards d’euros qui viendrait encore aggraver le déficit.

Baisses de rating suite

Si le rating de l’Italie est sous pression, d’autres pays ont déjà vu le leur être abaissé, et cela a été le cas vendredi passé de celui du Mexique (il ne m’est pas possible de suivre toutes les baisses de rating et c’est donc en fonction de l’actualité que je vais en pointer certains).

Moody’s a en effet abaissé le rating du Mexique de A3 à Baa1 et surtout celui de l’entreprise d’Etat Pemex de Baa3 à Ba2, suivant en cela Fitch qui avait déjà fait passer l’entreprise en junk bond.

La chute du prix du baril met évidemment à mal cette société et son endettement plombe celui du Mexique alors que l’on table sur une contraction de son PIB de 10% cette année.

Face à cette situation, la banque centrale a décidé de réduire de 0.50% son taux pour le ramener à 6% et a annoncé un plan de soutien de 31 milliards de dollars pour le système financier et assurer sa liquidité.

Cela ne peut qu’aller mieux !

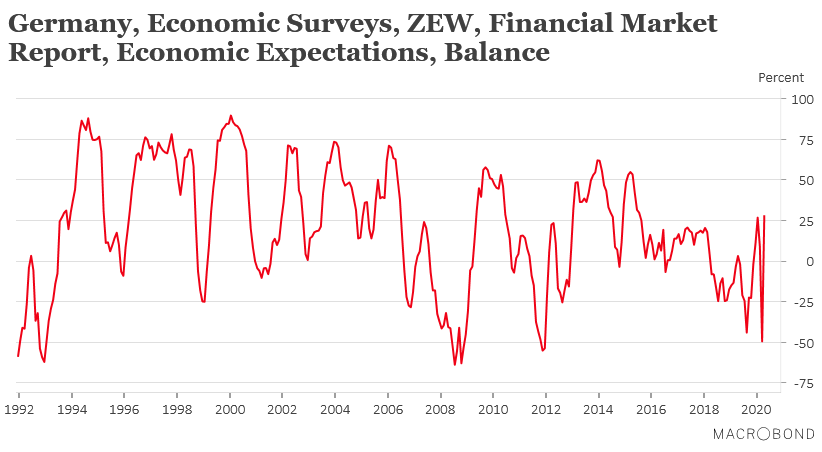

C’est sans doute en substance ce que doivent se dire les investisseurs allemands quand on observe le rebond de l’indice ZEW, comme le montre le graphique.

Même si cet indice est à prendre avec beaucoup de prudence car extrêmement volatile, il indique quand même un certain retour de la confiance, mais sans doute basé sur le sentiment que cela ne pourrait quand même pas aller pire que cela. Il faut dire aussi qu’en Allemagne, la crise du Covid-19 a été nettement moins meurtrière et que le système de santé allemand était mieux préparé que ceux de ses voisins.

Mais cela n’a pas empêché le DAX de chuter comme les autres bourses et une absence de reprise dans les autres pays de l’UE aura un impact immédiat pour l’industrie allemande. On est donc encore loin de la coupe aux lèvres.