Le dollar a été boosté par le chiffre des ventes de détail, qui sont venues bousculer et contredire le recul de l’indice de confiance …

Le dollar commence à pricer le tapering

Le dollar a été boosté par le chiffre des ventes de détail, qui sont venues bousculer et contredire le recul de l’indice de confiance des consommateurs et relever les perspectives de croissance.

Chiffre surprenant

Comme on le voit, ce chiffre a surpris et est venu contredire la baisse de confiance des consommateurs américains.

Après, il est vrai un chiffre décevant en juillet marqué par un recul de 1.8%, les ventes de détail ont connu une progression de 0.7% en août, soit une progression de 15.1% en taux annuel. Les ventes en ligne ont connu une forte hausse de 5.3%, alors que les ventes de voitures continuent de reculer avec une baisse de 3.6% en août après une baisse de 4.6% en juillet.

Ce chiffre vient contredire ceux qui pensaient que le variant Delta allait peser significativement sur l’activité économique aux Etats-Unis. Et il est amusant de voir qu’après ce chiffre, Morgan Stanley a revu à la hausse sa prévision pour le chiffre du PIB au troisième trimestre à 5% contre 3.3%. Et Goldman Sachs a fait de même en faisant passer sa prévision de 3.5% à 4.5%, malgré tout plus bas que les 5.25% d’il y a un mois.

Ce chiffre est venu renforcer la perspective du tapering de la FED, ce qui explique le léger renforcement du dollar, même si le marché obligataire est resté de son côté inchangé.

Il faut dire que le marché de l’emploi aux Etats-Unis demeure compliqué à appréhender et que la hausse de 20.000 inscriptions hebdomadaires au chômage par rapport à la semaine passée est venu rappeler que la situation restait fragile.

Inquiétudes sur l’inflation

La forte hausse de l’inflation dont je parlais hier en Grande-Bretagne a relancé le risque de stagflation, c’est-à-dire une hausse de l’inflation avec une faible croissance.

Car après une reprise en force, l’économie britannique est confrontée aux goulets d’étranglement dans les chaînes d’approvisionnement encore accentués par les conséquences du Brexit.

Concernant le marché de l’emploi, la pénurie dans certains secteurs est aussi une conséquence du Brexit et devrait perdurer ce qui a comme conséquence une diminution forcée de l’activité.

L’ensemble de ces facteurs a lourdement pesé sur la croissance qui n’a été que de 0.1% au mois de juillet, faisant craindre ce scénario de stagflation. Et c’est dans ce contexte que la BOE se réunit la semaine prochaine avec en toile de fond cette forte poussée inflationniste.

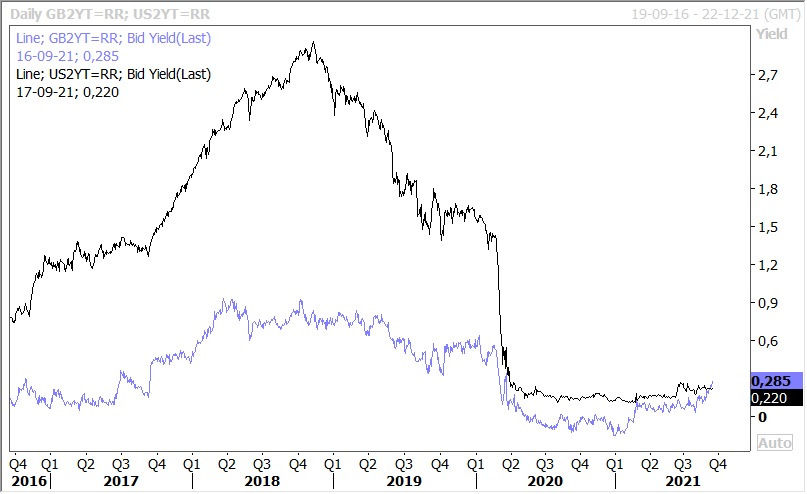

Il est intéressant d’observer le graphique qui reprend l’évolution du rendement du treasury 2 ans et celui de l’obligation britannique sur la même durée. Ce dernier dépasse depuis quelques jours, depuis que la perspective d’une remontée des taux par la BOE en 2022 se renforce, le taux du treasury.

Blocage inquiétant

On n’en parle pas beaucoup parce que c’est un peu comme le monstre du loch Ness, mais le problème du plafond de la dette américaine a refait surface et doit être réglé d’ici le mois d’octobre. Et le moins que l’on puisse dire c’est que les choses n’avancent pas très positivement.

Ainsi, Mitch McConnell, le principal républicain du Sénat, a déclaré à la secrétaire au Trésor Janet Yellen « il s’agit d’un gouvernement démocrate unifié, qui s’engage dans une course aux impôts et aux dépenses irresponsable. Ils devront relever le plafond de la dette par eux-mêmes et ils ont les outils pour le faire ».

Ce plafond s’élève à 28.500 milliards de dollars et pourrait donc être dépassé en octobre et Janet Yellen a averti qu’un défaut de paiement de la dette américaine serait “impensable” et “aurait des conséquences économiques absolument catastrophiques”. Elle a déclaré que la majorité de la dette s’était accumulée avant l’administration Biden et que les républicains et les démocrates avaient déjà collaboré à plusieurs reprises pour régler la question des emprunts.