Pour une rupture, c’est en effet une rupture. Sébastien Lecornu est le premier Premier ministre à démissionner avant même d’avoir véritablement exercé son mandat.

La République en apnée

Pour une rupture, c’est en effet une rupture. Sébastien Lecornu est le premier Premier ministre à démissionner avant même d’avoir véritablement exercé son mandat.

Démission et après ?

Il restera dans l’histoire comme le plus éphémère des Premiers ministres, triste record, et surtout triste spectacle que le monde politique français donne à voir.

Deux jours de plus ou moins ne changeront pas grand-chose, et une dissolution semble inéluctable, avec des élections qui verront le RN occuper le poste de Premier ministre tellement les divisions sont profondes à droite comme à gauche.

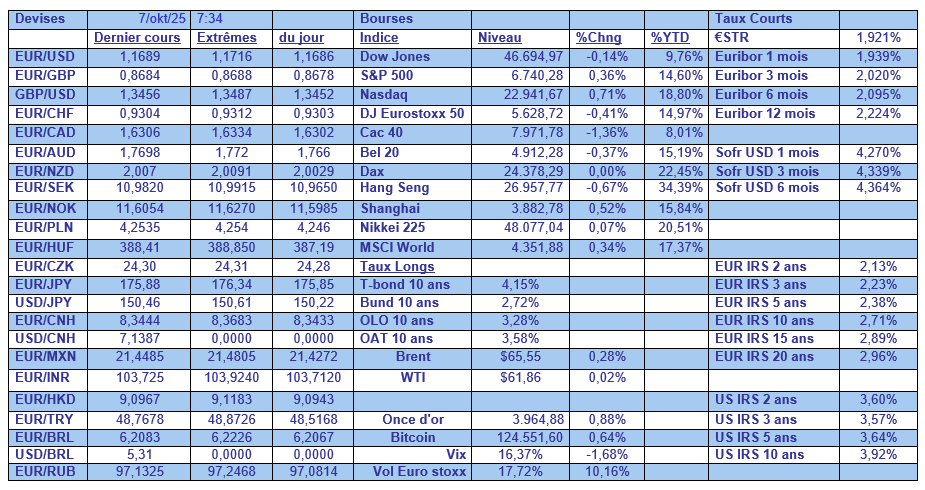

Résultat, le coût de financement pour l’Etat français a augmenté avec comme conséquence que le spread par rapport au Bund 10 ans s’est accentué.

Et la tenue d’élections et le temps de former un gouvernement pourraient encore aggraver les choses, ce qui a déjà provoqué une mise en garde de Fitch. Elle a communiqué hier que « l’incapacité à mettre en œuvre des mesures d’assainissement budgétaire, ou une augmentation persistante des coûts de financement, qui maintient la dette publique sur une trajectoire ascendante à moyen terme, pourrait accroître les pressions négatives sur la note ».

Même l’euro a reculé au moment de la démission de Lecornu, preuve de l’inquiétude des marchés.

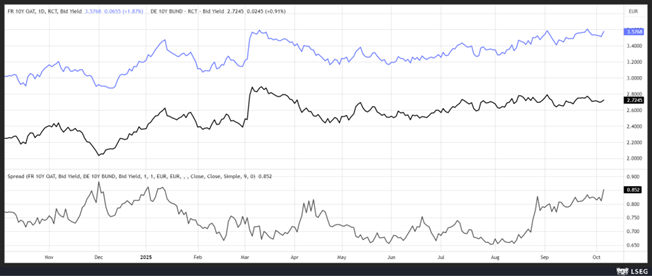

Et comme si cela ne suffisait pas, alors que le secteur de la construction en zone euro semble se stabiliser, selon l’indice PMI, en France, la situation s’est très fortement dégradée.

En passant de 46,7 en août à 42,9 en septembre, cet indice indique une contraction brutale et accélérée.

Aucun secteur n’échappe à la chute, avec les travaux de construction résidentielle diminuant à un rythme rapide et accéléré, une baisse rapide ayant également été enregistrée dans la construction commerciale, et l’activité de génie civil étant retournée à la contraction.

Et aucune amélioration en vue étant donné que la réduction des nouvelles commandes a été forte et plus rapide que celle enregistrée précédemment.

Ce qui se reflète aussi dans l’indice de l’activité future qui est tombé à son niveau le plus bas depuis dix mois. En cause, la baisse des appels d’offres, le manque de nouvelles opportunités et l’incertitude politique qui ont pesé sur le moral des entreprises.

Faiblesse

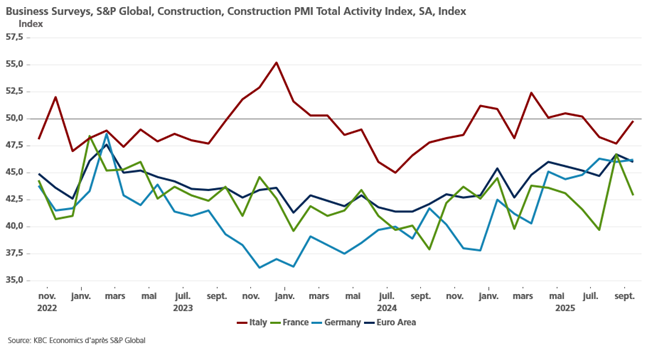

Certes, selon l’indice Sentix, le moral des investisseurs dans la zone euro s’est amélioré, mais la hausse est plus que modeste.

Les points d’inquiétude restent les mêmes, à savoir l’état de l’économie américaine, et les tendances à la récession dans la zone euro.

Et si le moral s’est amélioré aussi en Allemagne, l’indice demeure toutefois en territoire de récession, ce qui a fait dire à Sentix « sans amélioration durable des conditions cadres et avec seulement des armements, il sera difficile de relancer une reprise ».

Preuve de cette atonie, les ventes de détail dans la zone euro ont augmenté de 0,1% en août et sont restées stables dans l’UE.

Sur un an, elles ont cependant légèrement progressé, de 1% dans la zone euro et de 1,1% dans l’UE.

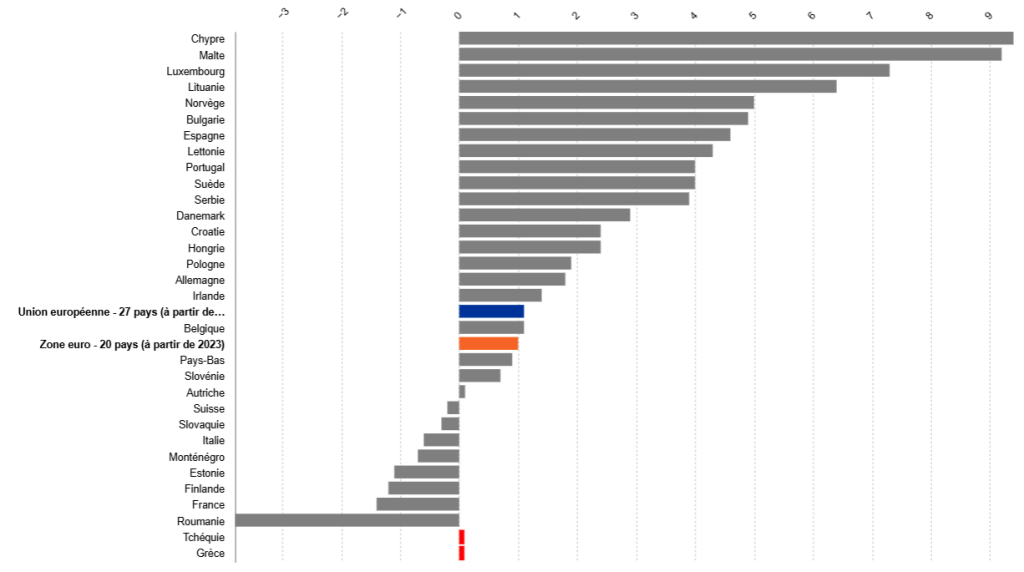

Comme le montre le tableau, les disparités sont importantes au sein de l’UE sur l’évolution des ventes de détail sur un an, mais en revanche, la France est pratiquement la lanterne rouge avec une baisse de 1,4%, selon les chiffres d’Eurostat.

A défaut d’indicateurs

Comme la fermeture aux Etats-Unis perdure et qu’un accord ne semble pas pour tout de suite, il reste les déclarations des membres de la FED.

Dernier en date, le président de la FED de Kansas City, Jeff Schmid, qui a voté en septembre en faveur de la réduction des taux, a indiqué, hier, qu’il n’était pas enclin à réduire davantage les taux d’intérêt.

Il rejoint ainsi deux membres de la FED, Lorie Logan de la FED de Dallas et Beth Hammack de la FED de Cleveland, qui ont exprimé leur inquiétude quant au fait que de nouvelles baisses de taux pourraient raviver l’inflation.

Pour Schmid, le marché de l’emploi demeure encore sain, mais il s’inquiète d’une inflation qui demeure trop élevée. Il constate que « un signe inquiétant est que les augmentations de prix se généralisent ». Et dès lors « dans l’ensemble, je m’attends à ce que les droits de douane aient un effet relativement modéré sur l’inflation, mais je considère cela comme un signe que la politique est bien calibrée plutôt que comme un signe que le taux directeur devrait être abaissé de manière agressive ».

Mais « les contraintes conduisent à des décisions difficiles sur la manière d’équilibrer des objectifs concurrents, et la FED a été chargée de ces décisions difficiles en ce qui concerne l’inflation et l’emploi. En équilibrant cette contrainte, je pense que la FED doit maintenir sa crédibilité en matière d’inflation ».

Et de conclure, « dans l’ensemble, compte tenu de l’état de l’économie et des marchés financiers, je considère que l’orientation actuelle de la politique n’est que légèrement restrictive, ce qui me semble être le bon endroit ».