La prudence sera le maître mot sur les marchés financiers dans l’attente du communiqué de la FED ce soir et du message …

En attendant non pas Godot mais la FED

La prudence sera le maître mot sur les marchés financiers dans l’attente du communiqué de la FED ce soir et du message que fera passer Powell après des indicateurs assez divergents.

Divergences dans les indicateurs

Premier indicateur, la production manufacturière a augmenté de 0.9% après un recul de 0.1%, en grande partie soutenue par la production d’automobiles. De son côté, la production industrielle affiche une hausse de 0.8%, avec une utilisation des capacités industrielles qui est passée de 74.6% à 75.2%, mais qui demeure 4.4% en dessous de sa moyenne sur la période de 1972-2020. Ceci signifie qu’il y a encore de la marge avant de parler de surchauffe et donc de pressions inflationnistes permanentes.

Deuxième indicateur, l’indice des prix à la production a progressé de 0.8% en mai après une hausse de 0.6% en avril. Soit un taux annuel qui est passé de 6.2% à 6.6%, signe plutôt de pressions inflationnistes même si cette hausse est liée en partie à des effets temporaires.

Troisième indicateur, les ventes de détail ont diminué de 1.3%, après il est vrai une forte révision du chiffre du mois précédent qui est passé de 0% à 0.9%. Mais derrière ce chiffre se cache le fait que les ventes de biens ont diminué au détriment des services, et donc ce chiffre ne reflète pas les dépenses totales de consommation des ménages.

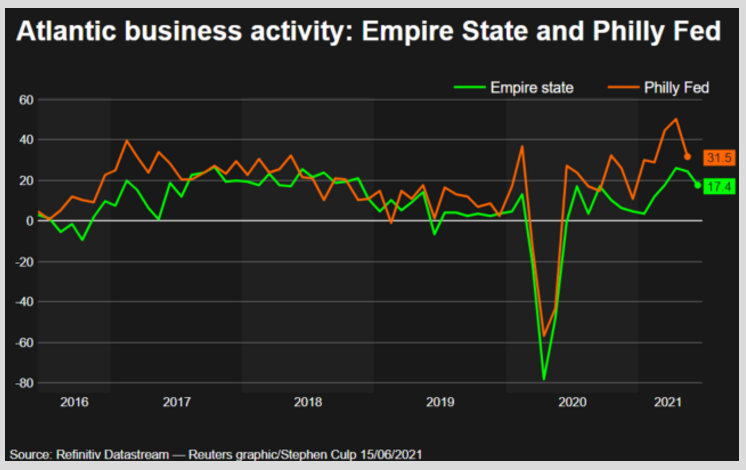

Quatrième indicateur, comme le montre le graphique, l’indice Empire State, qui mesure l’activité manufacturière dans la région de New York a baissé et plus que prévu et rejoint un peu la tendance déjà donnée par l’indicateur de Philadelphia.

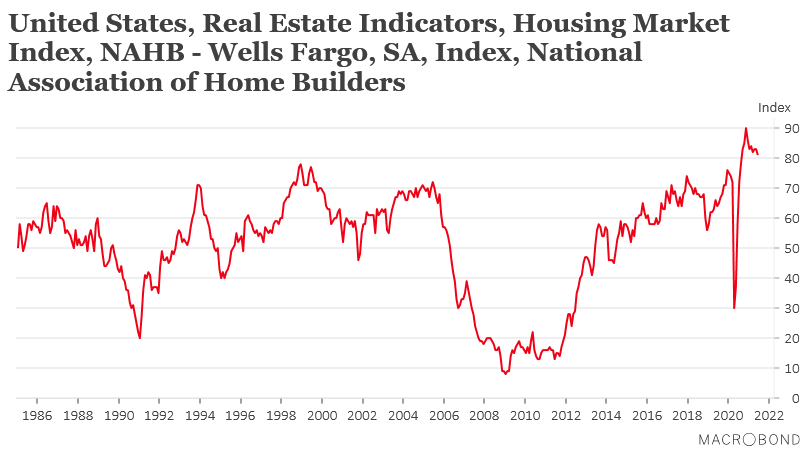

Cinquième indicateur, et comme l’illustre le graphique, montre aussi un recul de l’indice, en l’occurrence de l’indice NAHB qui mesure le moral des entrepreneurs. Confrontés à une hausse des coûts de construction et des problèmes d’approvisionnement en matériaux, ils se montrent moins optimistes sur l’activité dans les prochains mois.

C’est avec entre autres ces indicateurs que la FED va donc devoir établir sa stratégie et démêler le provisoire du durable, du temporaire ou pas, d’une vraie tendance ou pas. Pas simple évidemment, et quand j’observe cela je me dis que je vais faire plutôt un barbecue au moins cela je sais le faire.

Flambée du commerce

Il y a une certitude, le commerce mondial est florissant et pour preuve, les exportations du Japon ont connu leur plus forte hausse depuis 1980. En taux annuel, elles ont augmenté de 49.6% après une hausse de 38% en avril, chiffres qui doivent aussi évidemment se comparer au plongeon de 28.3% en mai 2020.

Les exportations vers la Chine ont augmenté de 23.6% et de 87.9% vers les Etats-Unis, en grande partie pour ce dernier grâce aux voitures et aux pièces automobiles.

De leurs côtés, les importations ont augmenté de 27.9% en taux annuel aussi par un effet de rattrapage, car la demande intérieure reste faible et la reprise au Japon viendra donc dans un premier temps des exportations.

Engouement pour la nouvelle émission

L’UE a émis, pour la première fois dans le cadre de son programme de relance, une obligation sur une durée de 10 ans pour un montant de 20 milliards d’euros. Elle a reçu un accueil enthousiaste avec une demande de 107 milliards d’euros, et même si ce chiffre n’est pas un record absolu, il montre le réel intérêt des investisseurs pour ce type d’obligation.

Cet emprunt est évidemment le premier d’une longue série puisqu’il correspond au plan de relance « Next Generation EU » de 750 milliards d’euros et rencontre un intérêt vu le rating AAA de l’UE malgré un taux qui devrait être de 0.06%.

Une seconde tranche devrait être émise fin juin et ensuite en juillet, et une en septembre sous la forme d’un « green bond ». C’est en partie pour cette raison aussi que la BCE va poursuivre ses rachats d’obligations pour éviter une remontée des taux longs qui viendrait perturber ces émissions.

La demande a émané à 50% d’investisseurs de la zone UE, et 13% de l’Asie et des Etats-Unis et environ 25 % des investisseurs étaient des Banques centrales, 37 % des gestionnaires de fonds et 11 % des fonds d’assurance.