La Turquie est l’un des rares pays à avoir affiché une croissance économique positive en 2020….

Turquie : un nouveau départ ?

La Turquie est l’un des rares pays à avoir affiché une croissance économique positive en 2020. Toutefois, cette forte expansion a eu un coût, car la croissance tirée par le crédit a exacerbé les vulnérabilités sous-jacentes et a déclenché une chute brutale de la livre. Pour éviter une crise monétaire de grande ampleur, la Turquie a adopté une politique économique plus orthodoxe, qui s’est traduite par un resserrement marqué de la politique monétaire sous la nouvelle direction technocratique de la banque centrale. Associé à des orientations progressistes, ce changement a été bien accueilli par les marchés financiers, ce qui a entraîné un fort retour de la livre. Néanmoins, nous restons moins optimistes quant au changement de politique de la Turquie, principalement en raison de sa structure institutionnelle inchangée. Par conséquent, nous voyons un risque important de déraillement du dernier effort si, par exemple, des conditions financières strictes s’avèrent politiquement trop coûteuses comme on l’a vu dans le passé.

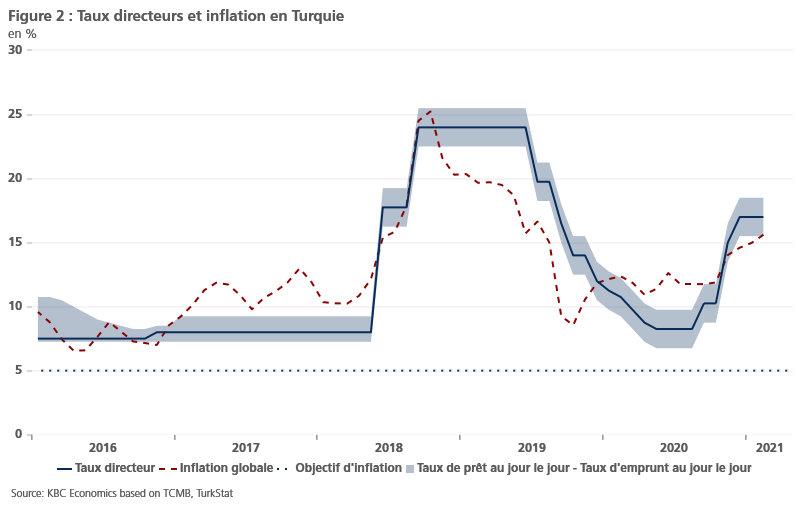

L’économie turque s’est remise de la pandémie à un rythme remarquablement rapide. Après une forte contraction au deuxième trimestre, l’économie s’est redressée au cours du second semestre 2020, malgré la détérioration de la dynamique du virus et le renouvellement des mesures de confinement en place (figure 1). Sur l’ensemble de l’année, le PIB réel a augmenté de 1,8 %, ce qui fait de la Turquie l’une des rares grandes économies à avoir affiché une croissance économique positive l’année dernière.

La forte croissance a exacerbé les vulnérabilités sous-jacentes

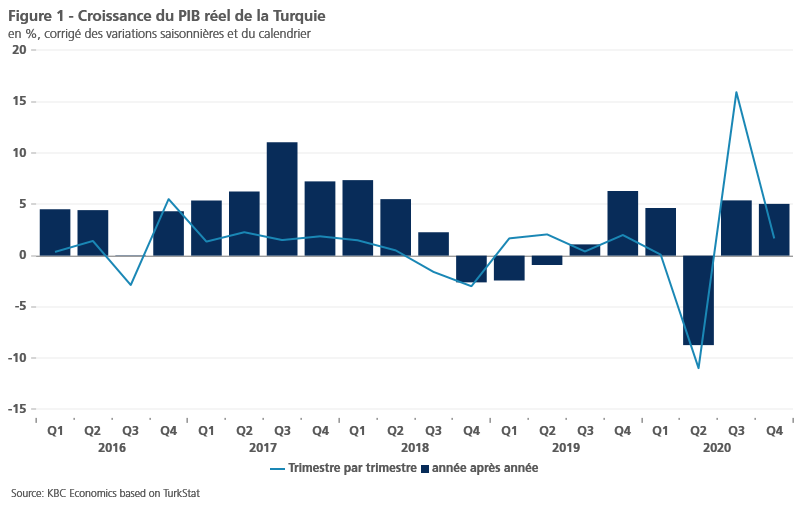

Une telle expansion a cependant un coût. Depuis le début de la pandémie, les autorités ont moins compté que leurs homologues régionales sur le soutien fiscal et monétaire standard pour maintenir l’activité. Au lieu de cela, le gouvernement a provoqué un boom rapide du crédit, portant la croissance des prêts intérieurs à 100 % (moyenne annualisée sur 13 semaines) en août 2020. Cette croissance tirée par le crédit a exacerbé les vulnérabilités sous-jacentes du pays, et a entraîné une augmentation des pressions inflationnistes, une forte aggravation du déficit des comptes courants, ainsi qu’un renversement des flux de capitaux. Conjugués à l’épuisement des réserves de change, tous ces facteurs ont contribué à la chute brutale de la livre, qui a atteint son plus bas niveau historique de 8,50 USD/TRY, poussant l’économie turque au bord d’une nouvelle crise monétaire.

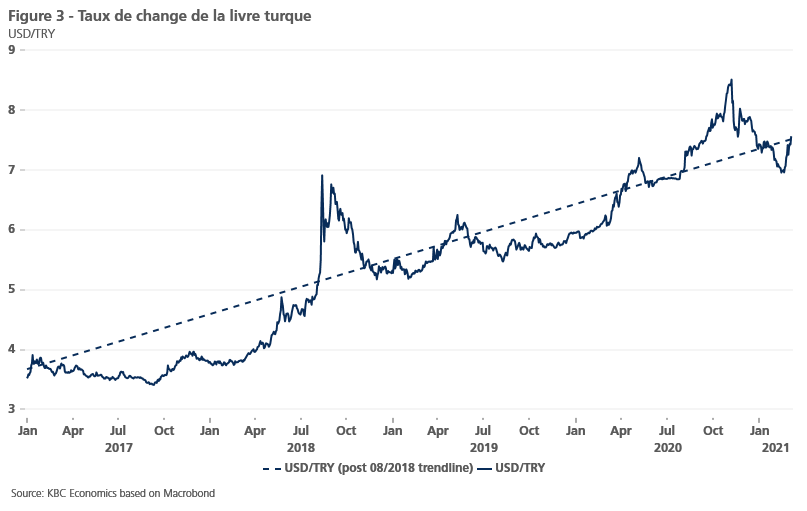

Dans ce contexte, la Turquie a effectué un changement prononcé vers une politique économique plus orthodoxe en novembre 2020. Dans un premier temps, le président Recep Erdogan a remplacé le gouverneur de la banque centrale et le ministre des finances par une direction plus technocratique. Peu après, la banque centrale turque (TCMB) a procédé à un resserrement agressif de sa politique monétaire, faisant passer le taux des prises en pension à une semaine de 10,25 % à 17,00 % en l’espace de deux réunions (figure 2). En outre, sous la direction du gouverneur Agbal, la banque centrale a nettement simplifié son cadre de politique monétaire (par exemple en faisant du taux de prise en pension à une semaine le principal outil de financement) afin d’offrir plus de transparence et de prévisibilité. Il est important de noter que cette simplification s’est traduite par la suppression des mesures réglementaires ad hoc, ce qui a eu pour effet d’affaiblir considérablement l’impulsion du crédit à l’économie.

Associé aux conseils avisés du gouverneur Agbal, ce changement de politique a contribué à accroître la crédibilité et à améliorer sensiblement le sentiment du marché. Sur les marchés financiers, cela s’est traduit par une baisse de la prime de risque turque et un redressement des entrées de portefeuille à court terme. Dans le même temps, la livre turque a connu un fort retour (bien que partant de niveaux très bas, ce qui suggère une inversion moyenne plutôt qu’un renforcement structurel), après avoir été l’une des monnaies les plus performantes des marchés émergents récemment (figure 3). En outre, certains signes initiaux indiquent que la dollarisation s’est ralentie ces derniers mois, ce qui est un signe positif que les habitants de la région pourraient recommencer à faire confiance à la livre.

Les faiblesses institutionnelles jettent une ombre sur un changement de politique

Néanmoins, nous restons moins optimistes que les marchés quant au changement de politique de la Turquie. Cela est dû à la structure institutionnelle inchangée qui jette une ombre sur la durabilité du dosage politique orthodoxe. En d’autres termes, avec des institutions hautement centralisées, le dernier effort pourrait facilement dérailler si, par exemple, des conditions financières strictes s’avèrent politiquement trop coûteuses comme on l’a vu par le passé.

En ce qui concerne l’avenir, le gouverneur Agbal a réitéré que la politique monétaire resterait stricte jusqu’à ce que l’ambitieux objectif d’inflation de 5 % – constamment manqué depuis 2011 – soit atteint en 2023. En effet, maintenir les taux réels plus élevés plus longtemps (au moins jusqu’à ce que les attentes en matière d’inflation soient bien ancrées) est, à notre avis, la meilleure stratégie pour reconstruire la crédibilité de la banque centrale, comme cela a été le cas après la crise financière de 2001. Avec les contraintes politiques qui pèsent encore sur le TCMB, il n’y a cependant aucune assurance institutionnelle que la banque centrale sera en mesure de maintenir une politique monétaire “plus stricte à long terme”.

Dans l’ensemble, nous pensons que le feu vert du président Erdogan à un dosage politique orthodoxe sera maintenu pendant un certain temps, ouvrant la voie à une réduction des déséquilibres macroéconomiques existants. Dans le même temps, il est maintenant possible de reconstituer des réserves telles que les réserves de change épuisées. Toutefois, nous voyons un risque important de renversement de cette nouvelle orientation politique, en particulier à l’approche du nouveau cycle électoral à la fin de 2022. Le récent changement de politique ressemblerait alors moins à la réussite de la crise économique de 2001 qu’à celle de la période qui a suivi la crise monétaire de 2018, lorsque l’effort de renforcement de la crédibilité a finalement échoué.