Même au Japon l’inflation est en hausse, mais on est quand même bien loin de parler de reprise …

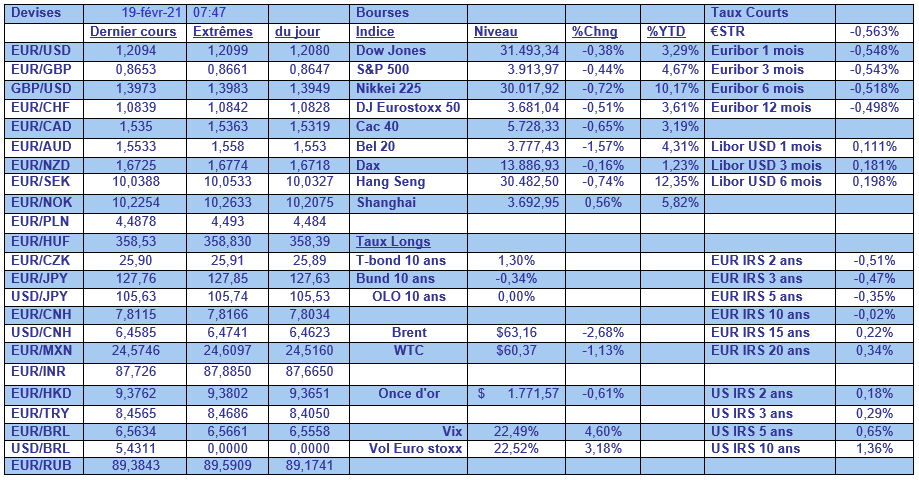

La remontée des taux joue les trouble-fête

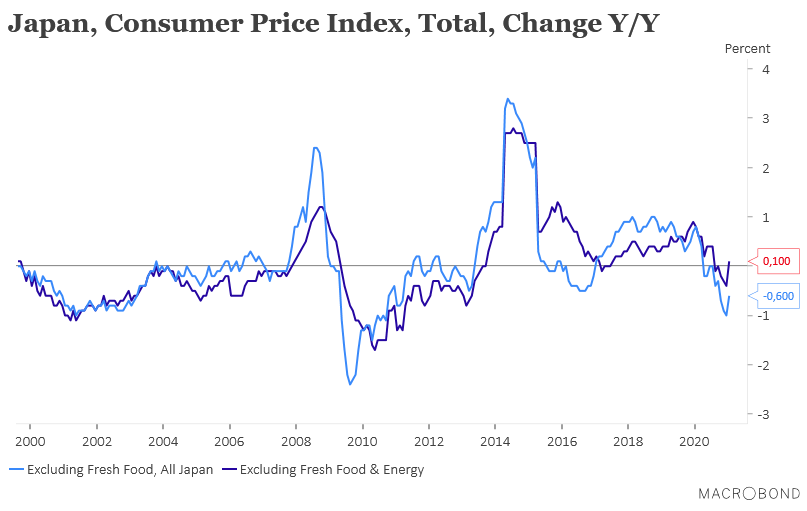

Même au Japon l’inflation est en hausse, mais on est quand même bien loin de parler de reprise de l’inflation pour autant vu les niveaux.

Léger frémissement

Même si le niveau demeure encore extrêmement faible, mais le Core inflation est repassé en territoire positif à 0.1% après un niveau de -0.4% en décembre (voir graphique).

Le taux d’inflation global demeure cependant négatif en passant de -1% à -0.6%, porté en partie par la hausse du prix du baril et les signaux d’une timide reprise de l’activité.

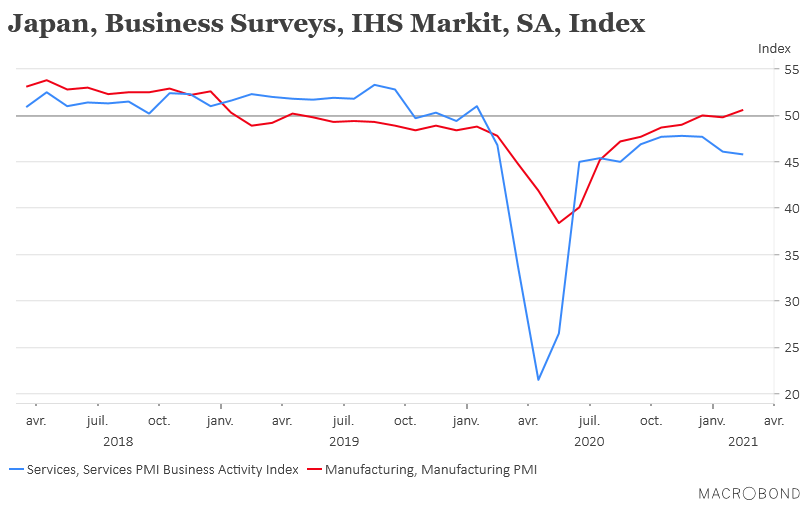

Cette reprise a d’ailleurs été confirmée par la hausse de l’indice PMI manufacturier, qui est revenu en zone d’expansion pour la première fois depuis 22 mois comme le montre le graphique. Cet indice est passé de 49.8 à 50.6, porté par les nouvelles commandes venant en particulier de l’étranger.

Mais le secteur des services reste lui nettement dans la zone de déclin en passant de 46.1 à 45.8, confirmant encore, s’il le fallait, que les mesures de lockdown ont lourdement pesé sur la consommation.

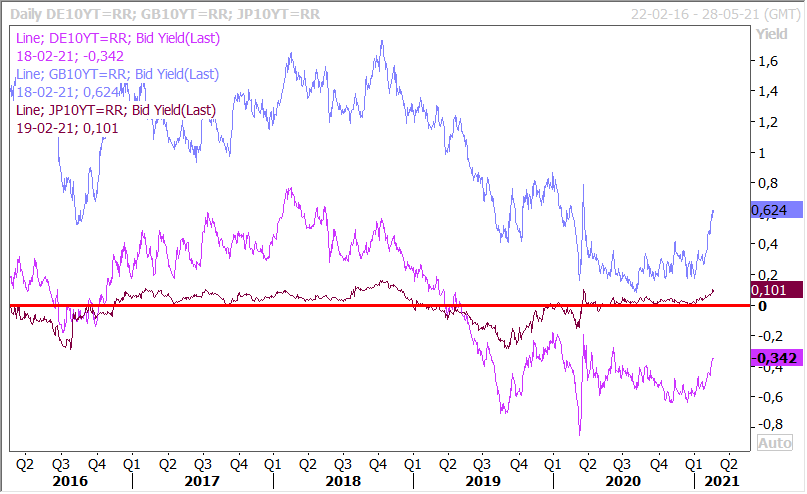

Tout cela n’empêche pas les taux japonais à 10 ans de connaitre aussi une légère remontée. Sur le graphique, j’ai repris en mauve le rendement du Bund 10 ans, en brun le rendement de l’obligation japonaise et en bleu celui de l’obligation anglaise. Le constat est le même partout, une légère ou sensible remontée des taux dans une perspective d’une reprise de l’activité et d’une remontée de l’inflation.

Même le chiffre décevant des inscriptions hebdomadaires au chômage aux Etats-Unis, qui a été revu à 848.000 contre 793.000 la semaine passée et qui a augmenté à 861.000, n’a pas fait reculer le rendement du treasury 10 ans qui se situe à 1.30%.

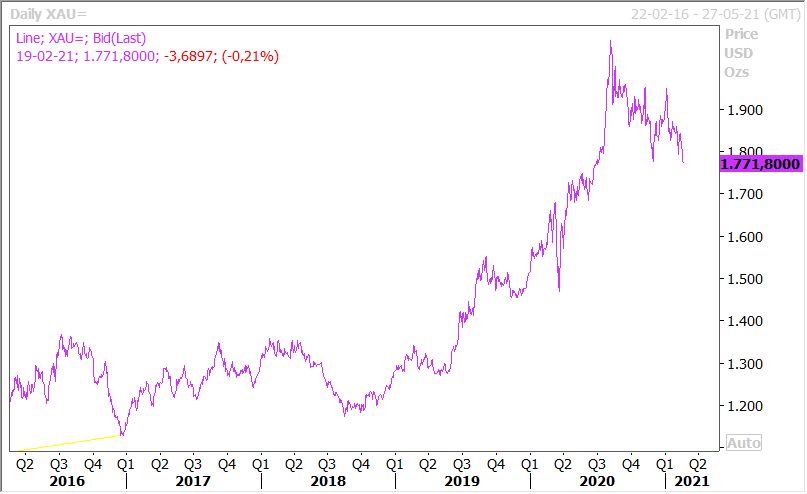

Conséquence de cette remontée des taux longs, l’or est délaissé (voir graphique), car il avait bénéficié d’un attrait des investisseurs va la faiblesse des taux, mais la remontée de ces derniers provoque un mouvement de retrait.

Politique monétaire agressive

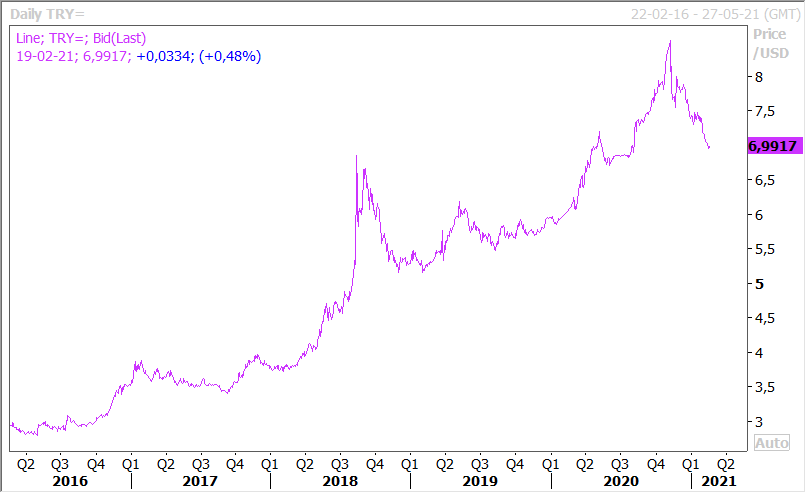

C’est clairement le message qu’a fait passer la banque centrale de Turquie en laissant son taux inchangé à 17% et en annonçant le maintenir tant que l’inflation ne revenait pas à des niveaux plus conformes à ses objectifs.

Avec un taux d’inflation à 15%, on est très loin de l’objectif de 5% de la banque centrale, mais le nouveau gouverneur, en place depuis quelques mois, semble bien décidé à maintenir sa politique malgré les commentaires négatifs d’Erdogan. Il faut dire qu’il n’a pas lésiné sur les moyens en faisant passer le taux de 10.25% en octobre à 17% en décembre, avec un effet positif sur la devise qui s’est sensiblement renforcée par rapport au dollar (voir graphique). Et il demeure décidé à agir si l’inflation ne recule pas et maintiendra les taux en l’état tant que cette dernière ne reculera pas de manière significative.

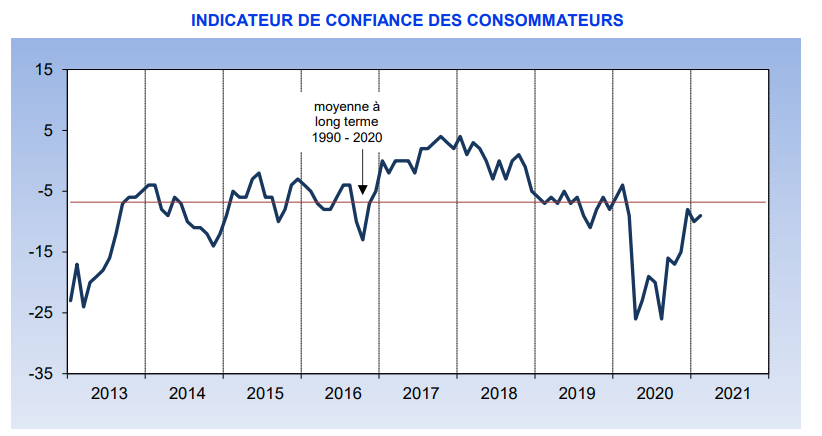

Indices de confiance

Après la hausse de l’indice ZEW en Allemagne, l’indice de confiance des consommateurs en zone euro a progressé à 0.7 contre -14.8, et l’indice de confiance des consommateurs en Belgique, publié par la BNB, a aussi très légèrement progressé comme le montre le graphique.

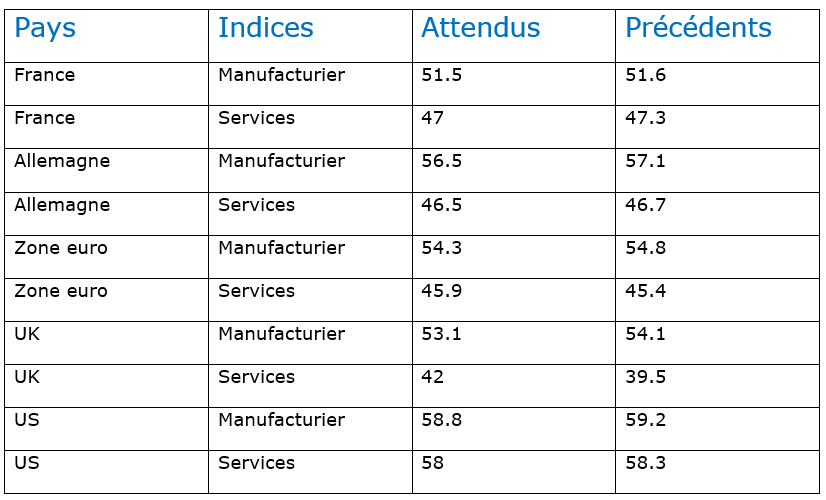

Mais dans tous les cas, il s’agit d’un très léger frémissement à peine perceptible, ce que devrait d’ailleurs confirmer la publication des indices PMI en Europe, et en Grande-Bretagne (voir tableau).

Cela reflète, pour l’Europe, le fait que nous allons encore devoir vivre avec des mesures de restriction au moins jusqu’au mois d’avril, que malgré les diminutions des contaminations les variants pourraient inverser la tendance, et que les vaccinations n’ont pas le rythme suffisant pour justement contrer ces variants.