Les investisseurs en zone euro sont un peu comme nous tous, ils espèrent vraiment beaucoup de l’arrivée des vaccins ….

Essayons de garder l’espoir

Les investisseurs en zone euro sont un peu comme nous tous, ils espèrent vraiment beaucoup de l’arrivée des vaccins qui permettrait de lever toutes les restrictions.

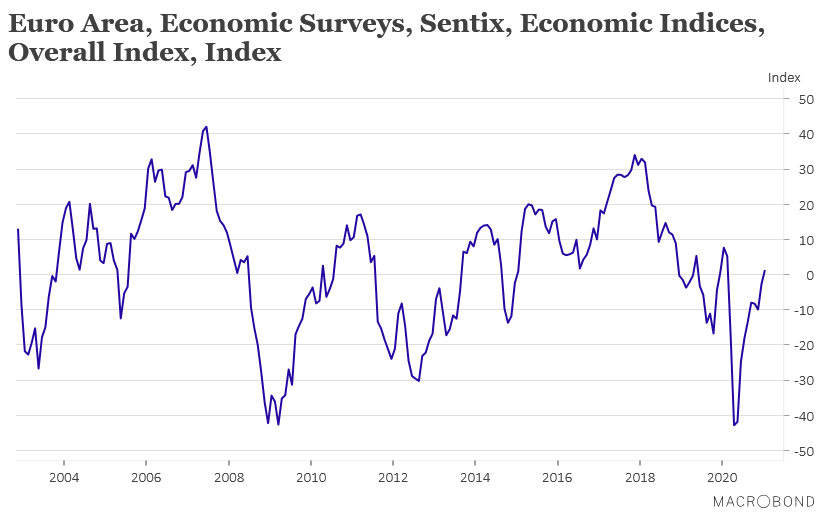

Indice Sentix

C’est clairement ce qu’indique l’indice Sentix, qui mesure le moral des investisseurs dans la zone euro, et qui est passé en décembre de -2.7 à 1.3, soit pour la première fois en territoire positif depuis février (voir graphique).

Evidemment, cet indice date de décembre et l’espoir d’une vaccination rapide était grande. Entre-temps, certains parlent déjà d’une épidémie dans l’épidémie en parlant du variant anglais, certains pays ont imposé des nouveaux lockdown comme la Malaisie, le Liban, d’autres envisagent de devoir le faire, et le nombre de décès ne cesse d’augmenter.

Et face à cette aggravation de la situation, il devient évident que la première partie de l’année sera très compliquée sur le front économique, même si les plans de relance aux Etats-Unis et en Europe devraient commencer à produire leurs effets avec une accélération sur la seconde partie de l’année.

Même constat au Canada

En effet, le climat des affaires au Canada est devenu légèrement positif pour la première fois depuis le début de la pandémie selon une enquête de la Banque du Canada.

Cette enquête, menée aussi avant l’entrée en vigueur de nouvelles mesures de restrictions, indique que si la moitié des entreprises déclarent que leurs ventes actuelles sont inférieures aux niveaux d’avant la pandémie, la plupart s’attendent à ce qu’elles augmentent au cours des 12 prochains mois.

Les éléments qui expliquent ce sentiment sont la forte demande étrangère, l’amélioration de la confiance liée aux vaccins et les programmes d’aide gouvernementaux.

Comme en Europe, les entreprises se projettent au-delà de la période actuelle et tablent sur une reprise avec la vaccination sur la seconde partie de l’année.

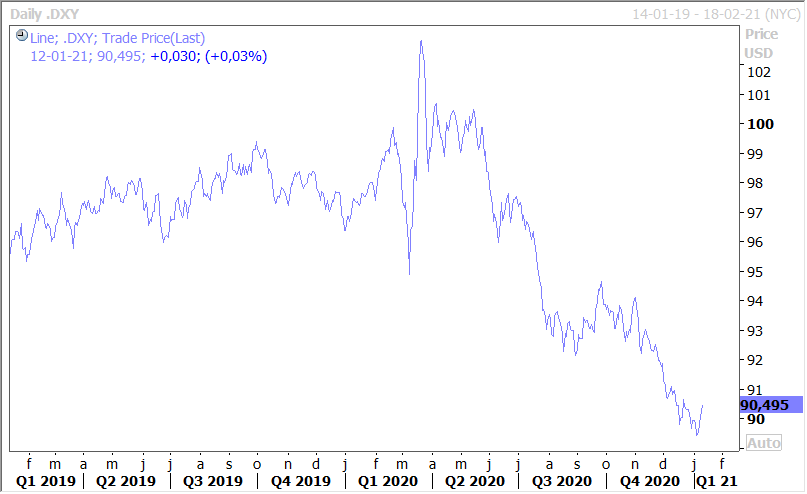

Hausse temporaire du dollar

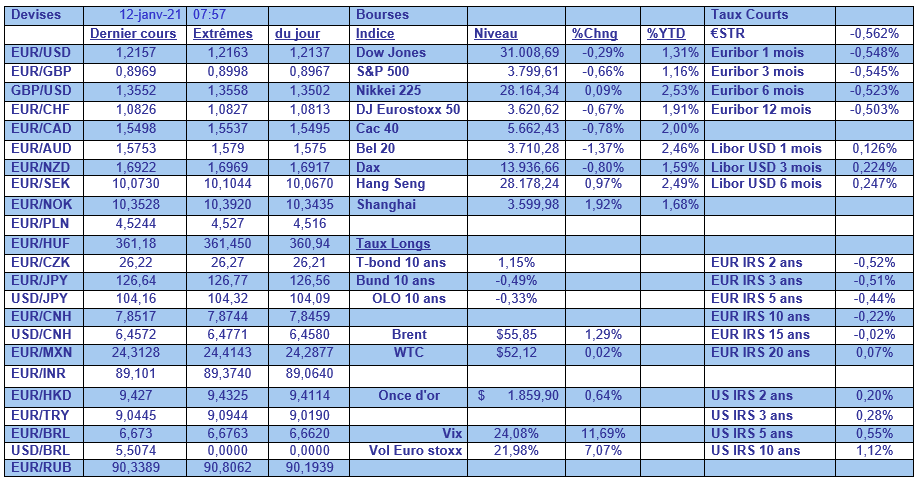

La hausse des rendements obligataires aux Etats-Unis dans la perspective d’un vaste plan de relance a stoppé le recul du dollar, qui s’est même légèrement renforcé par rapport à un panier de devises (voir graphique).

Car les événements du Capitole, la procédure de destitution enclenchée par les démocrates, et les craintes de débordement lors de l’investiture de Biden ont curieusement renforcé le dollar. Il garde en effet quoiqu’il arrive son image, son apanage pourrait-on dire, de valeur sûre.

Cependant, à court terme, et avec la mise en place du plan de relance de Biden, le dollar devrait de nouveau s’affaiblir.

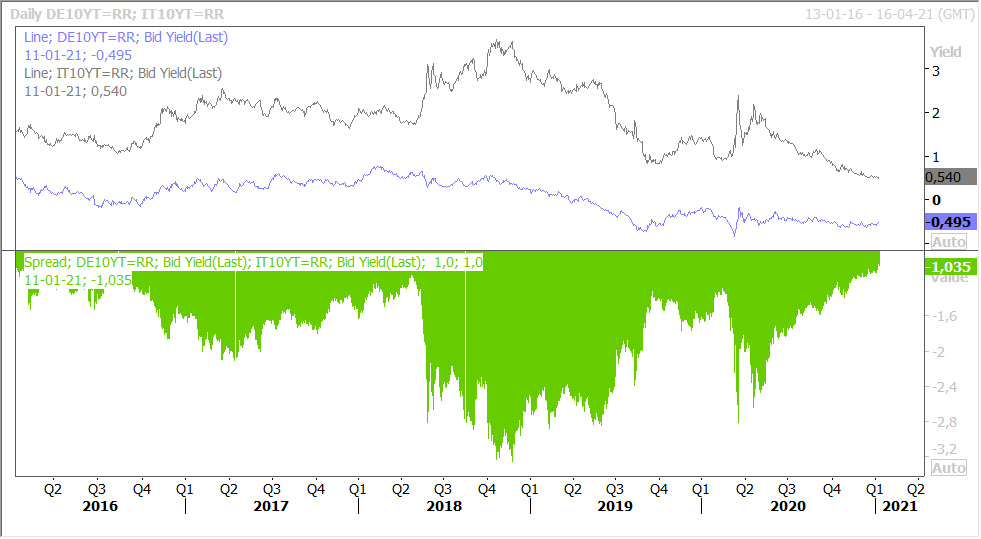

Resserrement des spreads

La perspective du plan New Generation EU ainsi que la poursuite des rachats des obligations par la BCE continuent d’exercer une pression sur les spreads dans la zone euro, malgré la légère remontée des taux longs.

Comme le montre le graphique, il faut revenir à 2016 pour avoir un spread aussi faible entre le bund 10 ans et l’obligation italienne à 10 ans.

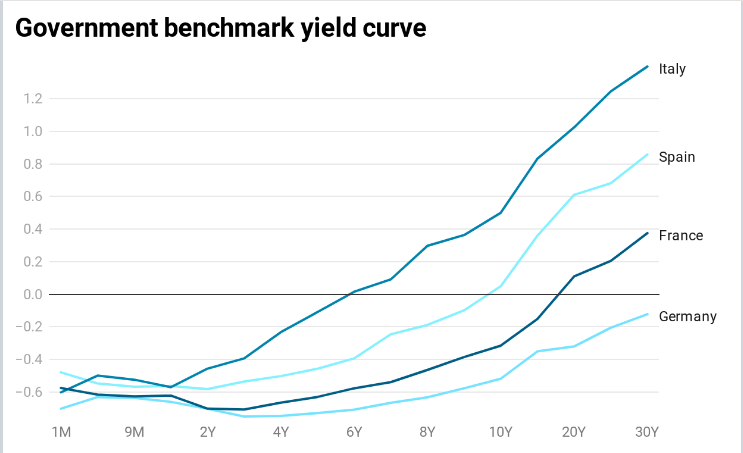

En plus de ces deux explications, la dette italienne suscite un intérêt croissant de la part des investisseurs asiatiques qui recherchent des rendements positifs, ce qui devient rare parmi les obligations d’État de la zone euro.

Comme le montre le graphique, contrairement aux émetteurs principaux tels que l’Allemagne et la France, ou aux autres pays de second rang comme l’Espagne, l’Italie offre des rendements positifs sur les échéances supérieures à cinq ans.

Pour preuve, la semaine dernière, l’Italie a émis pour 10 milliards d’euros d’une nouvelle obligation à 15 ans et a reçu pour 105 milliards d’euros d’ordres d’environ 520 investisseurs, dont près des trois quarts étaient étrangers.

En sachant que l’Italie devrait émettre pour environ 285 milliards d’euros d’obligations cette année, de quoi donner de l’appétit aux investisseurs étrangers.