En raison de la pandémie, les déficits budgétaires et les ratios d’endettement des gouvernements augmentent régulièrement…

Une mesure plus pertinente de la dette publique rassurerait

En raison de la pandémie, les déficits budgétaires et les ratios d’endettement des gouvernements augmentent régulièrement. Néanmoins, les marchés financiers restent rassurés. Ils ne s’attendent pas à une nouvelle crise de la dette européenne. Les écarts de taux d’intérêt dans la zone euro par rapport à l’Allemagne se réduisent à nouveau fortement et l’euro s’est récemment renforcé par rapport au dollar américain. L’explication de ce paradoxe réside en partie dans la différence entre les ratios d’endettement officiellement déclarés et la dette qui est en réalité économiquement pertinente. Après tout, une part importante de cette dette figure désormais au bilan de la BCE et il est peu probable qu’elle revienne sur le marché dans un avenir proche. En fin de compte, cela n’allège pas la charge totale de la dette. Elle préconise toutefois l’utilisation d’une mesure supplémentaire de la dette publique à “flottement libre” dans l’analyse des marchés financiers. Après tout, cette mesure reflète mieux la réalité économique à court et moyen terme.

La pandémie du Covid-19 fait dérailler les finances publiques. Par exemple, selon les prévisions de KBC d’octobre 2020, la dette publique belge sera légèrement inférieure à 120 % du PIB à la fin de 2020, alors que le déficit budgétaire aura augmenté pour atteindre plus de 12 % du PIB. Tout cela se passe dans un contexte où les règles budgétaires européennes sont suspendues au moins pour l’exercice 2021. Néanmoins, les marchés financiers ne s’en inquiètent pas outre mesure. Il n’y a pas de crainte d’une nouvelle crise de la dette dans la zone euro. Au contraire, après la flambée initiale qui a suivi le déclenchement de la pandémie, les primes de risque sur les obligations d’État européennes ont de nouveau chuté et sont soumises à une pression à la baisse encore plus forte (figure 1). La récente appréciation de l’euro par rapport au dollar illustre également la confiance des investisseurs internationaux dans la stabilité de la zone euro.

Paradoxe

Comment peut-on concilier ces deux éléments ? La clé de la réponse réside dans le fait que, du moins aux yeux des marchés financiers, les chiffres officiellement publiés par Eurostat ne reflètent pas vraiment la réalité économique. Les chiffres officiels de la dette ne tiennent pas compte du fait qu’une partie non négligeable de la dette publique des pays de la zone euro s’est retrouvée dans le bilan de la BCE. De plus, le montant de la dette publique détenue par la BCE continue d’augmenter régulièrement tant que ses programmes d’achat se poursuivent.

La BCE fait partie de la définition générale des administrations publiques. Cela signifie-t-il également que le bilan de la BCE peut être consolidé avec celui des autres branches des administrations publiques (voir également l’avis économique de la KBC du 21 juin 2019 sur la théorie monétaire moderne) ? D’un point de vue purement comptable, cela est justifié. Lorsque la banque centrale achète et finance des obligations d’État avec création de monnaie, elle remplace essentiellement une dette d’État (obligations d’État portant intérêt) par une autre (espèces ou réserves bancaires à la BCE). En outre, dans le cas de la zone euro, un instrument de la dette nationale est (temporairement) “remplacé” de cette manière par un instrument de la dette de la zone euro dans son ensemble. Il s’agit donc d’une émission de dette européenne “avant la lettre”.

Tant que la BCE conserve les obligations d’État achetées dans son bilan, ces obligations n’ont plus aucune importance économique. Après tout, la politique de réinvestissement de la BCE à l’échéance signifie que les obligations ne doivent plus être refinancées par les gouvernements nationaux eux-mêmes. De plus, les intérêts payés sur ces obligations reviennent en grande partie aux banques centrales nationales et, de là, aux trésors nationaux via le versement des bénéfices de la BCE. Cette réalité économique de la neutralisation (temporaire) des obligations d’État par la BCE explique également pourquoi les marchés financiers ne sont pas inquiets pour l’instant, malgré le niveau encore élevé et la forte augmentation de la dette publique totale.

En 2018, le gouvernement italien de l’époque a tenté de mettre cette idée en pratique de manière quelque peu provocante. Dans le cadre de ses “plans budgétaires”, il a demandé à la BCE d’amortir environ 150 milliards d’euros d’obligations d’État italiennes, ce qui représente environ 10 % du PIB italien. En fin de compte, cela n’a pas eu lieu, d’abord parce que c’est juridiquement impossible. Après tout, une remise explicite de la dette par la BCE équivaudrait indéniablement à un financement monétaire du gouvernement, ce qui est interdit par le mandat de la BCE. Cependant, il n’y a jamais eu de véritable discussion politique à ce sujet au niveau européen. Néanmoins, le gouvernement italien a été le premier à briser un tabou en considérant les programmes d’achat de la BCE comme ce qu’ils sont réellement en pratique, à savoir un financement monétaire (temporaire) de la dette publique.

Une mesure supplémentaire de “flottement libre” est utile

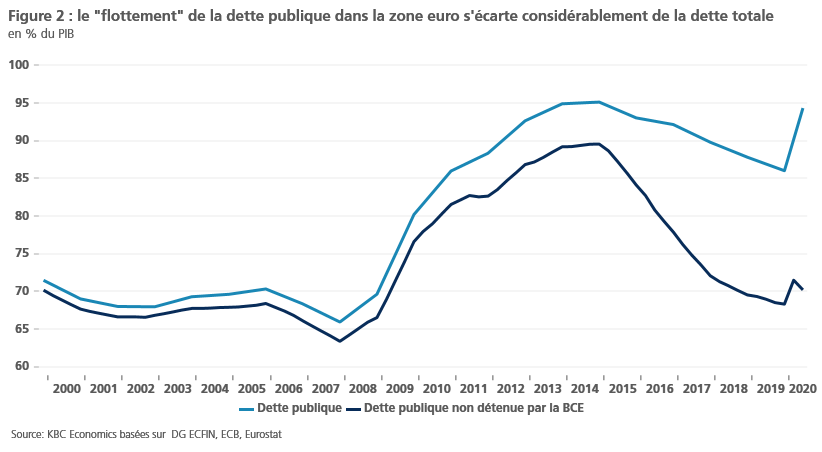

À court terme, une telle annulation de la dette semble être une solution facile et tentante. Cependant, elle conduirait rapidement à un problème d’aléa moral, les gouvernements accumulant d’abord plus de dettes et essayant ensuite de faire pression sur la BCE pour qu’elle achète et annule cette dette. En outre, cette approche peut entraîner une hausse de l’inflation à plus long terme et constitue un risque pour la stabilité de la monnaie et du système financier dans son ensemble. Pour cette raison, une telle annulation de la dette ou une adaptation créative des règles comptables d’Eurostat n’est pas une bonne idée. Toutefois, la déclaration systématique d’une mesure du “flottant” de la dette publique (figure 2) serait particulièrement utile et analogue au calcul des capitalisations boursières, où une telle distinction est faite. Une telle nouvelle mesure ne tient pas compte des obligations en “mains sûres”, qui ne seront probablement pas sur le marché dans un avenir prévisible.

Une telle mesure de flottement libre aurait l’avantage pour les analystes qu’elle serait beaucoup plus pertinente pour la réalité économique de la viabilité de la dette que le rapport officiel actuel d’Eurostat. Bien entendu, cela ne change pas, en fin de compte, la charge réelle de l’endettement des gouvernements concernés.