Essayons de revenir aux indicateurs économiques, et s’il le faut démontons les inepties proférées par certains, un clown fait rire quand il est bon, sinon il devient pathétique.

Quand l’amateurisme devient un sport national

Essayons de revenir aux indicateurs économiques, et s’il le faut démontons les inepties proférées par certains, un clown fait rire quand il est bon, sinon il devient pathétique.

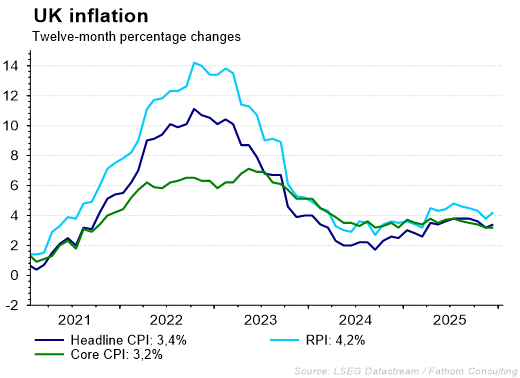

Inflation en Grande-Bretagne

Le ralentissement de l’inflation en Grande-Bretagne se fait attendre, ce qui entrave la possibilité pour la BoE de réduire ses taux rapidement.

L’inflation globale est passée de 3,2 % en novembre à 3,4 % en décembre, en partie parce que l’inflation des services a augmenté à 4,5 % contre 4,4 % en novembre.

Cette hausse n’est pas réellement une surprise, et même contenue, la BoE avait craint qu’elle ne flirte avec les 4 % fin de l’année dernière. Et normalement, elle devrait refluer dans les prochains mois, parce que les augmentations de l’année dernière des coûts des services publics et d’autres tarifs contrôlés par le gouvernement ne sont plus prises en compte dans la comparaison annuelle.

Ce chiffre ne change rien dans les prévisions d’une baisse des taux encore de la part de la BoE sur le premier semestre, mais elle ne se précipitera pas, certains de ses membres en décembre avaient voté pour le statu quo plutôt que pour la baisse de 0,25 %.

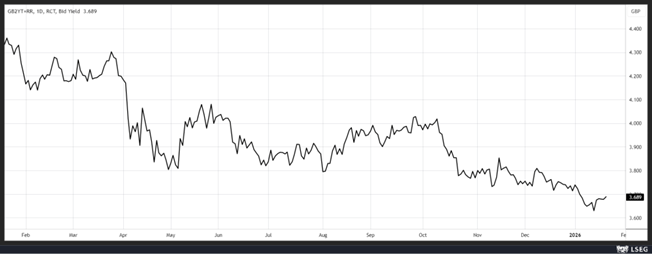

Voilà pourquoi le rendement de l’obligation en sterling à 2 ans a légèrement augmenté, se situant un peu en-dessous du niveau du taux directeur de 3,75 %.

Vives inquiétudes

Je l’évoquais hier, mais la décision de la Première ministre , Sanae Takaichi, de réduire le taux de la taxe sur la consommation a provoqué une onde de choc dans le marché obligataire japonais.

Elle ne peut évidemment pas faire marche arrière sinon elle risque de perdre toute crédibilité et même de risquer de perdre les bénéfices de sa popularité actuelle.

Et l’enjeu est de taille avec un ratio dette publique/PIB qui frôle les 250%, si le marché obligataire se referme, le gouvernement aura d’énormes difficultés pour financer son plan de relance.

Le seul élément rassurant est que plus de 80 % de la dette publique japonaise est financée par l’épargne nationale. Et que la BOJ détient la moitié des obligations vendues sur le marché, tandis que les investisseurs étrangers ne représentent que 6,6 % et que le reste est détenu par les institutions financières nationales et les ménages, pas de risque de contagion dès lors à l’ensemble du système financier mondial.

Mais pour autant, la BOJ, qui achetait massivement des obligations, a mis fin en 2024 à son programme de contrôle de la courbe, n’achète plus d’obligations, ce qui laisse un énorme vide dans le marché obligataire.

La suspension de la taxe de 8 % sur les ventes de produits alimentaires coûterait 5.000 milliards de yens par an (sur deux ans), soit à peu près l’équivalent des dépenses pour l’éducation, et le gouvernement n’a prévu aucune mesure pour compenser cette nouvelle dépense.

Le marché obligataire japonais a repris son souffle hier, comme les marchés obligataires mondiaux, les bourses, le dollar et l’or. Mais il n’est pas certain qu’il restera calme, car les partis au pouvoir et ceux de l’opposition multiplient les appels à des dépenses importantes et à des réductions d’impôts avant les élections du 8 février.

La BOJ pourrait modifier son plan de réduction des émissions d’obligations ou mener des opérations d’achat d’obligations, mais ces mesures iraient à l’encontre de sa volonté de resserrement monétaire et n’auraient qu’un effet temporaire.

Les jours qui viennent pourraient être de tous les dangers si la crédibilité n’est pas rapidement restaurée.

A suivre

Aux Etats-Unis, chiffre du mois de novembre à cause de la fermeture du gouvernement, de l’indice Core PCE qui est attendu à 2,8% comme le mois précédent. Cet indice d’inflation, qui est très fortement suivi par la FED, indique que l’inflation n’a pas reculé, au contraire du chiffre farfelu de 1,6 %, comme plein d’autres d’ailleurs, débité par le soi-disant Président des Etats-Unis.

Mais à suivre aussi, dans les prochains jours, la décision de la Cour suprême dans le dossier Lisa Cook.

Hier, les juges de la Cour suprême ont fait preuve de scepticisme à l’égard de la tentative sans précédent de Trump de limoger la gouverneure de la FED, Lisa Cook.

Ils ont indiqué qu’il était peu probable qu’ils accèdent à la demande de l’administration Trump de lever l’ordonnance d’un juge interdisant de licencier immédiatement Cook pendant que son recours en justice se poursuit.

La décision de la Cour est évidemment extrêmement importante pour l’indépendance de la FED et aura aussi des répercussions dans l’affaire qui concerne Powell.

A suivre aussi, la suite des propos du président de JP Morgan, Jamie Dimon, qui a déclaré hier que le plafond de 10 % sur les taux d’intérêt des cartes de crédit proposé par l’administration Trump entraînerait un désastre économique.

Pour lui, « cela priverait de crédit 80 % des Américains, et c’est leur crédit d’appoint ».

Et d’ajouter « les personnes qui pleurent le plus ne seront pas les sociétés émettrices de cartes de crédit. Ce seront les restaurants, les détaillants, les agences de voyage, les écoles, les municipalités, parce que les gens ne paieront pas l’eau, ceci ou cela ».

Dimon défend évidemment une manne de revenus importants, car les banques pratiquent des taux d’intérêt élevés pour compenser le risque accru de défaillance sur les prêts par carte, qui ne sont pas garantis.