Le retour des investisseurs vers les obligations, entrainant une baisse des taux longs, est évidemment surprenant ….

Va-t-on devoir inventer un nouveau dicton ?

Le retour des investisseurs vers les obligations, entrainant une baisse des taux longs, est évidemment surprenant compte tenu des mouvements de ces dernières semaines, mais c’est pourtant la réalité.

Fort mouvement de repli

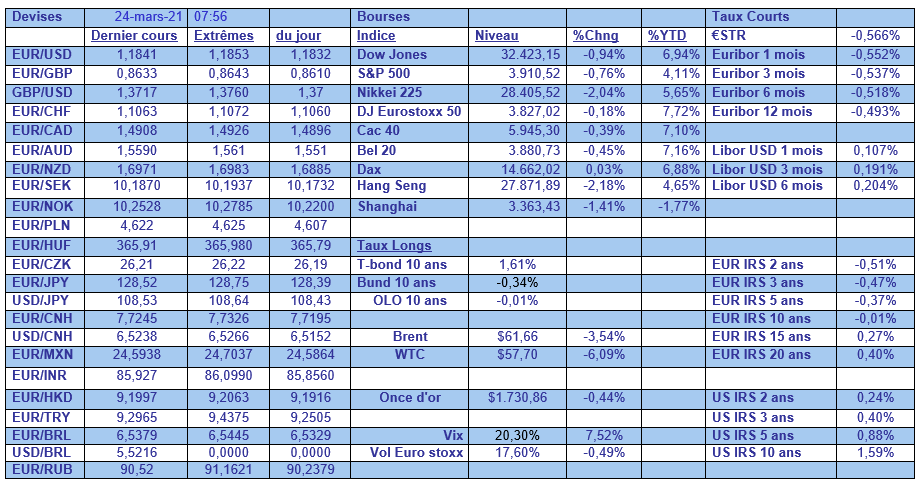

On a clairement assisté à un repli vers la qualité avec une hausse du dollar, et surtout une baisse significative des rendements obligataires aux Etats-Unis, ce qui a aussi provoqué une forte baisse des bourses. Essayons de démêler les raisons de ce revirement aussi brutal qu’inattendu.

Premier élément, l’intervention de Janet Yellen devant la Chambre des représentants, où elle a déclaré que l’économie américaine restait en crise, mais en évoquant aussi la nécessité de devoir augmenter les impôts pour financer de nouveaux investissements publics. Tout en se montrant optimiste sur un retour au plein emploi l’année prochaine, elle a évoqué une remontée des impôts des sociétés de 21% à 28%, ce qui a refroidi les investisseurs et mis en avant la question du coût des plans de relance.

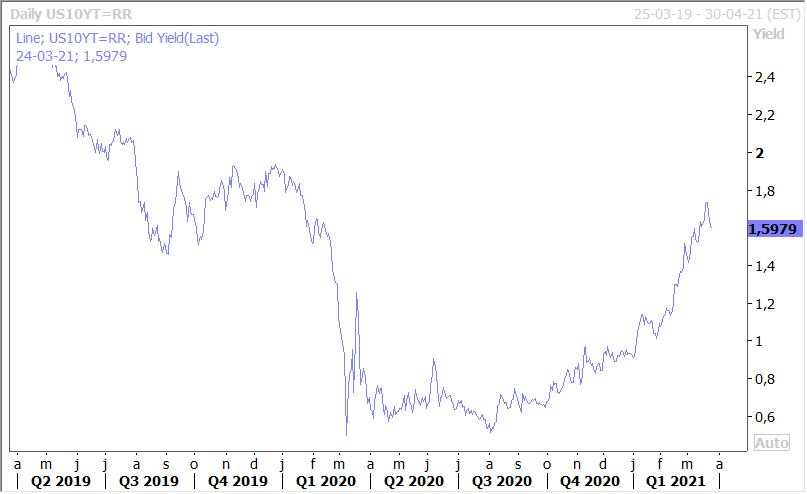

Deuxième élément, Powell, devant la même Chambre des représentants, a minimisé les risques de forte hausse durable de l’inflation en déclarant « nous nous attendons à ce que l’inflation augmente au cours de l’année, mais elle ne sera ni particulièrement importante, ni persistante ». Le risque inflationniste n’est donc pas un réel risque et donc aucune raison de pousser les taux à la hausse, ce qui explique le repli du rendement du treasury 10 ans comme le montre le graphique.

Mais cette baisse de l’appétit pour le risque s’explique aussi et bien aisément par la nette dégradation sanitaire en Europe et des nouvelles mesures de restriction qui tombent chaque jour. Après l’Allemagne, c’est au tour des Pays-Bas à avoir annoncé une extension des mesures de restriction jusqu’au 20 avril. Et nous sommes tous conscients qu’en Belgique de nouvelles mesures seront annoncées aujourd’hui et qui n’iront certainement pas dans le bon sens. Face à cette situation, on va peut-être devoir inventer un nouveau dicton : Pâques en confinement, Noël sans regroupement.

En attendant cette troisième vague, qu’on ne veut pas appeler ainsi, ni ce nouveau confinement, dont on ne veut plus prononcer le nom, pèsent sur le moral des investisseurs et donc entrainent un repli sur les obligations. Pour encore compliquer les choses, Macao et Hongkong ont annoncé suspendre le vaccin Pfizer-BioNTech pour des raisons de défaut d’emballage.

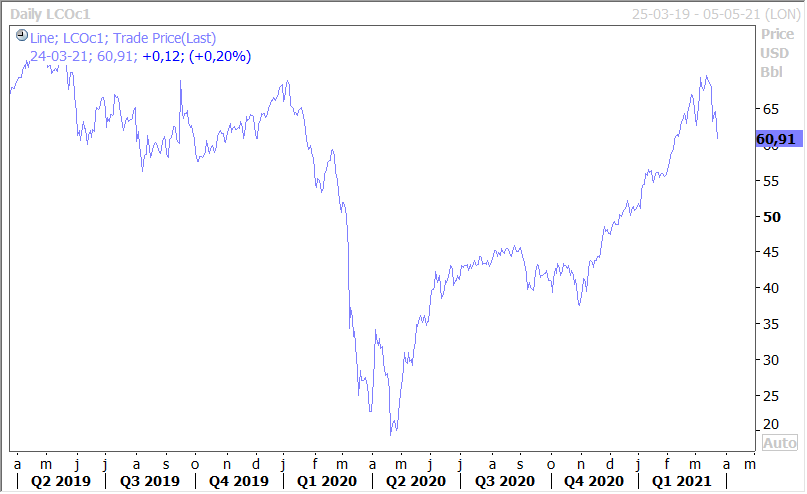

L’annonce de ces mesures à travers l’Europe fait craindre un recul de la demande pour le pétrole avec comme conséquence aussi une baisse du prix du baril (voir le graphique), ce qui fait diminuer le risque inflationniste et donc pèse sur les taux longs aussi.

Pas le reflet de la réalité

Les indices PMI qui sont attendus ces prochains jours n’ont évidemment pas intégré cette accélération brutale de la dégradation sanitaire et ne vont donc pas refléter la réalité.

Par contre, va demeurer la dichotomie de la situation entre l’industrie et les services. L’industrie demeure positive et soutenue par la solidité de l’activité en Asie. C’est d’ailleurs ce qui est ressorti de l’indice PMI manufacturier au Japon (52 contre 51.4), alors que l’indice PMI des services reste nettement en dessous des 50 à 46.5 contre 46.3.

Avec cependant des exceptions à ce constat, à savoir les pays qui ont réussi à juguler la Covid-19, comme par exemple l’Australie, qui a vu ainsi son indice PMI manufacturier rester très solide en passant de 56.9 à 57, et celui des services afficher une forte hausse en passant de 53.4 à 56.2.

Pour la zone euro, on attend un indice PMI manufacturier à 57.6 contre 57.9 et celui des services à 46 contre 45.7, mais ces niveaux n’intègrent pas les nouvelles mesures de restriction qui viennent d’être annoncées ou qui le seront.

Situation en Belgique

C’est d’ailleurs ce qui ressort de la dernière enquête de l’ERMG, dont je fais référence régulièrement.

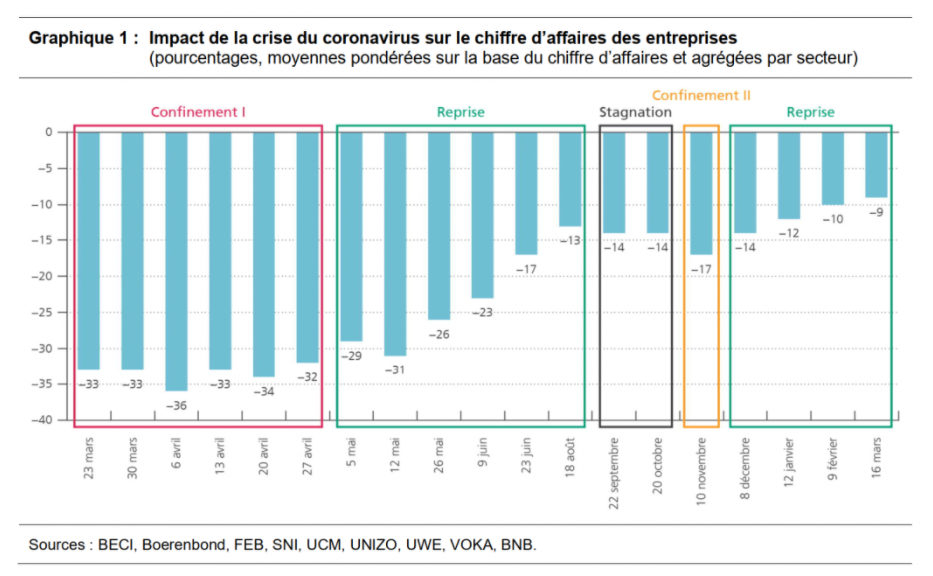

Si les entreprises belges se montrent un peu moins pessimistes pour cette année, « en revanche, les perspectives des entreprises pour 2021 et 2022 se dégradent légèrement, possiblement parce que la crise sanitaire dure plus longtemps que prévu. C’est ce qui ressort de la nouvelle enquête de l’ERMG auprès des entreprises belges, réalisée au début de la semaine dernière, soit avant que les assouplissements prévus ne soient reportés lors du Comité de concertation de vendredi passé. De manière générale, les résultats ne reflètent donc vraisemblablement pas encore la plus grande probabilité de voir imposer de nouvelles mesures restrictives ». Que dire donc de la situation, si de nouvelles mesures sont annoncées aujourd’hui ?

Comme le montre le tableau, les entreprises ont constaté une amélioration de leur chiffre d’affaires en mars, mais toutes ne sont pas logées à la même enseigne et certains secteurs continuent de souffrir énormément.

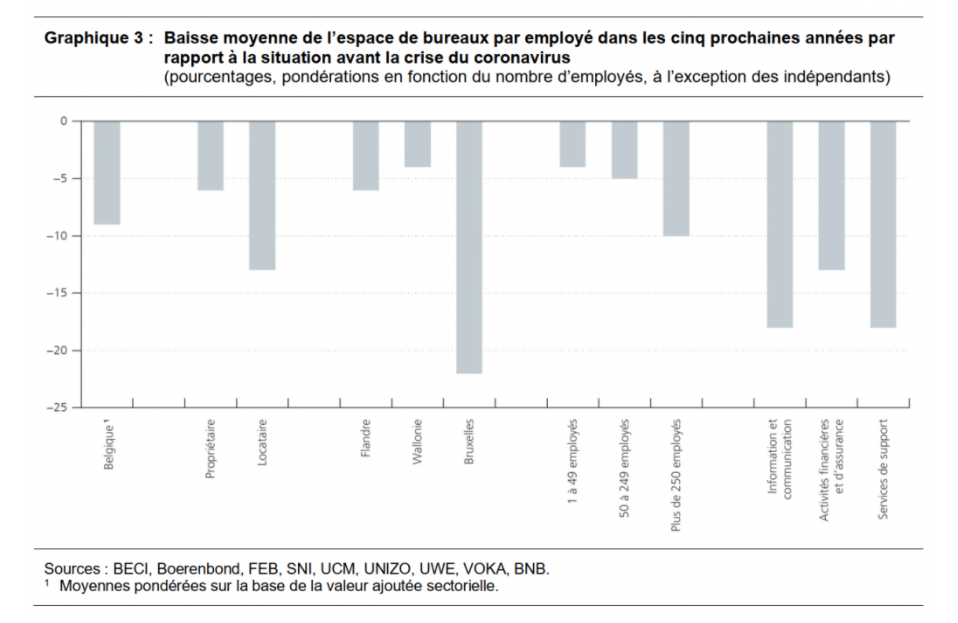

Deux constats dans l’enquête de ce mois qui sont intéressants. D’une part, « les entreprises interrogées s’attendent à ce que le recours au travail à domicile augmente également après la crise du coronavirus : le nombre moyen de jours de travail à domicile par semaine triplerait presque, passant de 0,5 jour avant la crise à 1,4 jour après la crise ». Et d’autre part, conséquence de ceci, les entreprises s’attendent en moyenne à une diminution de 9% de leur espace de bureaux par employé au cours des cinq prochaines années. Le tableau reprend le détail par région, et par taille d’entreprises.