La décision de la Cour suprême pourrait tomber mercredi, en attendant les chiffres du chômage ont rassuré et ne justifient en rien un emballement de la part de la FED, FED cependant de nouveau menacée dans son indépendance.

Jouer avec le feu de l’indépendance, c’est risquer un embrasement des taux

La décision de la Cour suprême pourrait tomber mercredi, en attendant les chiffres du chômage ont rassuré et ne justifient en rien un emballement de la part de la FED, FED cependant de nouveau menacée dans son indépendance.

Pause ?

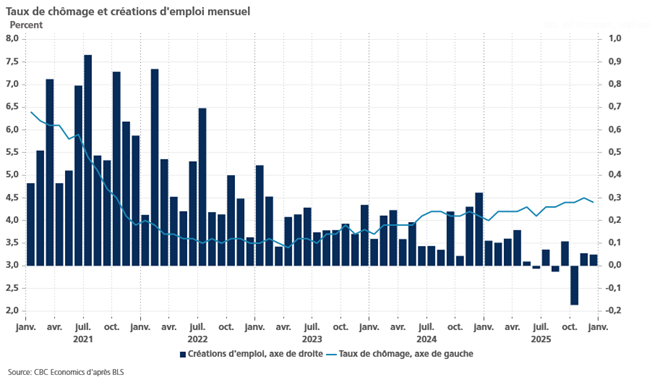

Avec les chiffres publiés vendredi, le marché table maintenant sur le fait que Powell a procédé à sa dernière baisse de taux en décembre et que la prochaine aura lieu après son mandat, à savoir fin mai.

Il faut dire qu’avec un taux de chômage qui a baissé à 4,4 % en décembre contre un taux de 4,5 %, et 50.000 créations d’emplois, le marché de l’emploi aux Etats-Unis n’est pas en déliquescence.

Pour Thomas Barkin, président de la FED de Richmond, cette croissance modeste de l’emploi « tout à fait conforme aux entreprises avec lesquelles je discute, à savoir que l’environnement de faible embauche se poursuit ».

Pour lui, cette réticence à embaucher est due à l’incertitude concernant l’économie ainsi qu’à une productivité plus élevée qui permet aux entreprises de s’en sortir avec moins de main-d’œuvre.

Même si la FED ne doit pas se hâter, le marché de l’emploi est quand même atone, mais rien ne dit qu’une baisse des taux pourrait y changer grand-chose.

Selon les données publiées vendredi, les employeurs américains n’ont créé que 548.000 emplois en 2025, contre environ 2 millions en 2024.

Ces chiffres semblent confirmer que l’économie se trouve dans une phase d’expansion sans emploi. La croissance économique et la productivité des travailleurs ont fait un bond au troisième trimestre, en partie grâce au boom des dépenses liées à l’IA.

Si Powell pourrait laisser à son successeur la question d’une nouvelle baisse de taux, la fin de son mandat ne sera pas de tout repos, vu les attaques dont il a encore fait l’objet ce week-end.

La justice, sous pression de l’administration évidemment, l’a en effet menacé de l’inculper pour des commentaires faits au Congrès sur un projet de rénovation d’un bâtiment.

Powell a annoncé hier, « vendredi, le ministère de la justice a assigné la Réserve fédérale à comparaître devant un grand jury, la menaçant d’une inculpation pénale en rapport avec mon témoignage devant la commission bancaire du Sénat en juin dernier. J’ai un profond respect pour l’État de droit et pour la responsabilité dans notre démocratie. Personne, et certainement pas le président de la Réserve fédérale, n’est au-dessus de la loi ».

Et de poursuivre, « mais cette action sans précédent doit être considérée dans le contexte plus large des menaces et des pressions continues de l’administration en faveur d’une baisse des taux d’intérêt et, plus généralement, d’un droit de regard accru sur la Fed ».

Et Powell n’a pas mâché ses mots en concluant « cette nouvelle menace n’a rien à voir avec mon témoignage de juin dernier ou avec la rénovation des bâtiments de la Réserve fédérale. Il ne s’agit pas du rôle de surveillance du Congrès… Ce sont des prétextes. La menace de poursuites pénales est une conséquence du fait que la Réserve fédérale fixe les taux d’intérêt sur la base de notre meilleure évaluation de ce qui servira le public, plutôt que de suivre les préférences du président ».

Preuve de la gravité de la situation, le sénateur républicain Thom Tillis, membre de la commission bancaire du Sénat qui examine les candidatures présidentielles à la FED, a déclaré que la menace d’inculpation remettait en question « l’indépendance et la crédibilité » du ministère de la justice. Tillis a déclaré qu’il s’opposerait à toute nomination à la FED, y compris au choix du successeur de Powell à la présidence, « jusqu’à ce que cette affaire juridique soit entièrement résolue ».

Cette nouvelle passe d’arme est grave et pourrait inciter Powell à demeurer au sein du Comité à la fin de son mandat par défi.

Cette affaire pourrait avoir comme conséquence un affaiblissement du dollar et une hausse des rendements obligataires, avec une pentification de la courbe qui pourrait s’accentuer.

Karl Schamotta, chief market strategist chez Corpay, résume bien le sentiment qui domine ce matin, « les révélations de ce soir marquent une escalade spectaculaire dans les efforts de l’administration pour couper l’herbe sous le pied de la FED, et pourraient déclencher une série de conséquences involontaires qui vont directement à l’encontre des objectifs déclarés du président Trump ».

« Verser de l’essence partout et jouer ensuite avec des allumettes ne donne généralement pas de bons résultats » a conclu Schamotta.

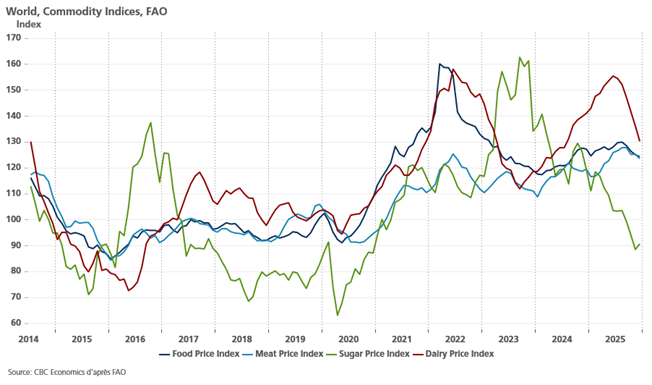

L’indice FAO

L’indice FAO des prix des produits alimentaires a affiché une valeur moyenne de 4,3 % plus haut en 2025 que la moyenne de 2024.

Ce qui ne veut pas dire que tous les prix ont augmenté. En effet, sur l’ensemble de l’année 2025, l’indice FAO des prix des céréales a reculé par rapport à 2024, et se situe même à sa moyenne annuelle la plus basse depuis 2020.

L’indice des prix de la viande est en revanche en hausse (5,1 %) par rapport à 2024, « sous l’effet d’une forte demande mondiale à l’importation et des incertitudes croissantes du marché liées aux épidémies de maladies animales et aux tensions géopolitiques. Les prix mondiaux de la viande bovine et ovine ont nettement augmenté par rapport à l’année passée, étant donné la forte demande à l’importation et le manque de disponibilités à l’exportation. En revanche, les prix de la viande porcine ont diminué, car la demande mondiale à l’importation a ralenti, tandis que les prix de la viande de volaille ont légèrement baissé étant donné l’abondance de l’offre ».

Malgré les récentes contractions, l’indice des prix des produits laitiers est également en hausse par rapport à 2024, ce qui témoigne des fortes hausses de prix au cours du premier semestre. Selon la FAO, « cette progression annuelle est principalement imputable au fromage, au lait entier en poudre et au beurre, portés par une forte demande mondiale à l’importation et par l’offre limitée de disponibilités exportables plus tôt dans l’année. Les prix du lait écrémé en poudre, quant à eux, n’ont augmenté que marginalement, ce qui est le signe d’une disponibilité abondante et d’une croissance de la demande modeste en comparaison ».

Sur l’ensemble de l’année 2025, l’indice des prix du sucre a fortement reculé (17 %), à son niveau le plus faible depuis 2020 étant donné les importantes disponibilités à l’exportation.