La loi “One Big Beautiful Bill” aura des conséquences majeures pour l’économie américaine. En augmentant encore les déficits américains au cours des prochaines décennies, elle place la dette publique américaine sur une trajectoire insoutenable.

L’économie du grand et beau projet de loi

La loi “One Big Beautiful Bill” aura des conséquences majeures pour l’économie américaine. En augmentant encore les déficits américains au cours des prochaines décennies, elle place la dette publique américaine sur une trajectoire insoutenable. À politique inchangée, le ratio dette/PIB des États-Unis pourrait presque doubler au cours des trois prochaines décennies, en partie à cause de cette loi. Cette augmentation de la dette exercerait une pression à la hausse sur les rendements et entraînerait une forte augmentation des paiements d’intérêts par le gouvernement américain. Compte tenu de l’importante impulsion budgétaire qu’elle donne, la loi est susceptible de stimuler la croissance à court terme (par rapport à un scénario dans lequel les réductions d’impôts de Trump expireraient). Toutefois, les multiplicateurs à court terme devraient être faibles, car la loi continue de favoriser les Américains à haut revenu, les taux d’intérêt se stabilisent bien au-dessus de la limite inférieure du zéro et les niveaux d’endettement des États-Unis sont déjà élevés. À long terme, la loi est susceptible d’avoir des effets négatifs importants sur la croissance, car les taux élevés pourraient nuire à l’investissement privé, la perte de couverture des soins de santé pourrait nuire à la productivité et le renforcement de l’application de la législation sur l’immigration pourrait nuire à l’offre de main-d’œuvre. En outre, les dispositions de la loi relatives au climat pourraient faire augmenter les émissions américaines d’environ 15 % au cours de la prochaine décennie.

Alors que les Américains célébraient leur fête nationale le 4 juillet, le président américain Donald Trump a signé la loi “One Big Beautiful Bill Act (OBBBA)”. Cette loi sera son texte législatif le plus transformateur, avec un impact majeur sur les politiques fiscales, environnementales, migratoires et de santé. Dans ce rapport de recherche, nous évaluons l’impact macroéconomique de cette loi.

Impact sur la viabilité de la dette

L’effet le plus évident de cette loi sera d’accroître les déficits et d’exacerber les inquiétudes quant à la viabilité de la dette publique. Le Congressional Budget Office (CBO) a estimé que la loi augmenterait la dette publique de 3,4 billions USD au cours des dix prochaines années (11,7 % du PIB de 2024). Cette estimation n’est qu’une analyse statique, c’est-à-dire qu’elle ne tient pas compte de l’impact sur la croissance ou sur les coûts d’intérêt. Une analyse dynamique réalisée par le Comité pour un budget responsable (CFRB) estime que le coût total de la loi s’élèverait à 4,1 billions de dollars au cours des dix prochaines années. Il est également important de noter que de nombreuses dispositions fiscales (telles que l’exonération des revenus des pourboires, la déduction des revenus des heures supplémentaires ou l’augmentation du crédit d’impôt pour les enfants) prévues par la loi expireront après 2028. Étant donné les difficultés politiques qu’il y aurait à laisser ces dispositions expirer, nombre d’entre elles pourraient bien être prorogées par la suite. La DGCCRF estime que la prolongation de ces dispositions augmenterait la dette de 1,4 trillion USD au cours des dix prochaines années.

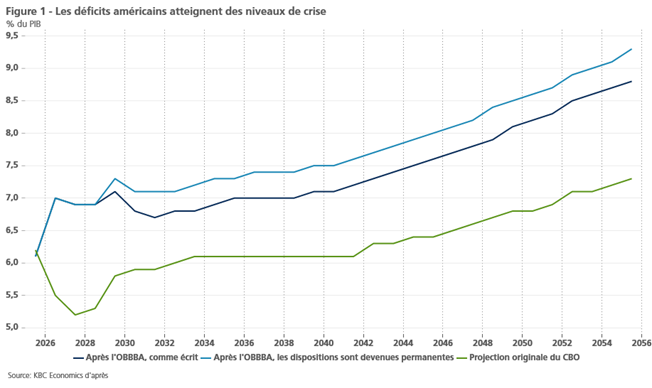

Cette augmentation des dépenses creusera encore davantage le déficit budgétaire. Les déficits avaient déjà atteint des niveaux insoutenables pendant le mandat de M. Biden. En 2024, le déficit atteignait 6,2 % du PIB. Selon les projections initiales du CBO, les déficits devaient tomber à 5,2 % en 2027, en raison de l’expiration de la loi sur les réductions d’impôts et les emplois (Tax Cuts and Jobs Act, TCJA). En revanche, l’OBBBA pourrait porter le déficit à 7 % l’année prochaine (voir figure 1). Ce n’est que pendant la crise financière mondiale et la pandémie que les déficits ont été supérieurs à ceux de la période d’après-guerre. À plus long terme, les déficits continueront à se creuser progressivement (jusqu’à 8,8 % du PIB en 2055).

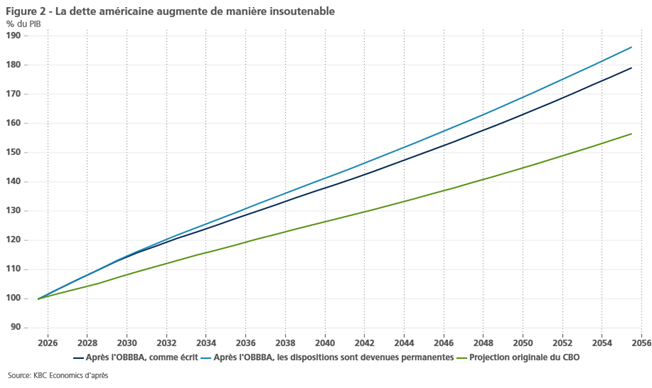

Le maintien de déficits aussi élevés au cours des prochaines décennies fera évidemment exploser la dette publique américaine. Le niveau de la dette par rapport au PIB devait déjà augmenter de 56,6 points de pourcentage du PIB au cours des trois prochaines décennies selon les projections initiales du CBO. L’OBBBA, telle qu’elle est rédigée, ajouterait encore 22,6 points de pourcentage à la dette au cours de la même période (voir figure 2).

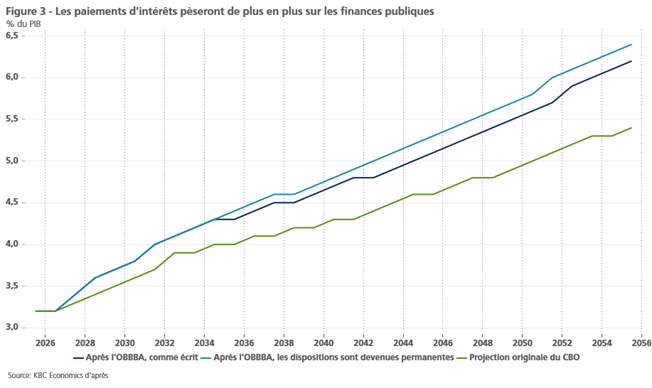

L’augmentation de la dette américaine est susceptible de faire grimper les taux d’intérêt. Il y a deux raisons à cela. Premièrement, l’augmentation de la dette entraîne une augmentation de l’offre de bons du Trésor, que le marché pourrait avoir du mal à absorber. Deuxièmement, l’augmentation de la dette du gouvernement américain soulève des questions sur la viabilité de la dette et fait grimper les primes de risque sur la dette américaine. Les primes des CDS augmentent lorsque le ratio dette/PIB augmente. Le CBO estime qu’une augmentation d’un point de pourcentage du ratio dette/PIB fait augmenter les rendements des bons du Trésor à 10 ans de 2,5 points de base. L’augmentation de la dette et des taux d’intérêt entraînera une hausse des paiements d’intérêts par le gouvernement américain. Le gouvernement américain dépense déjà plus en paiements d’intérêts qu’en défense. Si les mesures OBBBA deviennent permanentes, les paiements d’intérêts en pourcentage du PIB pourraient doubler au cours des trente prochaines années (voir figure 3).

Les tarifs pourraient couvrir partiellement les coûts de l’OBBBA

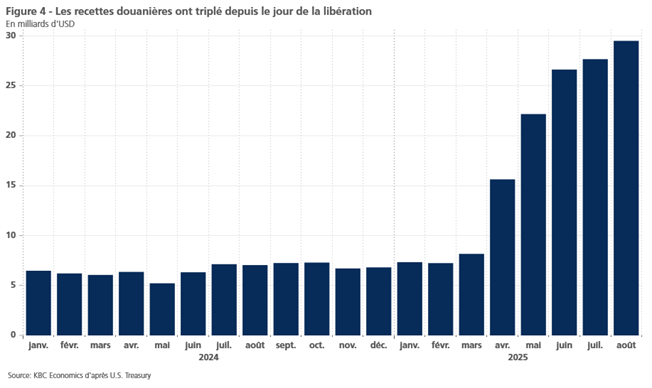

Il est important de noter que les projections du CBO présentées ci-dessus n’incluent pas les recettes tarifaires. Celles-ci ont plus que triplé depuis le jour de la libération (voir figure 4) et pourraient donc contribuer partiellement au financement des réductions d’impôts prévues par l’OBBBA. Dans une lettre adressée au Congrès en juin, le CBO a analysé l’impact potentiel des droits de douane sur les déficits budgétaires. Il a supposé que les droits de douane en vigueur en juin (c’est-à-dire 10 % de droits universels, 30 % sur la Chine, 25 % sur les produits non conformes à l’AMCA et 25 % sur les automobiles, les pièces détachées automobiles, l’acier et l’aluminium) resteraient en place pendant les dix prochaines années. Cela permettrait de réduire la dette américaine de 3 000 milliards de dollars au cours des 10 prochaines années. Les recettes tarifaires sont toutefois très incertaines en raison des volte-face incessantes de l’administration actuelle et même de la très grande incertitude quant à la politique commerciale de la prochaine administration.

Le multiplicateur fiscal devrait être faible

Les républicains affirment que la loi libérera la croissance économique, ce qui permettra de réduire le ratio dette/PIB. Une déclaration officielle de la Maison Blanche a affirmé ce qui suit : “La formule économique éprouvée du président Trump – allègement fiscal historique, déréglementation rapide, commerce équilibré et restriction des dépenses inutiles – réduira notre dette à seulement 94 % du produit intérieur brut (PIB).”

Il est certainement vrai que la loi stimulera la croissance économique à court terme (par rapport à une base de référence où les réductions d’impôts du TCJA expirent). Cela dit, bien que les sommes injectées dans l’économie à court terme soient considérables, le multiplicateur de ces dépenses déficitaires sera probablement très faible, pour une multitude de raisons.

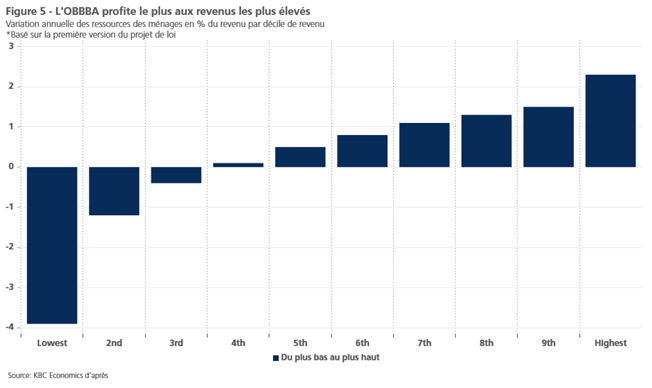

Tout d’abord, la loi accroît les déficits par des réductions d’impôts plutôt que par des dépenses publiques. Les réductions d’impôts ont généralement un effet multiplicateur plus faible que les dépenses publiques, car les ménages ont tendance à épargner une partie des réductions qui leur sont offertes. C’est notamment le cas des ménages les plus riches, qui ont une propension à épargner beaucoup plus élevée que les ménages les plus pauvres. L’OBBBA accorde des réductions d’impôts plus importantes aux ménages riches (voir figure 5). Selon le CBO, les multiplicateurs des achats de biens et services par le gouvernement varient de 0,5 à 2,5. En revanche, les réductions d’impôts accordées aux personnes à revenus faibles et moyens ont un multiplicateur compris entre 0,3 et 1,5. Les réductions d’impôts pour les personnes à revenus élevés n’ont qu’un multiplicateur de 0,1 à 0,6.

Les multiplicateurs ont également tendance à être plus élevés lorsque les taux d’intérêt sont proches de la limite inférieure du zéro. C’était le cas pour la loi sur les réductions d’impôts et les emplois (Tax Cuts and Jobs Act), adoptée pendant le premier mandat de Trump, mais ce n’est plus le cas aujourd’hui, puisque le taux des fonds fédéraux est actuellement de 4,375 %. Un document de travail du FMI de 2014(1) a montré que les multiplicateurs peuvent être jusqu’à quatre fois plus élevés lorsque les taux sont proches de la limite inférieure du zéro.

Le niveau d’endettement est un autre élément qui influe sur le multiplicateur. Les pays très endettés ont tendance à avoir des multiplicateurs plus faibles, car les mesures de relance budgétaire pourraient avoir des effets négatifs sur la crédibilité et la confiance de la demande privée et sur les primes de risque de taux d’intérêt dans ces pays. Un rapport de recherche a montré que lorsque la dette publique est élevée (c’est-à-dire supérieure à 60 % du PIB), le multiplicateur budgétaire n’est pas statistiquement différent de zéro à court terme et est négatif à long terme(2). La dette américaine est actuellement bien supérieure à 60 %. Cela dit, les États-Unis restent un cas exceptionnel, étant donné leur rôle de fournisseur de la monnaie de réserve mondiale. En effet, malgré les niveaux élevés de la dette américaine, dans son rapport au titre de l’article IV de l’année dernière, le FMI a estimé que le risque de tensions souveraines était faible, étant donné le rôle international du dollar. Ce facteur pourrait limiter les effets négatifs sur la confiance.

L’un des éléments qui renforcent le multiplicateur de l’OBBBA est le moment du cycle économique. Les multiplicateurs ont tendance à être faibles lorsque la croissance est élevée, car les économies fonctionnent alors généralement à un niveau proche de la pleine capacité et ont une capacité limitée à absorber de nouvelles mesures de relance(3). Étant donné que les droits de douane affaiblissent actuellement l’économie américaine, l’OBBBA pourrait en effet fournir un stimulus compensatoire. Cela dit, compte tenu de la nature des dépenses déficitaires, des taux d’intérêt élevés et de la dette publique, le multiplicateur sera probablement faible dans l’ensemble.

Une croissance plus faible à long terme

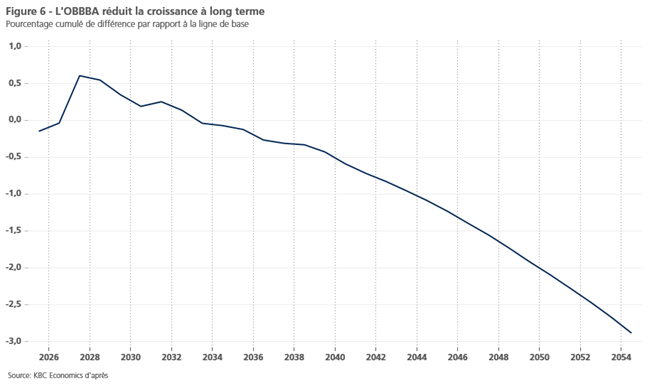

Le Yale Budget Lab a estimé l’impact économique du projet de loi initial de la Chambre des représentants (qui augmentait le déficit de 1,1 trillion USD de moins que la version finale). Dans son analyse, l’augmentation des dépenses liées au déficit donne en effet un coup de pouce important à court terme (voir figure 6). En 2027, le PIB serait supérieur de 0,6 % à celui du scénario de référence (ce qui implique un multiplicateur d’environ 0,3 à court terme).

Une fois encore, il est important de noter que le scénario de référence suppose que les réductions d’impôts prévues par la loi TCJA expirent. L’expiration des réductions d’impôts TCJA aurait entraîné une contraction budgétaire substantielle et aurait pu provoquer une falaise fiscale. Le CBO s’attend à ce que les déficits budgétaires passent de 6,2 % en 2025 à 5,2 % du PIB en 2027 si les réductions d’impôts du TCJA venaient à expirer.

À long terme, l’impact sur la croissance devient négatif. Le Yale Budget Lab prévoit que le PIB américain sera inférieur de 2,9 % à celui du scénario de base d’ici 2054. Il mentionne que cela est principalement dû à des taux d’intérêt plus élevés (par rapport au scénario de base) en raison de l’augmentation du niveau d’endettement et de l’impact inflationniste de la loi. Ces taux d’intérêt plus élevés pèseraient sur les investissements fixes et annuleraient les effets positifs de la baisse des taux d’imposition. Le budget de Penn Wharton prévoit un impact plus important, puisqu’il estime que le PIB sera inférieur de 4,6 % au scénario de référence d’ici à 2054. Il suppose qu’au-delà de l’effet d’éviction habituel, la souscription étrangère de nouvelles dettes (la source la plus élastique de la demande de dette) diminuerait, compte tenu des inquiétudes concernant la viabilité de la dette.

La réduction des prestations a un effet incertain sur la croissance

Un élément qui n’est pas entièrement pris en compte dans ces estimations de la croissance est l’effet de la réduction des prestations. L’OBBBA réduit les dépenses d’aide alimentaire (SNAP) et de Medicaid de respectivement 300 milliards USD et 1 000 milliards USD au cours des dix prochaines années, principalement en renforçant les exigences en matière de travail. Le CBO estime que 17 millions d’Américains perdront leur couverture santé à la suite de cette loi.

Les réductions de prestations prévues par la loi pourraient entraîner une augmentation du nombre d’heures travaillées, les travailleurs à faible revenu étant susceptibles de travailler davantage pour compenser la perte de prestations. Le Penn Wharton Budget Model estime que le nombre d’heures travaillées augmentera de 0,6 % par rapport à la situation de référence d’ici 2034.

Toutefois, les personnes qui perdent leur couverture santé ont tendance à réduire leur consommation de médicaments préventifs et à retarder le traitement lorsqu’elles sont malades. Il en résulte des effets néfastes sur la santé, qui peuvent réduire la productivité et provoquer de l’absentéisme. Une étude a montré qu’un travailleur assuré manque en moyenne 76,54 % de jours de travail en moins qu’un travailleur non assuré, et qu’il travaille donc 5,5 jours de plus par an(4).

Les vis sur l’immigration resserreront l’étau sur la croissance

Un autre élément qui n’est pas pris en compte dans les modèles est l’effet de la loi sur les flux migratoires. L’OBBBA consacrera 170 milliards USD supplémentaires au renforcement de la sécurité aux frontières et à l’expulsion des immigrants sans papiers. La majeure partie de cet argent ira à deux départements, l’ICE (Immigration and Customs Enforcement) et le CBP (Customs and Border Protection), qui avaient des budgets annuels combinés d’environ 30 milliards USD avant l’adoption de cette loi. Cette loi va donc donner un coup de fouet aux efforts de l’administration Trump pour réduire le nombre d’immigrés sans papiers aux États-Unis.

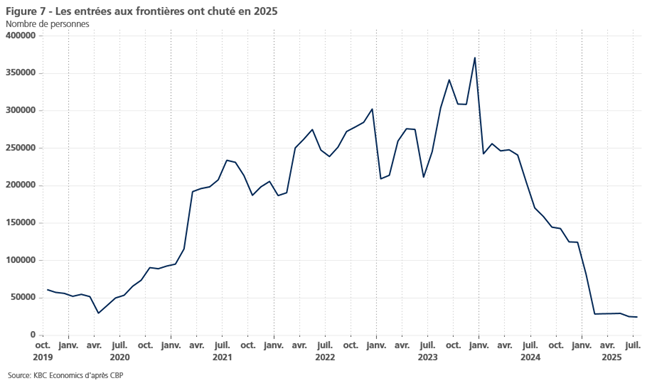

Avant même l’adoption de cette loi, l’administration Trump avait déjà déployé de sérieux efforts pour réduire l’immigration sans papiers. Avec le renforcement de la sécurité aux frontières, le nombre d’entrées aux frontières a chuté (voir figure 7). Dans le même temps, les arrestations d’immigrés sans papiers par l’ICE ont augmenté. Il est probable que ces arrestations augmenteront encore à la suite de l’adoption de cette loi.

Cette répression de l’immigration pourrait avoir un effet significatif sur l’offre de main-d’œuvre, les immigrés sans papiers représentant environ 5 % de la main-d’œuvre américaine. La population active née à l’étranger a notamment diminué de 810 000 personnes en glissement annuel en août. Historiquement, la population active née à l’étranger a augmenté en moyenne de 500 000 personnes d’une année sur l’autre. D’autres baisses pourraient se profiler à mesure que les dépenses liées à l’application de la législation sur l’immigration augmentent.

L’Institut Peterson a simulé l’impact de politiques migratoires plus strictes sur le PIB. Dans son scénario bas (1,3 million de travailleurs expulsés), le PIB américain serait inférieur de 1,2 % au scénario de référence d’ici à 2028. Dans son scénario haut (8,3 millions de travailleurs expulsés), le PIB serait inférieur de 7,4 % au niveau de référence d’ici à 2028. Les augmentations massives du financement du CBP et de l’ICE pourraient rapprocher les États-Unis du scénario haut. Cela dit, la résistance locale, en particulier dans les États et les villes démocrates, restera une contrainte majeure pour les déportations.

L’OBBBA retarde la décarbonisation

Enfin, il est important de mentionner que l’OBBBA augmentera également les émissions de gaz à effet de serre. La loi élimine rapidement les crédits d’impôt et les subventions en faveur, entre autres, de l’énergie éolienne et solaire, des véhicules propres et de l’efficacité énergétique des habitations. Cela aura des conséquences importantes. Dans son scénario d’émissions moyennes, le groupe Rhodium estime que la nouvelle loi réduirait de 41 millions d’unités le nombre de véhicules électriques en circulation dans 10 ans, soit une réduction de 34 % par rapport au scénario de base. Il estime également que les nouvelles capacités propres ajoutées au réseau seraient inférieures de 62 % à celles du scénario de référence. Globalement, les émissions de gaz à effet de serre des États-Unis augmenteraient de 15 % à la suite de l’adoption de cette loi.

Conclusion

L’OBBBA aura des conséquences économiques majeures. À court terme, elle permet aux États-Unis d’éviter le gouffre fiscal et donne même un léger coup de pouce à l’économie. Toutefois, ce coup de pouce est limité en raison des faibles multiplicateurs à court terme. À long terme, l’OBBBA risque de freiner la croissance économique, de porter la dette à des niveaux insoutenables et d’entraver les efforts de lutte contre le changement climatique.

Laurent Convent

Economist, KBC Group

1 “A Simple Method to Compute Fiscal Multipliers”, 2014, Nicoletta Batini, Luc Eyraud, and Anke Weber

2 “How big (small?) are fiscal multipliers?”, 2013, Ethan Ilzetzki, Enrique G. Mendoza, Carlos A. Végh

3 “Fiscal Multipliers: Size, Determinants and Use in Macroeconomic Projections”, 2014 Nicoletta Batini, Luc Eyraud, Lorenzo Fornu, Anke Weber

4 “Health insurance as a productive factor”, 2016, Allan Dizioli, Roberto Pinheiro

Les États-Unis financent une partie de leur dette publique en vendant des bons du Trésor à des investisseurs étrangers (pays, banques centrales, fonds souverains, institutions financières).

Voici les principaux détenteurs étrangers de la dette américaine (en 2024, chiffres du U.S. Department of the Treasury – TIC Data) :

1. Japon

2. Chine

3. Royaume-Uni

4. Belgique & Luxembourg

5. Canada

6. Suisse, Irlande, Taïwan, Hong Kong, Singapour, Arabie Saoudite

En résumé :

Les plus gros détenteurs étrangers de la dette américaine sont le Japon et la Chine (ensemble ≈ 25 % des avoirs étrangers), suivis par le Royaume-Uni et divers centres financiers européens (Belgique, Luxembourg, Irlande), ainsi que le Canada et certains pays asiatiques.

Remarque : La majorité de la dette américaine est tout de même détenue par des investisseurs américains (Réserve fédérale, fonds de pension, banques, ménages).

Y-a-t’il un risque de déséquilibre et d’inflation important à court ou moyen terme ?

1. Structure de la dette américaine

2. Risques potentiels de déséquilibre

a) Inflation

b) Dépendance vis-à-vis des investisseurs étrangers

→ Donc, un “désengagement violent” est peu probable.

c) Confiance dans le dollar

3. Scénarios plausibles

En résumé :

Merci pour ces 2 remarquables commentaires, très explicites…et un peu inquiétant. Pour rajouter un petit grain de sel à une assiette qui paraît indigeste, je pense que l’avenir est difficilement prévisible car les Americains, et Trump en particulier.., ont souvent des comportements extrêmes et sont très versatiles. Ce sont des adeptes du # Stop and Go #.

Bonjour,

Merci pour votre réaction et votre commentaire très fouillé et intéressant.

Vous avez raison en résumé avec un risque supplémentaire qu’il faut intégrer à savoir les pressions sur la FED qui pourraient accentuer la hausse des taux longs.

Bonne journée;

Bernard Keppenne