Powell semble avoir réussi à concilier l’inconciliable et à rassurer les marchés financiers sur les intentions de la FED …

Powell a calmé provisoirement les tensions sur les taux

Powell semble avoir réussi à concilier l’inconciliable et à rassurer les marchés financiers sur les intentions de la FED dans les prochaines années.

Perspectives encourageantes

La FED a revu nettement ses prévisions d’inflation et de croissance à la hausse pour cette année. Elle table désormais sur un taux de 6.5% de croissance contre 4.2% précédemment et une inflation à 2.4% contre 1.8% précédemment. Cette forte hausse de la croissance s’accompagnerait d’un reflux du chômage à 4.5% contre 4.2% précédemment.

Cette hausse attendue de l’inflation est cependant liée à des facteurs ponctuels qui devraient s’estomper et la FED ne voit donc pas une forte poussée inflationniste. Elle table sur un taux d’inflation à 2% en 2022 et 2.1% en 2023. C’est un peu comme pour la croissance qui bénéfice d’un effet de base, du plan de relance et de la reprise de l’activité, car en 2022 la FED table sur une croissance de 3.3% et pour 2023 de 2.2%.

Ces perspectives n’entament en rien la détermination de la FED de laisser ses taux inchangés et de maintenir son programme de rachats d’actifs à raison de 120 milliards de dollars par mois.

Powell a aussi exclu, pour le moment, tout « tapering », c’est à dire une diminution progressive des achats d’obligations réalisés par la Fed. Ce qui a fini de convaincre les marchés avec une hausse des actions, qui se poursuit ce matin en Asie, une stabilisation des taux obligataires et une petite baisse du dollar.

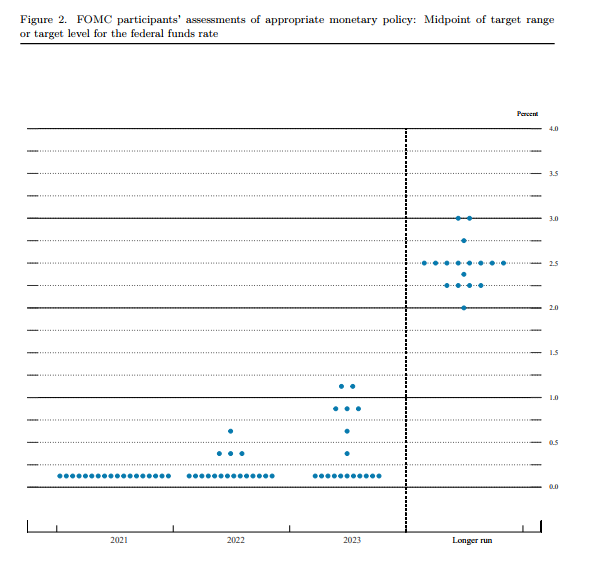

Et ce qui a aussi rassuré les marchés boursiers en particulier, c’est, comme le montre le graphique des anticipations de hausse de taux de la part des membres de la FED, que cette hausse des prévisions de croissance n’a pas modifié fondamentalement ces anticipations. Sept de ces responsables sur 18 s’attendent désormais à une hausse de taux en 2023, alors qu’ils n’étaient que cinq en décembre et quatre autres estiment que les taux pourraient devoir être relevés dès l’an prochain, ce qu’aucun n’anticipait dans les projections précédentes.

Première banque centrale à agir

Pas de statu quo monétaire en revanche pour la banque centrale du Brésil qui est la première banque centrale dans un pays émergent à augmenter ses taux cette année.

Elle a décidé à l’unanimité d’augmenter son taux de base, une première depuis 6 ans, de 0.75% pour le faire passer à 2.75%, pour contrer la hausse de l’inflation qui n’a rien de temporaire à contrario des Etats-Unis. Avec un taux d’inflation à 5.2%, nous sommes bien loin de l’objectif de la 3.75% de la banque centrale et cette hausse de taux devrait être suivie d’autres de la même ampleur pour ramener l’inflation dans des niveaux plus conformes.

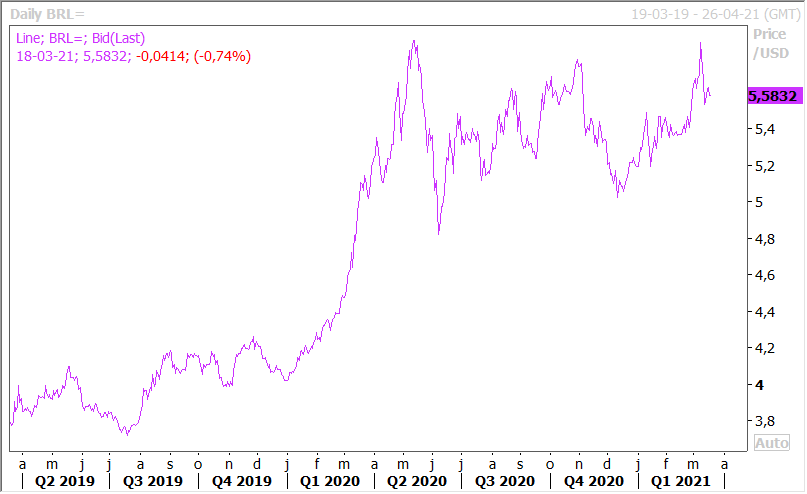

Les projections tablent sur un taux d’intérêt à 4.50% d’ici la fin de l’année et de 5.50% l’année prochaine, hausses qui devraient réduire la pression sur la devise qui en a bien besoin comme le montre le graphique de la parité en USD/BRL.

Que va faire la banque centrale de Turquie ?

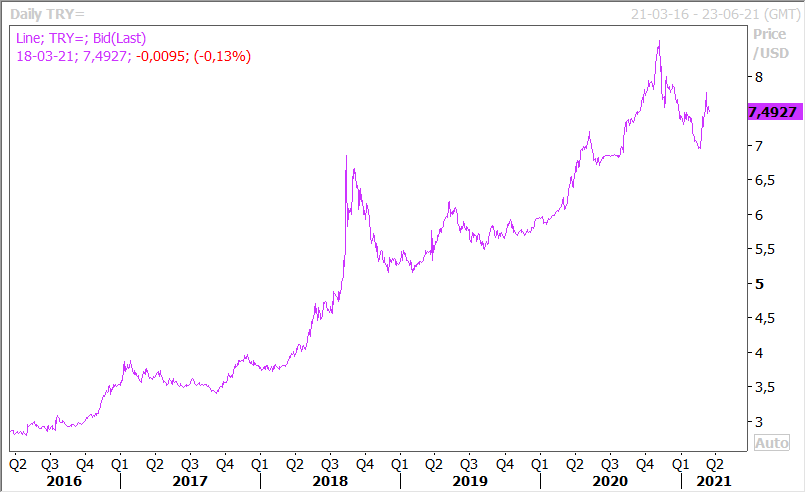

Elle est également confrontée à une baisse récurrente de sa devise (voir graphique) et une hausse de l’inflation, mais à la différence de la banque centrale du Brésil elle a déjà fortement augmenté ses taux.

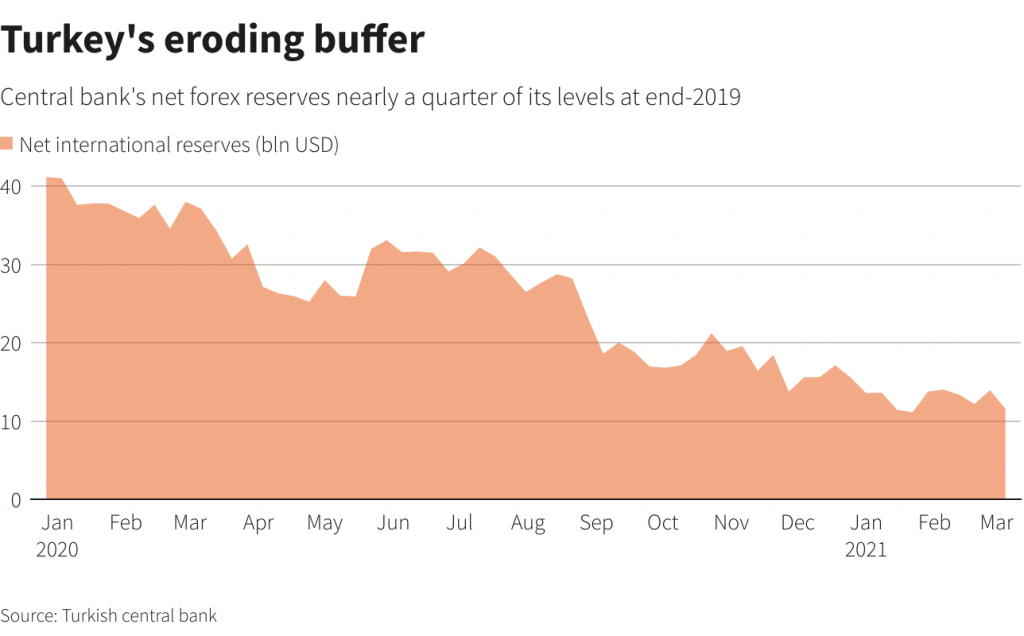

En trois mois, elle a fait passer son taux de 10.25% à 17%, en se redonnant au passage une crédibilité fortement érodée, ce qui a permis de ralentir la pression sur la devise. Mais avec un taux d’inflation qui frôle les 16%, elle pourrait bien décider d’une nouvelle hausse de 1%, même si elle sait qu’elle risque de subir les foudres d’Erdogan. Mais il en va de sa crédibilité et aussi pour éviter de voir la livre turque être mise de nouveau en difficulté alors que ses réserves de change s’amenuisent comme le montre le graphique.

Statu quo de la BOE

La BOE se réunit aussi ce jeudi, mais elle devrait laisser ses taux inchangés ainsi que son programme de rachat.

Elle est cependant attendue sur sa vision concernant la reprise cette année, et le marché a déjà anticipé à 80% une hausse à 0.25% contre 0.10% du taux directeur d’ici septembre 2022.

Mais la reprise semble nettement moins marquée qu’aux Etats-Unis, la perspective d’une hausse des impôts pourrait freiner cette dernière et le Brexit a un impact négatif non négligeable à long terme. Le passage des taux en territoire négatif semble totalement enterré, mais il ne faut pas exclure de voir la BOE augmenter son programme de rachats.